По своей сути лизинг является разновидностью аренды, которая отличается тем, что имущество, передаваемое арендатору- получателю лизинга, приобретается лизингодателем специально под это действие. Лизинг очень похож на покупку активов в заем.

Увеличивает эту схожесть и тот факт, что во многих случаях в конце срока лизинга активы так и остаются у получателя лизинга. Эти же особенности и потянули нужду установления особых правил обложения налогами.

- Что такое лизинг

- Сопутствующие расходы

- Видео: Заключение договора финансовой аренды

- НДС при лизинге у лизингополучателя

- Имущество находится на счету лизинговой компании

- Бухгалтерский и налоговый учет

- Бухгалтерский учет

- Налоговый

- Плюсы и минусы

- Лизинг — налогообложение и налоговый учет. НДС при лизинге

- Финансовый лизинг

- Лизинг, налогообложение

- Лизинг, налоговый учет

- НДС при лизинге

- ПРОБЛЕМА ВОЗМЕЩЕНИЯ НДС ЛИЗИНГОВЫМ КОМПАНИЯМ

- Схема возврата НДС при покупке автомобиля в лизинг

- Система лизинга

- Структура Закона о НДС

- Бухгалтерия лизинга

- Плюсы и минусы использования лизинга

- Возмещение НДС лизинговым компаниям

- Социальные кнопки

- Похожие статьи

- Автокредитование

- Законодательство

- Бизнес-идеи

Что такое лизинг

Продажа в лизинг – это самое выгодное материальное решение для юр. и физ. лиц, которые основной целью избрали формирование своего бизнеса. Лизинг – это специальный тип деятельности инвестиций, при котором арендодатель приобретает у поставщика снабжение.

После этого она за некоторую плату, на необходимых условиях и на определенное время сдает его в аренду получателю лизинга. И все это подразумевает следующий переход права собственности получателю лизинга.

Предметом лизинга не могут быть:

- Участки земли.

- Объекты природы.

- Целостные комплексы имущества организаций.

- Отдельные подразделения (участки, цеха).

Приобретение в лизинг – быстрая и простая вероятность обновить материально-техническую базу организации. А означает – вероятность восстановить или повысить потенциал организации, привести качество изготовленной продукции в соответствие с современными запросами, запланировать свой бизнес на несколько лет, уменьшая вероятные риски.

Также уменьшаются риски по причине ограниченной ответственности лизинговой компании. Арендодатель владеет существенными правами на владение активами, а также берет на себя большинство обязательств, которые касаются объектов лизинга.

Сопутствующие расходы

Использование имущества сопрягается с попутными расходами – на ремонт, сервис, страховку и прочее. Все эти расходы получатель лизинга может учитывать в своих затратах без специального указания на то в соглашении. Исключение только в затратах на страховку.

Здесь запрашивается запись в соглашении о том, что затраты на страховку несет получатель лизинга. Текущие затраты, а также затраты на все типы ремонта несет получатель лизинга. Затраты на ремонт входят в состав других затрат в отчетном налоговом периоде, в котором они осуществлялись. При этом налоговые затраты понижают понесенные затраты.

А по отношению к страховке в ст. 21 НК России правило о том, кто платит за страховку активов (к примеру, автомобиля), не закрепляется, так что нужна оговорка в соглашении. При ее присутствии получатель лизинга учитывает затраты на страховку при обложении налогами дохода.

При этом, если имущество лизинга на балансе получателя лизинга, то эти затраты списываются на основе подпункта 3 п. 1 ст. 263 Налогового кодекса России.

А если активы остались на балансе арендодателя, то основой для учета затрат на страховку будет подпункт 7 п. 1 ст. 263 Налогового кодекса. В обеих ситуациях затраты на страховку признаются в отчетном времени, в котором были перечислены из кассы деньги на оплату страховки.

Но если соглашение заключается на время больше трех месяцев, размер страховой оплаты необходимо определять соответственно количеству календарных дней работы соглашения в каждом отчетном периоде и считать равномерно.

Видео: Заключение договора финансовой аренды

НДС при лизинге у лизингополучателя

После конца времени лизинга активы могут перейти в собственность к получателю лизинга. Здесь у многих бухгалтеров появляются трудности.

Особенно если предмет лизинга состоял на балансе получателя лизинга, и по нему причислялась амортизация. Если в соглашении есть условие о переходе права собственности на предмет лизинга к получателю лизинга, то предмет лизинга стает простым имуществом.

Если по этим активам исполняются остальные условия, нужны для признания его амортизируемым главным средством по нему можно и необходимо причислять амортизацию. Вторая проблема, которая появляется в таких ситуациях – как определить начальную цену бывшего предмета лизинга.

Соответственно с п. 1 статьи 146 Налогового кодекса реализация услуг признается объектом обложения налогами. НДС при лизинге у лизингополучателя определяется условиями лизингового соглашения.

При налогообложении используются общие правила, назначенные статьей 171-172 Налогового кодекса, согласно которым для получения выдержки по НДС предприятие должно исполнить необходимые условия. И все сопутствующие услуги принимаются во внимание.

В соглашении по лизингу находятся:

- График лизинговых выплат.

- Бумаги, которые подтверждают выплату лизинга.

- Акт приема-передачи имущества лизинга.

При этом каждый месяц заключение актов предоставленных услуг по лизингу не запрашивается. Если в нем предусматривается выкупная цена, то она и будет начальной ценой такой сделки. На него и начисляется амортизация, и она будет базой для подсчета налога на активы.

Если в соглашении по лизингу ничего про это не говорится, то ситуация стает еще проще. Ведь к периоду получения имущества затраты на него учитываются в расходах. А значит, начальная цена равняется нулю. Нулевой в такой ситуации будет и налоговая база по налогу на активы.

Подробнее о кредите наличными с плохой кредитной историей тут.

Имущество находится на счету лизинговой компании

В случае, если имущество находится на счету получателя лизинга, Налоговый кодекс позволяет ему начать амортизировать такие активы. При этом амортизационные отчисления можно рассчитать с большим коэффициентом, а начальная цена будет равняться размеру затрат на покупку активов, которые произвел лизингодатель.

Это значит, что в соглашении лизинга, если он предусматривает передачу активов на баланс арендатора, следует непременно указать цену активов и обязательств лизингодателя передать бумаги о размере затрат на его покупку, доставку, доведение до необходимого состояния.

Амортизационные отчисления, начисленные получателем лизинга, будут снижать его налогооблагаемый доход в общем порядке – каждый месяц, исходя от причисленных сумм так же, как и по его собственным деньгам.

Но дальше при учете лизинговой оплаты его нужно будет снизить на размер ежемесячной амортизации. А если стоимость выкупа выделена в составе лизинговой оплаты, то оплата, которая учитывается в затратах, снижается и на нее.

Переход лизингового имущества на баланс к получателю лизинга поручает ему и еще одну налоговую обязанность — по оплате налога на активы. Что касается НДС, то он принимается к вычету в том же распорядке, что и при учете предмета лизинга на счету арендодателя.

Бухгалтерский и налоговый учет

Бухгалтерский и налоговый учет отражается на счету арендодателя – в размере минимальных лизинговых оплат и негарантированной ликвидационной цены за вычетом материального дохода, который подлежит получению, с признанием прибыли от реализации необоротного имущества.

В то же время остаточная цена объекта материального лизинга снимается с баланса с реализованного необоротного имущества. Материальным доходом арендодателя есть разновидность размера арендных выплат и цены объекта аренды и нынешней цены прописанной суммы, определенной по ставке процента.

Актив финансовой аренды, распознанный удержанным для реализации, арендодатель отражает соответственно с ПБУ 27. Затраты арендодателя на подписание договора о аренде признаются другими затратами необходимого отчетного времени.

Бухгалтерский учет

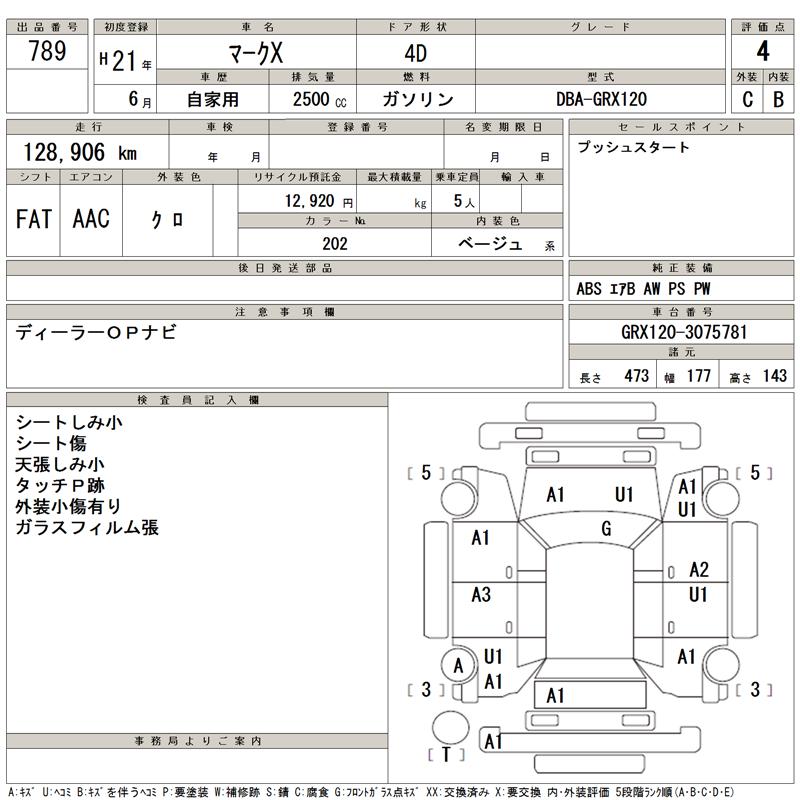

Получая машину по соглашению лизинга, важно определить, у кого на балансе авто будет находиться.

В случае, если лизинговое имущество учитывает на балансе арендодатель, получатель лизинга отражает активы за балансом на счете 001 «Арендованные главные средства» в оценке, прописанной в соглашению по лизингу.

В конце соглашения лизинга активы списываются с забалансового счета.

Выкупная цена активов в конце соглашения отображается:

- Либо как цена авто, если объект не отвечает параметрам главных средств, предусмотренных политикой предприятия.

- Либо как цена объекта главных средств.

Налоговый

При подсчете налога на доход получатель лизинга учитывает лизинговые оплаты в других затратах по мере их причисления соответственно с условиями соглашения.

Выкупная цена считается после перехода к компании права собственности на авто в таком распорядке:

- Если выкупная цена меньше 100 тыс. руб., то компания признает финансовые затраты.

- Если цена превышает 100 тыс. руб., то отображается покупка отдельного объекта главных средств.

Бухгалтерский и налоговый учет соглашения лизинга транспорта у получателя лизинга, когда объект находится на его балансе, определяются другими параметрами.

Плюсы и минусы

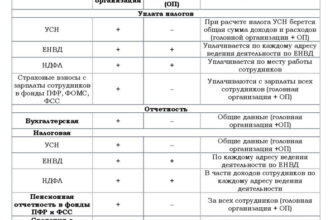

- Финансовый поток по подобной сделке меньше, чем при покупке за наличные либо в кредит.

- На лизинг не следует собирать много бумаг.

- Получатель лизинга не переживает за сервис имущества (авто), также получает круглосуточную поддержку.

- Организация экономит на налогах.

- Маленькое время аренды.

- Риск потери предмета лизинга, а также начисления штрафов за невыплату.

- Получатель лизинга полностью зависит от лизинговой компании, ведь на ее балансе находятся активы, переданные в аренду.

- Лизинг может получиться дороже, чем кредит.

При передаче имущества в лизинг на участников сделки возлагаются обязанности по оплате налогов. НДС при лизинге у получателя лизинга определяется параметрами лизингового соглашения.

Как взять кредит наличными без справок и поручителей в Россельхозбанк? Ответ по ссылке.

О кредите наличными без справки о доходах, узнайте далее.

При обложении налогами применяются правила, которые определяет ст. 171-172 Налогового кодекса, согласно которым для получения выдержки по НДС компания должна исполнить нужные условия. И все сопутствующие услуги берутся во внимание.

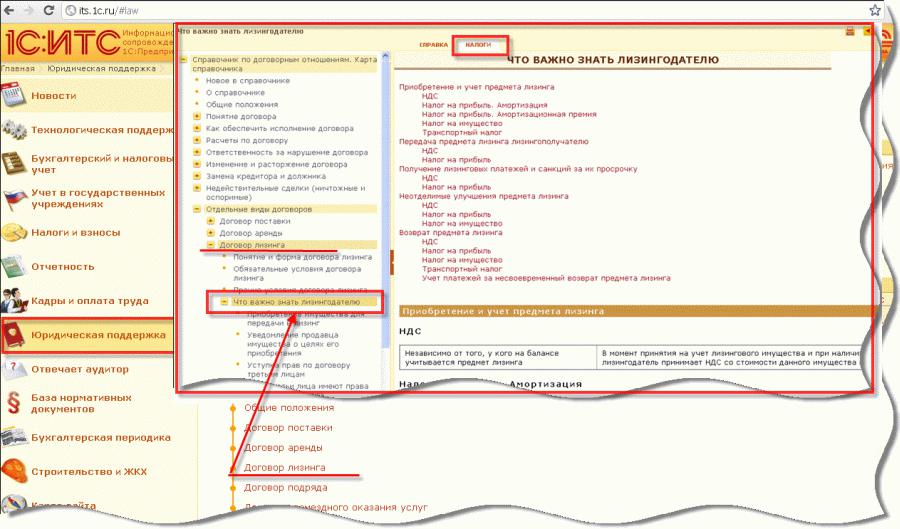

Лизинг — налогообложение и налоговый учет. НДС при лизинге

Финансовый лизинг

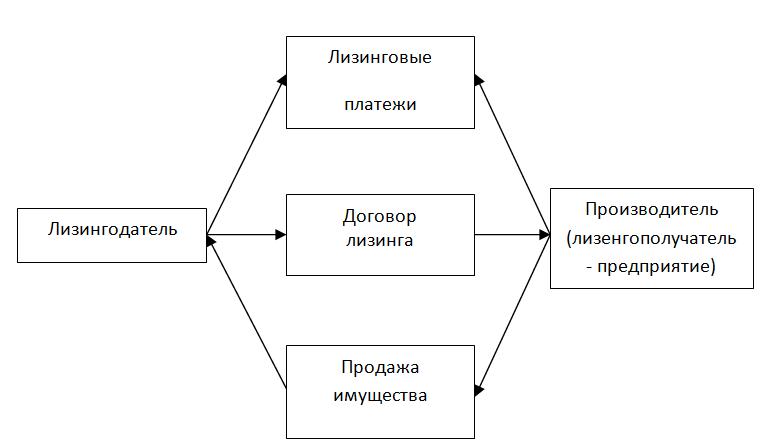

Федеральный закон № 164-ФЗ «О финансовой аренде» (лизинге) от 29.10.1998г. в соответствии со ст. 2 под финансовой арендой (лизингом) определяет комплекс правовых и экономических отношений, возникших при совершении условий, связанных с реализацией предмета договора лизинга, включая сам факт приобретения предмета финансовой аренды. Стороны заключают договор лизинга.

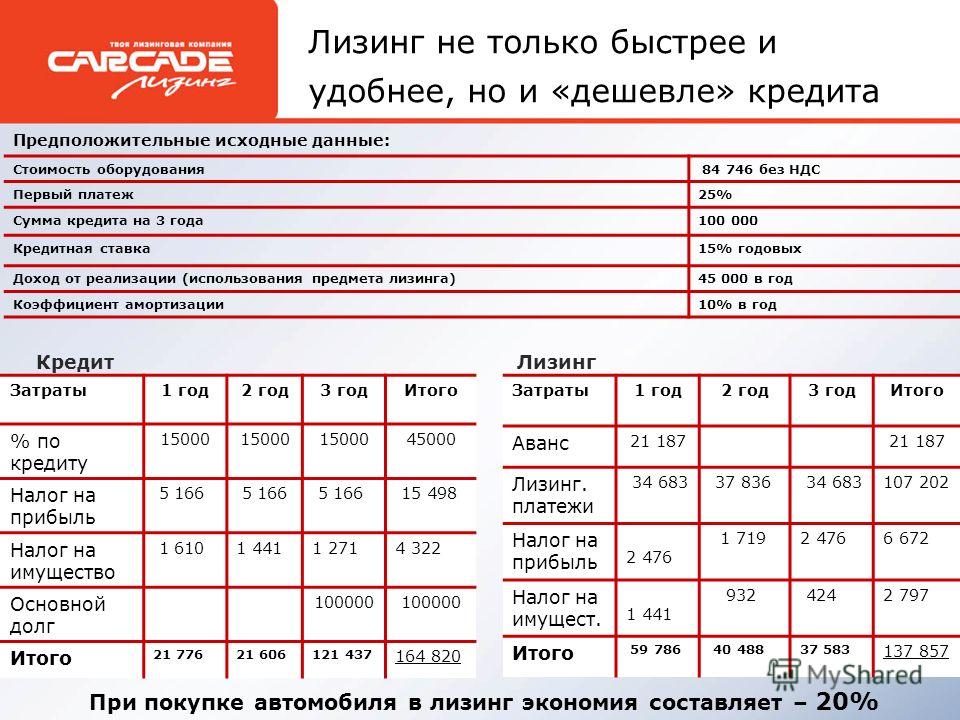

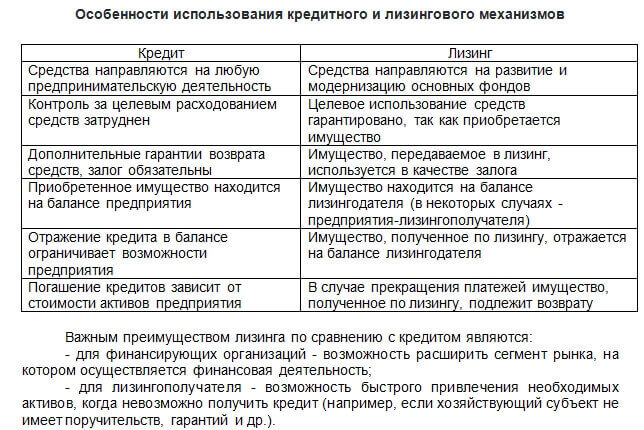

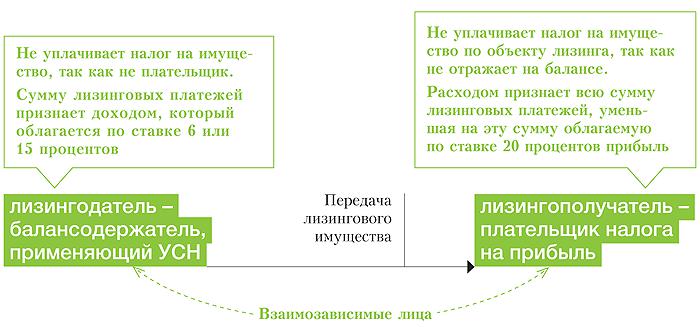

В соответствии с Налоговым кодексом для проведения полного налогового контроля постановке на учет подлежат абсолютно все налогоплательщики. Организации, являющиеся собственниками имущества, облагаются налогами в соответствии с Законом. При договоре лизинга налог на имущество выплачивает та организация, на балансе которой числится данное имущество. При этом выплачивать налог может лизингополучатель, поставивший имущество к себе на учет, но собственником данного имущества будет по-прежнему являться лизингодатель. У лизингодателя налогом на добавленную стоимость накладывается на все лизинговые платежи согласно договору лизинга. А у лизингополучателя сумма, выплаченная по НДС, принимается к возмещению.

Лизинг, налогообложение

Преимуществом для исчисления налогооблагаемой базы, а именно возможность ее снижения, является лизинг. Налогообложение в таком случае имеет ряд особенностей. Например, фирма,для расчета базы налога на прибыль обязательно учитывает лизинговые платежи. Если лизингополучатель учел полученное имущество у себя на балансе, тогда он из той суммы, которую списывают на расходы лизинговых платежей, в обязательном порядке вычитает суммы, связанные с начисленной амортизации. Когда имущество принято на баланс лизингодателем, то из сумм, которые списывают на расходы лизинговых платежей необходимо вычесть сумму, равной выкупной стоимости имущества, принятого в аренду.

Это связано с приобретением амортизируемого имущества и расходами, связанными с этим, которые не учитывают в базе по налогу на прибыль. Выкупная стоимость оборудования будет равна именно этим расходам, и списываться она будет постепенно за счет амортизации. Совершать это разрешено лишь после того, как имущество приобретет статус собственности лизингополучателя. Тогда имущество выкупается лизингополучателем по его остаточной стоимости и заканчивается лизинг. Налогообложение в дальнейшем исчисляется иначе.

Лизинг, налоговый учет

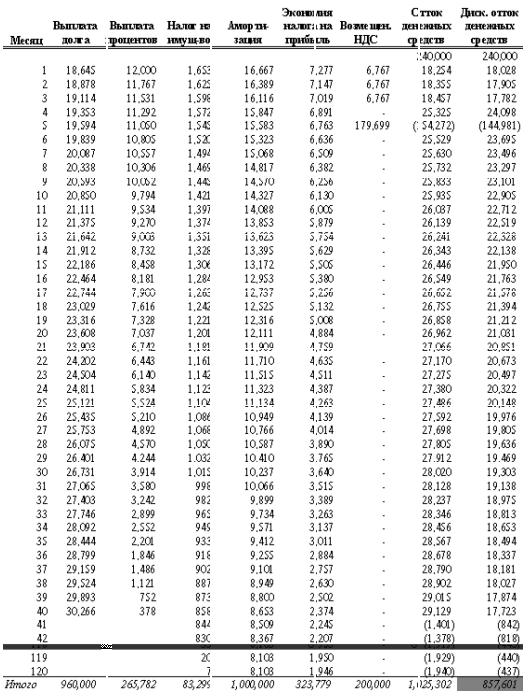

В системе обобщения информации с целью расчета налоговой базы участвует и лизинг. Налоговый учет базируется на формировании первоначальной стоимости имущества по лизингу. Лизингополучатель предмет лизинга принимает по сумме, равной первоначальной стоимости имущества. Под первоначальной стоимостью принято считать сумму совокупных расходов лизингодателя на возведение, приобретение, доставку и прочих действий, в результате которых предмет договора приобрел вид, пригодный для его использования, за исключением тех сумм, которые предусмотрены в Налоговом кодексе.

После того как между сторонами заключается лизинг, налоговый учет у лизингополучателя будет складываться из амортизационных отчислений и всех, с учетом вычета суммы амортизации, лизинговых платежей.

НДС при лизинге

НДС при лизинге лизингополучатель имеет право полностью учесть как платеж по договору, так как это считается единым платежом. Вся сумма НДС, заплаченная лизингополучателем, всегда будет превышать НДС, который выплачивают при покупке имущества, например, в кредит. Все потому, что НДС при лизинге рассчитывается из совокупных сумм стоимости этого имущества и стоимости услуг лизингодателя.

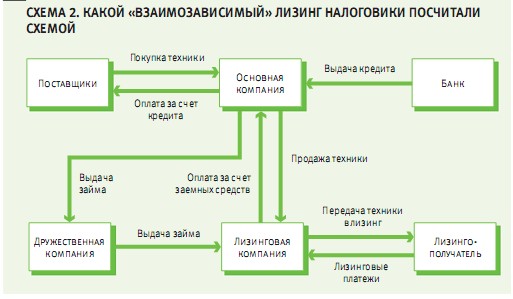

ПРОБЛЕМА ВОЗМЕЩЕНИЯ НДС ЛИЗИНГОВЫМ КОМПАНИЯМ

Лизингодатель в лице лизинговых компаний является самой незащищенной стороной не только в отношениях в целом по лизинговой схеме, но и в отношениях с государственными органами, возникающих по поводу возмещения налога на добавленную стоимость (НДС).

Объектом налогообложения НДС на территории России, согласно п. 1 статьи 146 Налогового кодекса (НК), признается реализация товаров (работ, услуг). В соответствии с п. 1 статьи 154 НК налоговая база определяется как стоимость товаров (работ, услуг), полученная исходя из цен, исчисляемых в соответствии со статьей 40 НК, без учета НДС, т.е. цена, указанная сторонами сделки.

Налоговая ставка для лизинговых операций предусмотрена в размере 18%. Лизингодатель приобретает объект лизинга и уплачивает НДС, предъявляемый ему продавцом. Во втором случае оплаты лизингодателем НДС, когда он передает данное имущество лизингополучателю, в состав лизинговых платежей входит сумма НДС, рассчитанная лизингодателем в соответствии с законодательством о налогах и сборах. При этом возникает проблема между участниками лизинговых сделок и налоговыми органами по определению налогооблагаемой базы НДС, входящего в лизинговый платеж. Таким образом, возникает необходимость в конкретном уточнении данного вопроса на законодательном уровне.

Сумма НДС, уплаченная лизингодателем продавцу при приобретении у него лизингуемого имущества, в соответствии со статьями 171 и 172 НК подлежит налоговому вычету в полной сумме из бюджета при выполнении следующих условий:

- имущество используется в деятельности, облагаемой НДС;

- имущество принято к учету;

- получен счет-фактура с выделенной отдельной строкой суммой НДС;

- имеются в наличии документы, подтверждающие оплату сумм НДС.

Невыполнение налогоплательщиком (лизингодателем) одного из перечисленных условий применения права на налоговые вычеты является основанием для отказа в вычете сумм НДС, относящихся к таким товарам.

Для организации процесса уплаты именно той части НДС, которая имеет экономически оправданное содержание, НК предусмотрел следующую систему. Сумма НДС с лизинговых платежей исчисляется в полном объеме. При этом лизингодателю предоставляется вычет суммы, уплаченной продавцу предмета лизинга.

Схема возврата НДС при покупке автомобиля в лизинг

Если так необходимо купить автомобиль, а денег на покупку машины нет, можно воспользоваться услугами лизинговых компаний. Компания по запросу покупателя совершает подбор поставщика и необходимой модели авто, покупает у него машину и сдает в аренду на определенных условиях клиенту. Сама компания в итоге получает со всех выплат свою часть денег, а остальные средства уходят на оплату себестоимости авто. В соответствии с законом оказание таких услуг является облагаемым объектом налогов по НДС, что влечет за собой возможность получения вычетов.

Система лизинга

Примеров использования данного метода покупки машины масса: автопарк маршрутных автомобилей или такси, парк представительских авто или простая покупка машины физическим лицом. Компании, осуществляющие лизинг, имеют разные условия оказания услуги, но основными критериями остаются следующие.

- Цена покупки авто.

- Аванс в момент покупки.

- Ставка.

- Время осуществления аренды по подписанному контракту.

- Частота совершения выплат.

- Стоимость выкупа.

- Способ оплаты.

Само понятие термина «лизинг» в переводе с английского языка обозначает сдачу внаем движимого или недвижимого имущества, с последующим выкупом организацией по осуществлению лизинга. Лизинговая компания является собственником такого имущества до тех пор, пока не закончится срок действия договора, по которому физическое или юридическое лицо арендует такое имущество на определенный срок. А за все время пользования имуществом лизинговой компании необходимо вносить плату.

Чтобы заключить лизинг, подписываются 2 контракта: между лизинговой компанией и поставщиком авто и между лизинговой компанией и покупателем авто.

Структура Закона о НДС

По закону п. 7 ст. 258 Налогового кодекса РФ автомобиль, полученный вследствие финансовой аренды, должен принадлежать к группе амортизации стороны, у которой он находится на балансе. А для этого нужна оценка стоимости машины, которая будет приравниваться к сумме всех платежей по лизингу без учета НДС.

Поэтому юридические лица, берущие в лизинговую аренду недвижимый транспорт, могут осуществить возмещение НДС, ставка которого составляет 18%, и ее обязаны выплатить обе стороны сделки. Для получения вычета необходимо соблюдать такие правила:

- использовать автомобиль в такой сфере деятельности, которая облагается НДС;

- автомобиль в обязательном порядке должен состоять на учете организации;

- наличие счетов-фактур со строкой под сумму НДС;

- наличие подтверждающих оплату документов (договор лизинга, который включает в себя: акт приемки-передачи лизингового движимого имущества, график платежей и подтверждающие совершение оплаты документы).

Очень много различных интерпретаций толкования этого закона, поэтому не помешает предоставление ежемесячных документов, которые бы подтверждали лизинг. Период, за который можно требовать возврат НДС, должен быть тем временем, когда покупатель получил основания его применять.

На данный момент отталкиваются от предоставленных ежемесячных счетов-фактур, на основании которых и высчитывается период правового подспорья для требования вычета НДС. Но в то же время не должно быть причин, мешающих налоговым органам осуществить возврат НДС, а именно:

- при расчетах был использован безналичный способ;

- отсутствие документов, подтверждающих оплату или осуществление услуг по лизинговой аренде;

- организация находилась в состоянии банкротства при подаче заявления на возмещение НДС;

- суммы займа в крупных размерах были использованы организациями.

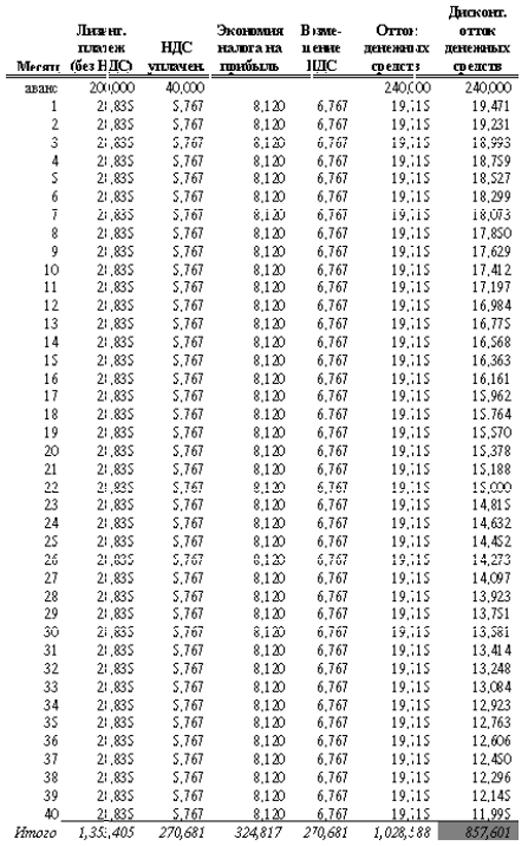

Поэтому НДС вычисляется с суммы платежей по аренде имущества, взятых в полном объеме, из них лизинговой компании вычитается размер суммы, которая была оплачена продавцу за лизинг как некая компенсация.

В случае нахождения авто на балансе лизинговой компании ее расходами принято считать платежи по лизингу, которые являются частью себестоимости машины и автоматически понижают базу налогов на прибыль. В обратном случае авто стоит на балансе покупателя: все лизинговые платежи и амортизация являются расходной частью бюджета покупателя. Но платежи учитываются с вычетом сумм амортизации.

В случае превышения суммы ежемесячного платежа суммой амортизации до конца срока погашения лизинговой стоимости авто, в сумму расходов будет включено лишь сумму начисленной амортизации, а когда начисление сумм амортизации прекратится, в расходы войдет вся сумма платежа по лизинговому договору, но без учета НДС.

Бухгалтерия лизинга

Изначально необходимо уплатить первичный аванс за получение автомобиля в лизинг, который не является расходом покупателя. А если у покупателя имеются в наличии все необходимые документы вместе с актом, авансовую сумму, добавленную в бухгалтерский учет, можно провести несколькими способами

- На дату совершения выплаты первого платежа лизинга (единовременно).

- На дату выплаты последнего платежа за лизинг (единовременно).

- На протяжении всего срока уплаты платежей лизинга по договору, равномерно и, тем самым, снижая сумму ежемесячного платежа.

После того, как лизинговая компания получила первый авансовый платеж, она имеет право в течение 5 дней предъявить покупателю счет-фактуру по сумме совершенного авансового платежа. Высчитать размер суммы НДС в этом случае можно, используя расчетную ставку. Покупатель может принять входной НДС с совершенного аванса к вычету, но при наличии всех необходимых документов.

Каждый раз, оплачивая ежемесячный платеж и получая счет-фактуру от лизинговой компании, сумма НДС, заявленная компанией, принимается к вычету тогда, когда происходит зачисление авансового платежа лизинга. Внимательно читайте договор с указанным равномерным зачетом аванса в течение всего срока действия договора, расход будет квалифицироваться как расход на будущий период, а учитываться также равномерно в налоговом учете.

Плюсы и минусы использования лизинга

Чем выгодна покупка авто для основного населения и юридических организаций, ведь можно просто пойти и оформить на свое имя кредит, после чего оплачивать по такой же схеме? Но для того чтобы взять кредит, зачастую необходимо доказать возможность погашения кредита и предоставить имущество в залог. А такое имущество имеется на балансе не у каждой организации, поэтому быстрее и проще взять авто в лизинг. Тем самым кредит дает полномочия к оплате налога на прибыль, а лизинг полностью трактуется как дополнительные затраты, а если при этом еще и оплатить НДС, то все обязанности перед государством в виде налогов значительно уменьшаются.

При покупке автомобиля у лизинговой компании можно легко решить все проблемы, связанные с ремонтом, прохождением ТО, страхованием и обслуживанием автомобиля лизинговой компанией. А также в случае автокатастроф или ДТП, поломок или неисправностей все вопросы и проблемы ложатся на плечи руководства лизинговой компанией.

Если правильно заключить договор с компанией, то автомобиль, полученный в лизинг, может быть подвержен возврату до истечения срока договора и ранее. Для осуществления подсчетов выплат учитывается и амортизация, которая дает возможность последний платеж практически не выплачивать. Этот вид приобретения движимого имущества наиболее выгоден для малого бизнеса.

При всех многочисленных плюсах данный вид услуги имеет и отрицательные стороны. За счет взятия основного груза ответственности на компанию по лизингу стоимость автомобиля значительно выше, чем бы могла быть в кредит. Выше будут и ставки платежей, совершаемых ежемесячно, первый взнос за авто, а при просрочке выплат авто может быть отобрано на законных основаниях.

В перечень негативных сторон использования лизинга входит и небольшая распространенность по всей территории РФ таких компаний, поэтому покупатели из глубинки не всегда могут найти у себя в регионе подобную организацию с оказанием лизинговых услуг. Не проработана и система оказания лизинговой аренды, и очень часто организации, предоставляющие услуги лизинга, приходится вступать в банковскую структуру. Покупателю авто через лизинг запрещается сдавать в аренду или использовать данное имущество как средство залога. Покупатель обязан в любое удобное для сторон время предоставить полную отчетность по наличию, использованию или любую другую информацию о предмете договора.

Налоговые органы очень часто придирчиво относятся к каждому пункту, и возместить вычет НДС удается не всегда, поэтому важным этапом заключения лизингового договора является учет всех возможных недочетов и придирок со стороны налоговых служб.

Возмещение НДС лизинговым компаниям

Для лизинговых компаний традиционно остается болезненная ситуация возмещения НДС при лизинге, но в настоящее время она несколько улучшилась. Участники рынка отмечают, что налоговая уже не ставит перед собой цель в не возмещении, а выдвигает конкретные претензии по отдельным операциям. Этой позитивной тенденции способствовал арбитражный суд, который недавно принял решение в пользу налогоплательщиков.

Лизинговая система построена таким образом, что бюджет должен постоянно возмещать сумму НДС. При покупке предмета лизинга, компания платит поставщику один раз, в том числе и НДС. После передачи имущества в аренду, фирма получает лизинговые платежи с НДС. Полученное НДС компания не платит в бюджет, а добавляет его к ранее уплаченному. Поскольку лизинговые платежи растянуты на годы и сумма налогов в них незначительная, то компания вправе требовать от налоговых органов компенсации превышения суммы НДС.

Чтобы была уплачена сумма НДС из бюджета, нужно выполнить определенные условия, а именно:

- имущество должно использоваться в определенной деятельности, подлежащей обложению НДС;

- имущество взято на учет;

- иметь в наличии сет-фактуру с отдельным выделением строки суммы НДС;

- иметь в наличии документы, подтверждающие его оплату.

Невыполнение этих условий может стать основанием в отказе по возмещению суммы НДС. Налоговые органы приводят целый ряд причин, чтобы не осуществлять возмещение НДС при лизинге, например:

- Использование безналичных расчетов (векселей) и зачетов;

- Банкротство предприятия на момент подачи заявления по возмещению;

- Использование объема заемных сумм в крупных размерах;

- Предоставление новых займов лизинговой компании, что свидетельствует о погашении ранее привлеченных сумм;

- Отсутствие представления документов, подтверждающих отношение к данному вопросу;

Организация уплаты суммы НДС выглядит следующий вид: НДС исчисляется с арендованных платежей в полном объеме; лизингодателю вычитается сумма, которая уплачена продавцу лизинга.

Если произойдет замена налога на добавленную стоимость на налог с продажи, то это снизит большие затраты на систему администрирования, освободит кадровые ресурсы и однозначно произойдет упрощение при представлении отчетности. А также уменьшится, таким образом, количество недобросовестных схем, которые бы убрали фиктивные договоры, по которым осуществляется обналичивания заоблачных сумм. Для налоговых органов по налогу на продажу контроль будет только по выручке. А для НДС контроль является за выручкой, затратами, платежами и по документации.

В наше время многие женщины воспитывают ребенка без мужа. Часто они не знают обо всех своих правах и о том, .

На территории Российской Федерации в обязательном порядке налогом облагаются все юридические лица (ОАО, ЗАО, ООО и пр.) и иностранные юридические .

Налог на имущество в России относится к региональным налогам. Данный налог является стабильным источником наполнения бюджета. Налогом на имущество организаций облагается .

Социальные кнопки

Похожие статьи

Автокредитование

Сберегательный банк является одним из самых крупных банков в стране, а при этом он предлагает огромное количество различных услуг. Сюда относится и Сбербанк Лизинг, который позволяет приобрести различным клиентам организации автомобиль по льготным условиям. Предложение это актуально как для юридических лиц, так и для физических. Что выгоднее кредит или лизинг Важно отметить, что данная программа..

Каждый человек, который желает приобрести автомобиль или же является владельцем конкретного транспортного средства, должен знать, что за него необходимо уплачивать ежегодно определенный транспортный налог. Он рассчитывается в соответствии с тем, какими характеристиками обладает машина, а также к какой марке она принадлежит. Важно знать, что Минпромторг составил специальный перечень автомобилей, которые относятся к дорогостоящим транспортным средствам…

Содержание Залоговые автомобили от банков Продажа банками залоговых автомобилей 1. Продажа авто через агентство Кредиты являются постоянными элементами в жизни совершенно любого человека, а при этом оформляться они могут на различные приобретения. Довольно частыми являются автокредиты, которые позволяют получить новый автомобиль очень быстро, а при этом его полная стоимость может уплачиваться постепенно. Залоговые автомобили от..

Каждый автолюбитель, решивший приобрести новый автомобиль, сталкивается с вопросом утилизации старого автомобиля. Автомобили, которые хорошо сохранились и обладают хорошими ходовыми характеристиками, а также имеют нормальный внешний вид, приносят меньше хлопот собственнику. Такой автомобиль можно выставить на продажу. Если у автолюбителя есть гараж, в который можно поместить несколько автомобилей, то тогда вопрос утилизации автомобиля будет не..

Приобретая автомобиль в кредит, каждый заемщик анализирует условия кредитования в банке или в соответствующем автомобильном салоне. При оформлении кредита в банке необходимо предоставление множества документов и справок, что занимает довольно продолжительный период времени. Поэтому машина в кредит в автосалоне является, порой, более заманчивым предложением, прежде всего благодаря скорости оформления такого кредита. Но в таком случае..

Законодательство

Содержание При каких ситуациях можно не платить за капремонт многоквартирного дома Что сказано о платежах в законодательстве? h2> Многие владельцы квартир задумываются о том, нужно ли платить за капитальный ремонт. Хотя для некоторых ответ является простым и однозначным, существуют определенные случаи, когда действительно меняется взгляд на эту проблему. Государство выпускает разные нормативные акты, которые противоречат..

Содержание Особенности процесса Как погасить потребительский кредит материнским капиталом Требования законодательства Многие люди, которые обладают правом воспользоваться маткапиталом, интересуются тем, куда именно можно потратить средства по нему. Наиболее часто возникает вопрос, можно ли материнским капиталом погасить потребительский кредит. В законодательстве четко указываются основные направления, в которых могут применяться средства по сертификату, причем здесь отсутствует возможность..

Содержание Почему был создан законопроект? Основные положения закона о хостелах Довольно популярными заведениями являются хостелы, относящиеся к гостиничному бизнесу. В них предлагается очень дешевое проживание, поскольку все посетители располагаются в одной комнате на разных койках. Они имеют право пользоваться общей кухней и санузлом. Как правило, стоимость одних суток является незначительной, поэтому многие люди, много разъезжающие..

Содержание Основные положения закона о капремонте домов Особенности составления региональных программ в отношении капремонта Функции государства в отношении капремонта В ФЗ №271 указываются основные правила, имеющие отношение к финансированию капитального ремонта, а также к механизму его осуществления. Государственные органы постарались сделать все условия как можно более прозрачными и понятными для рядовых граждан. Они могут пользоваться..

Содержание Требования законодательства Имеют ли право на маткапитал беженцы Когда не выдается сертификат Программа, по которой осуществляется выдача маткапитала семьям, начала действовать еще с 2007 года. Выдача сертификатов, как и возможности для использования средств по нему, осуществляются исключительно под полным контролем специальных государственных органов, а также для получения его семья должна соответствовать некоторым важным и..

Бизнес-идеи

Содержание Срочное изготовление печатей и штампов Кто будет выступать в качестве покупателей Где открывать бизнес Оборудование для ведения бизнеса Существует много разновидностей бизнеса, которые могут быть начаты людьми, обладающими предпринимательскими способностями. Причем каждый вариант обладает своими уникальными особенностями и параметрами. Срочное изготовление печатей и штампов Бизнес-идея изготовления печатей и штампов считается достаточно привлекательной в плане..

Содержание Бизнес-идея по изготовлению открыток Как открыть бизнес, основанный на создании открыток на заказ Сотрудники Помещение Как продавать созданные открытки Многие люди, обладающие определенными предпринимательскими способностями, задумываются об открытии собственного бизнеса, а при этом оценивают и рассматривают большое количество различных вариантов для открытия. Довольно интересной считается бизнес-идея изготовления открыток, поскольку открытки являются такие элементы, спрос..

Содержание Бизнес на чистке и утилизации старой рекламы Какие виды рекламы нужно очищать и утилизировать Рекламный бизнес является одним из самых интересных и прибыльных, поскольку сегодня реклама считается основным двигателем торговли. Именно поэтому в совершенно любом городе можно встретить огромное количество различных видов рекламы, к которой относится реклама в печати или на огромных щитах, на..

Содержание Выбор помещения для тренажерного зала Что нужно для того, чтобы открыть тренажерный зал? Тренажерный зал становится все более популярным в современном мире, поскольку все больше людей задумываются о том, чтобы вести здоровый образ жизни, предполагающий правильное питание и занятия спортом. Поэтому открыть тренажерный зал может любой бизнесмен, однако для получения хороших доходов необходимо продумать..

Содержание Место расположения магазина Ассортимент товаров Продавцы Бижутерия является обязательным предметом гардероба каждой женщины, которая следит за собой и старается выглядеть привлекательно и ярко. Поэтому открыть свой магазин бижутерии хочет практически каждый предприниматель, который осознает возможность получения хороших прибылей. Для этого необходимо изучить все имеющиеся перспективы, составить бизнес-план и спрогнозировать возможный доход, чтобы решит, будет..

Все используемые в текстах товарные знаки и логотипы компаний являются собственностью их законных владельцев. | Google+