- Отправить на почту

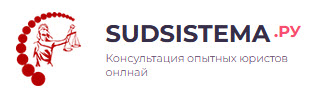

- Кем и как осуществляется перечисление НДФЛ в бюджет?

- Куда идут налоги с зарплаты?

- Куда платить НДФЛ за работников и по прочим обязательствам?

- Куда следует платить НДФЛ обособленного подразделения?

- Классификация налогов

- Кто уплачивает региональные налоги?

- В чем разница между налогами

- НДФЛ и НДС какие налоги?

- Итоги

- Распределение налогов: в какой бюджет перечисляется НДФЛ

- Виды налогов в РФ

- Кто должен платить НДФЛ

- Порядок уплаты НДФЛ

- Ответственность за просрочку выплаты

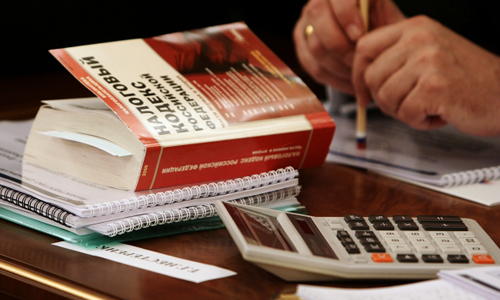

- Когда выплачивается налог

- В какой бюджет платить НДФЛ: процедура перечисления налога

- Что входит в понятие НДФЛ

- Кто обязан исчислять, удерживать, уплачивать НДФЛ

- Процедура перечисления налога в бюджет

- Куда идут налоги с зарплаты

- В чём особенность уплаты НДФЛ обособленного подразделения

- Какие нормативные акты регулируют НДФЛ

- Ответственность работодателя за уклонение от уплаты НДФЛ

- В каких случаях НДФЛ не уплачивается

- Рубрика «Вопросы и ответы»

- В бюджет какого уровня платится НДФЛ?

- Основные участники и общий порядок перечисления НДФЛ в бюджет

- Куда идут налоги с зарплаты?

- Куда платить НДФЛ за работников налоговым агентам?

- Как и куда платить НДФЛ обособленного подразделения?

- Итоги

Отправить на почту

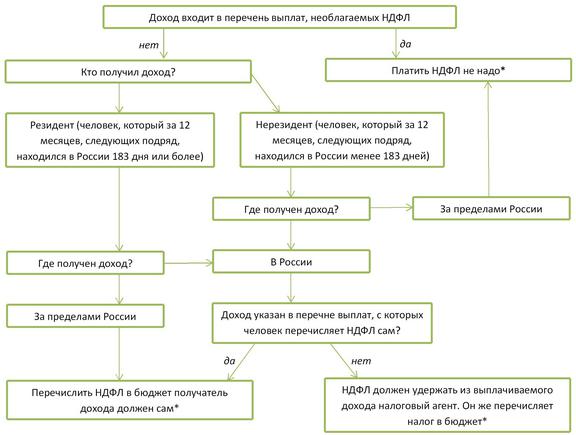

В какой бюджет платится НДФЛ — такой вопрос интересует работодателей – налоговых агентов, индивидуальных предпринимателей и физлиц, у которых возникает обязанность по уплате налога по полученным доходам. В статье вы найдете исчерпывающий ответ на этот вопрос.

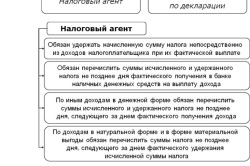

Кем и как осуществляется перечисление НДФЛ в бюджет?

Плательщиками подоходного налога, согласно ст. 207 НК РФ, признаются физлица (резиденты и нерезиденты), получающие доход из источников на территории РФ. Перечисление НДФЛ в бюджет осуществляется либо ими самостоятельно при получении разовых поступлений, либо возлагается на налоговых агентов-источников выплаты постоянных доходов.

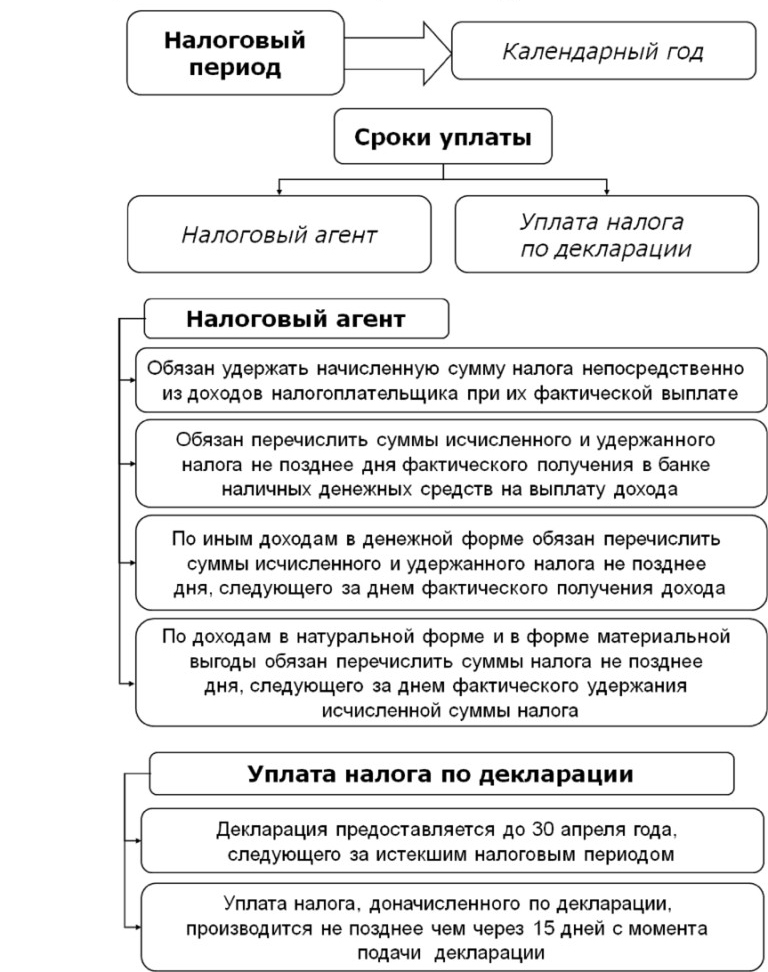

Правила начисления и уплаты подоходного налога отражены в гл. 23 НК РФ. Налоговые агенты с 2016 года уплачивают НДФЛ за работников не позднее дня, следующего за днем фактического получения ими доходов в виде зарплаты, и не позже последнего дня месяца, в котором выплачены отпускные и пособия по нетрудоспособности (п. 6 ст. 226 НК РФ). Ранее это делалось не позднее того дня, в который выданы деньги.

Оплата налога индивидуальными предпринимателями и прочими физлицами проводится по месту их учета в срок до 15 июля года, следующего за отчетным.

Куда идут налоги с зарплаты?

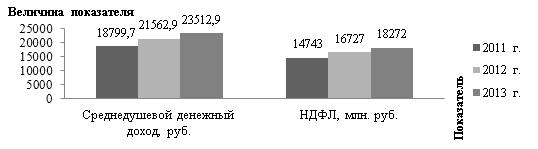

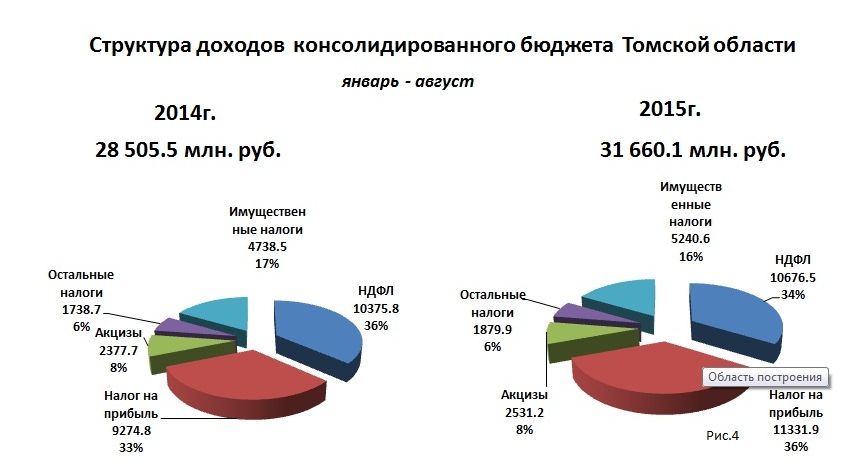

Работодатели обязаны удерживать сумму НДФЛ из заработка наемных работников и перечислять ее в казну государства. Большая часть поступлений подоходного налога пополняет бюджеты субъектов РФ, оставшаяся доля относится к доходам местных бюджетов (ст. 56 и ст. 61 БК РФ)

Куда платить НДФЛ за работников и по прочим обязательствам?

Подоходный налог уплачивается единым платежом по соответствующему КБК. Далее казначейство на основании ОКТМО (ранее ОКАТО) самостоятельно направляет суммы отчислений в соответствующие бюджеты.

КБК для уплаты НДФЛ в 2015–2016 годах:

- 18210102010011000110 — НДФЛ с доходов, предоставленных налоговым агентом.

- 18210102020011000110 — НДФЛ с доходов ИП, нотариусов, адвокатов.

- 18210102030011000110 — НДФЛ с доходов лиц, полученных по статье 228 НК РФ.

- 18210102040011000110 — НДФЛ иностранных физических лиц, использующих патент в трудовой деятельности

Куда следует платить НДФЛ обособленного подразделения?

НДФЛ, приходящийся на обособленные подразделения, нужно платить по месту их нахождения (п. 7 ст. 226 НК РФ). Российские компании, обособленные подразделения которых находятся в одном муниципальном образовании, имеют право зарегистрироваться по месту любого из них, куда идет подоходный налог со всех подразделений в рамках одного муниципального образования. В противном случае уплата НДФЛ совершается по каждому месту регистрации (письмо ФНС РФ от 12.03.2014 № БС-4-11/4431).

Обособленные подразделения иностранных компаний также признаются налоговыми агентами по НДФЛ, если выплата зарплаты производится на российской территории.

Вопрос, куда платить НДФЛ, и обязанность по уплате этого налога возникают у всех лиц, имеющих налогооблагаемый доход, в соответствии с НК РФ. За счет подоходного налога, согласно БК РФ, оказывается поддержка бюджетам местного и регионального уровней. Уход от налоговых обязательств, выплаты «серых» зарплат негативно отражаются на социальном уровне областей и регионов внутри страны.

Узнавайте первыми о важных налоговых изменениях

Есть вопросы? Получите быстрые ответы на нашем форуме!

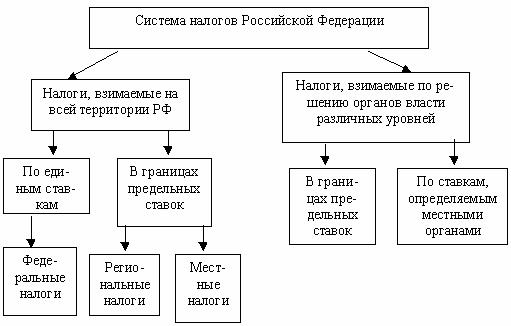

Классификация налогов

Правительство страны установило налоговые пошлины, которые уплачиваются в бюджет государства. В налоговом кодексе установлена система налогов, которая состоит из трех частей:

Налоги федеральные прописаны в налоговом кодексе, их изменения могут производить налоговики. Уплачивать пошлину, сбор, взнос обязаны все налогоплательщики. Другие налоги, например, региональные, подлежат уплате в региональный бюджет и распространяются на все субъекты РФ. Правительство страны наделило региональные власти полномочиями вводить или отменять ставки налога, изменять их.

Местные налоги регламентированы актами на Федеральном уровне, и также органы на местах могут вводить или отменять налоги и сборы.

Разберемся, что относится к региональным налогам и кто является плательщиком.

Кто уплачивает региональные налоги?

Уплачивать эти налоги обязаны все налогоплательщики, которые осуществляют предпринимательскую деятельность на территории субъекта. К региональным относятся следующие виды налогов:

- Налог на имущество предприятия.

- Налог на транспорт.

- Игорный бизнес (для некоторых субъектов).

Региональные власти наделены полномочиями определять налоговые ставки, порядок и срок уплаты налога, а также льготы. Но основные элементы ставок определяет налоговый орган Центра.

Для некоторых коммерческих структур разработаны специальные налоговые режимы, но это не снимает с них ответственность в уплате налога любого уровня.

Уплата налогов в региональную казну не зависит от режима налогообложения, единственное, что будет отличаться, это налоговая ставка.

Неоднократно произносилась фраза: «Заплати налоги и живи спокойно». Это значит, что если уплатить сбор своевременно, вашу организацию не будет беспокоить налоговый орган с требованиями уплатить штраф и пени.

Получите 200 видеоуроков по бухгалтерии и 1С бесплатно:

Разберемся, чем различаются региональные и местные налоги.

В чем разница между налогами

Чтобы конкретно понять, в какой бюджет идут налоги и какие, составим таблицу федеральных, региональных и местных налогов.

Из таблицы видно, что налоги уплачивают не только коммерческие организации, но и физические лица.

Так что же такое региональные налоги и сборы? Установлены они согласно Российскому налоговому кодексу, и платят их все субъекты Российской Федерации.

Выше было перечислено, какие налоги в регионах платятся юридическими и физическими лицами. Если есть транспортное средство, значит, этот налог уплачивают все граждане субъекта.

Многие коммерсанты и простые люди могут задаваться вопросом: НДФЛ — федеральный или региональный налог?

НДФЛ и НДС какие налоги?

Подоходный налог уплачивают все работающие граждане страны, и этот налог – федеральный, это прописано в Налоговом кодексе (ст.13). Исключение составляют иностранные граждане, работающие на патенте. Налоги с них остаются в регионе.

В статье 56 НК прописано, что 85 процентов всех доходы от получения подоходного налога остаются в региональном бюджете, оставшаяся часть распределяется между округами, поселками, муниципальными районами.

Так что, можно сказать, что к региональным налогам и сборам относятся не только налог на транспорт и имущество организаций, но и часть НДФЛ.

Также можно задать вопрос: НДС — федеральный налог или региональный? Налог на добавленную стоимость — это та часть пошлины, которая включена в стоимость товара или услуги, является этот налог федеральным. Все коммерсанты и организации обязаны уплачивать данный налог своевременно.

Итоги

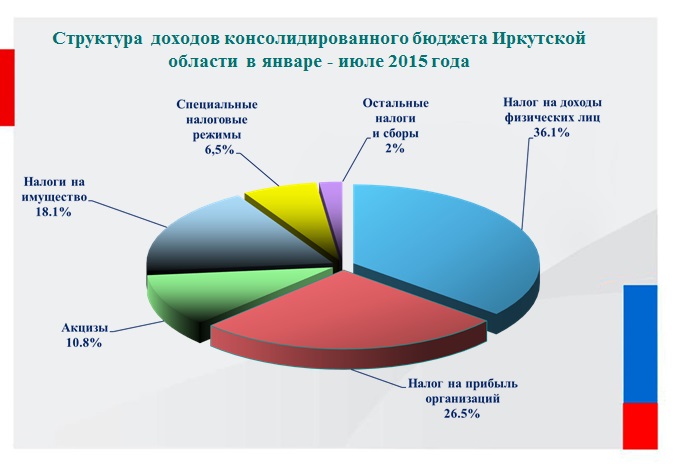

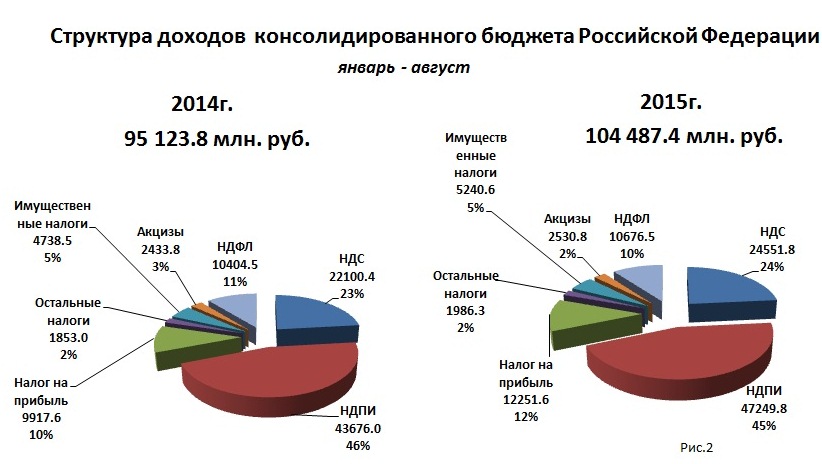

Перечень налогов, которые уплачиваются в федеральный бюджет, можно увидеть в статьях налогового законодательства. Среди них такие крупные, как налог на прибыль и НДС, акцизы. Все это значительно пополняет бюджет страны.

Значительно пополняется региональный бюджет, если есть рабочие места в регионе, функционируют фабрики, заводы, развивается сельское хозяйство.

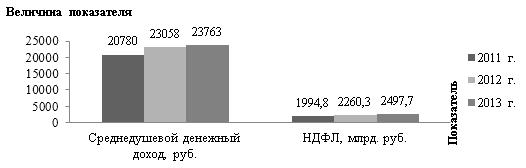

Для региона это будет означать рост как самого субъекта, так уровень жизни работающего населения. Чем больше работающих граждан, занимающихся бизнесом, тем больше платится налогов, взносов, и, соответственно, пополняется бюджет.

Как я понял транспортный налог от физических лиц идет в региональный бюджет. 100% средств идут в региональный, или какая-то часть местному бюджету перепадает?

В налоговой системе, на практике , очень многое зависит от местных властей. Порой, весьма важные поправки, корректировки вносятся именно на уровне местной власти , и хождения в других регионах не имеют…

Спасибо — все очень подробно и информативно. Знание этих основ никогда не помешает, и особенно для понимания того, куда конкретно идут деньги от уплаты конкретного налога…

Распределение налогов: в какой бюджет перечисляется НДФЛ

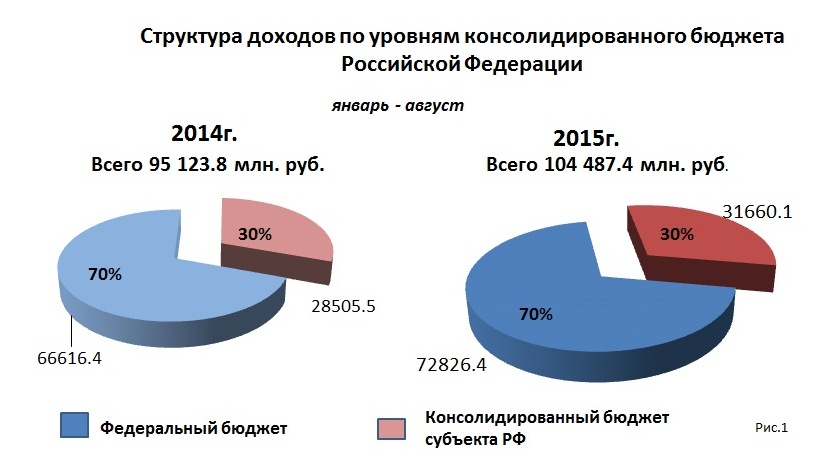

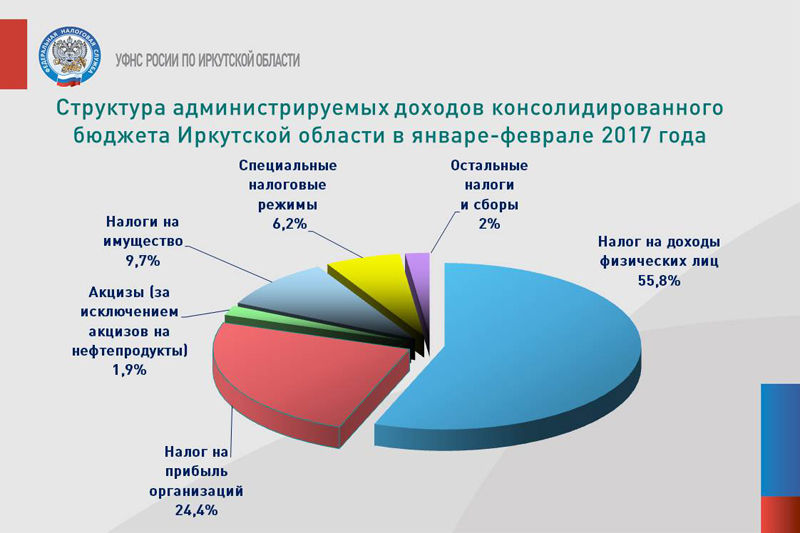

Как известно, все налоги распределяются между тремя видами бюджета. Часто индивидуальных предпринимателей интересует, в какой бюджет перечисляется НДФЛ, поскольку именно этот налог в большей степени пополняет местную казну.

На сегодняшний день в Российской Федерации система налогообложения работает стабильно. Наполнение бюджета происходит согласно продуманным и законодательно обоснованным правилам. Современный тип развития налоговой системы ориентируется на уже проверенные схемы, которые успешно показали себя в других государствах. Большая часть средств, которые поступают в федеральный бюджет, являются плановыми. Основной статьей наполнения государственной казны являются налоги, среди которых НДФЛ, то есть налог на доходы физических лиц, он и возглавляет список первенства.

Виды налогов в РФ

Сбор федеральных налогов является довольно старым и проверенным способом для успешного наполнения государственного бюджета. Налоговая система является одним из важнейших звеньев в общественной и финансовой политике. Она работает еще с тех времен, когда была основана государственность.

При любых изменениях в государственном устое происходит преобразование налоговой системы. Налогообложение является мощным экономическим рычагом, который позволяет регулировать многие сферы и управлять их структурой и динамикой развития. Более того, налоговая система способна оказывать влияние на научно-технический прогресс, что важно для успешного развития каждого государства.

В наше время благодаря системе налогообложения Российской Федерации происходит распределение всех финансовых потоков, которые поступают в бюджеты. Речь идет о федеральной, региональной и местной казне.

В российском Налоговом кодексе говорится о том, что федеральные налоги являются обязательными к начислению на территории всего государства. Их обязаны платить все люди, которые получают прибыль. В разряд федеральных налогов входит доход любой организации, будь то юридическое лицо либо ИП.

Кроме того, в категории федеральных налогов находятся акцизные сборы на продукцию определенных видов, денежные сборы за использование водных ресурсов и налог на добычу полезных ископаемых.

Российское законодательство определяет конкретные пропорции для отчисления денежных средств как в государственную казну, так и в нижестоящие бюджеты. Формирование муниципальных бюджетов происходит за счет средств из федеральных налогов, но эта казна считается местной.

Самым важным и значимым доходом для местного бюджета является НДФЛ. Налог на доходы физических лиц приносит наибольшее количество денежных средств.

Деньги, которые выплачиваются российскими гражданами за полученную прибыль, то есть НДФЛ, распределяются между федеральным и местным бюджетом, при этом последнему достается львиная доля, а именно 70%.

Кто должен платить НДФЛ

Пополнение местного бюджета происходит по большей части за счет налога на доходы физических лиц. Определенная категория налогоплательщиков обязана своевременно делать отчисления в казну и подавать декларацию в налоговую службу.

Речь идет о людях, которые занимаются предпринимательской деятельностью самостоятельно, то есть без использования юридического лица. Эта категория предпринимателей именуется ИП. Кроме того, НДФЛ платится теми лицами, которые получают доход от сдачи в аренду недвижимости либо ведут частную практику, где используют свои профессиональные навыки. Везунчикам, которым удалось выиграть в лотерею либо другую игру с высоким уровнем риска, придется отдать часть денег государству, так как от суммы выигрыша придется вычесть НДФЛ.

К налогам на доходы физических лиц относятся и средства, которые были получены российским гражданином от продажи недвижимости, находившейся в собственности меньше трехлетнего периода. Также налогом облагаются средства от реализации уставного капитала. Если человеку были подарены ценные бумаги, недвижимость либо большая сумма денежных средств, это считается доходом, поэтому определенный процент придется выделить для пополнения местного бюджета. Исключение составляют те случаи, когда дарителем выступают близкие родственники.

Авторы книг и иных произведений искусств, которые получили за свое творчество определенное вознаграждение, тоже должны выплачивать НДФЛ.

Платить налоги должны все граждане и нерезиденты Российской Федерации, которые ведут на территории страны предпринимательскую деятельность и получают от этого доход. Это касается и тех россиян, источник прибыли которых находится за пределами России.

Все вышеперечисленные категории людей обязаны декларировать свои доходы в налоговой службе. Остальные граждане могут проходить процедуру декларирования доходов в добровольном порядке.

Порядок уплаты НДФЛ

Перечисление НДФЛ должны осуществлять все индивидуальные предприниматели. Если они работают самостоятельно, то им нужно платить только за себя. При наличии официально трудоустроенных работников работодатель обязан проводить выплаты за каждого сотрудника.

Уклоняться от уплаты налогов не стоит, так как это чревато большими штрафами и иными видами наказаний в зависимости от суммы задолженности перед налоговой службой. В налоговой декларации должна быть указана информация относительно суммы прибыли и ее источника.

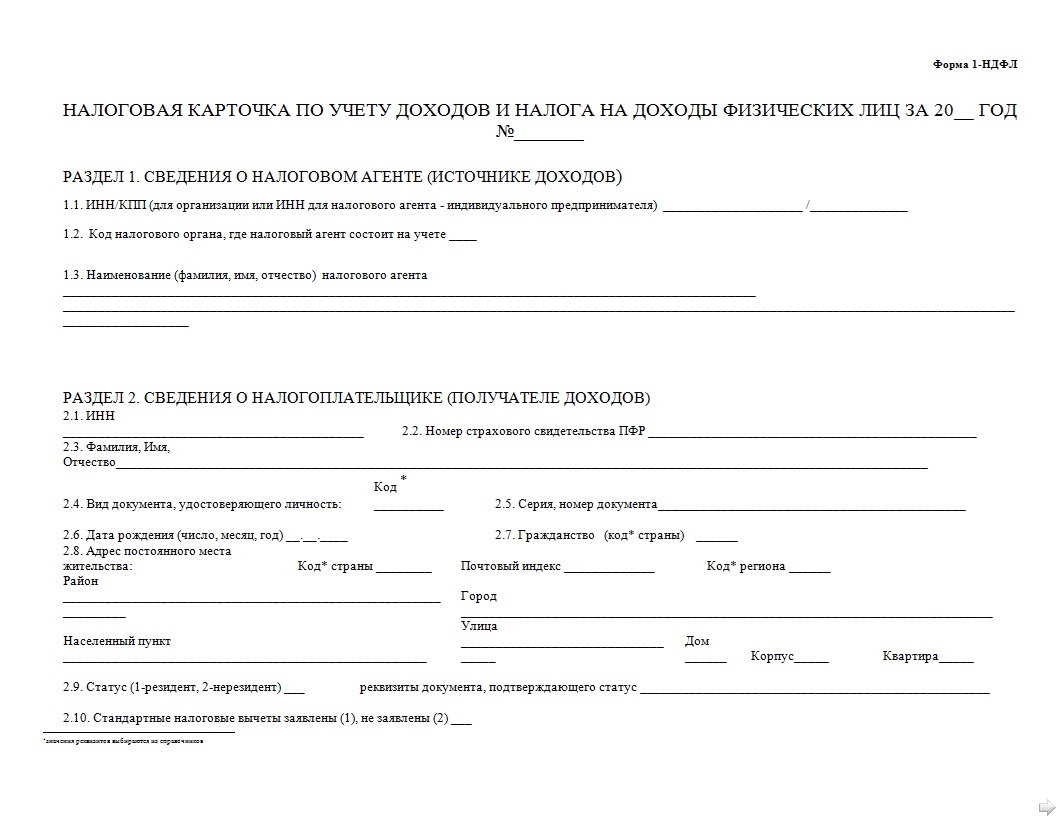

Документ составляется на определенном бланке, одобренном российским законодательством. Форма 3-НДФЛ должна быть заполнена правильно и полностью отражать прибыль. Сюда вносится сумма дохода и сведения о льготах и вычетах, если таковые предусмотрены российским законодательством.

Российский гражданин, который подает декларацию о доходах, должен собрать определенный пакет документов. Сюда входят копии паспорта и идентификационного кода, справка по форме 2-НДФЛ с места работы, бумаги, подтверждающие получение прибыли, а также справки на предоставление налоговых вычетов и льгот. Необходимо узнать реквизиты для оплаты, где будет указан казначейский счет. Именно сюда и проводятся платежи.

Ответственность за просрочку выплаты

Индивидуальный предприниматель и любое другое физическое лицо из определенной категории обязаны вовремя платить налоги. От этого зависит состояние местного бюджета, а поэтому игнорирование правил скажется на многих сферах жизни населенного пункта.

Чтобы мотивировать предпринимателей на своевременную уплату налогов, государство ввело определенные наказания за просрочку платежей. Это касается и организаций, и отдельных физических лиц, которые не имеют отношения к предпринимательской деятельности.

Величина штрафа довольно высокая. Она составляет 20% от суммы налога, поэтому задерживать платежи крайне невыгодно. Если российский гражданин вовремя не выплачивает НДФЛ, ему начисляется пеня. Штрафные санкции могут достигать суммы в полмиллиона рублей.

Когда выплачивается налог

В данном случае многое зависит от категории налогоплательщика. Физические лица, которые не ведут предпринимательскую деятельность, могут производить выплату в течение того года, когда был получен доход. Для индивидуальных предпринимателей действуют особые правила.

Если бизнесмен работает сам на себя, он имеет право перечислять налог на доходы физических лиц до 15 июля следующего года, то есть на оплату НДФЛ дается более полугода после окончания отчетного периода.

Если предприниматель является работодателем, ему необходимо проводить выплаты в конце каждого месяца, после начисления сотрудникам заработной платы.

НДФЛ необходимо уплачивать своевременно, иначе можно получить существенный штраф. Если нет возможности внести необходимую сумму, предприниматель имеет право попросить у государства отсрочку.

Копирование материалов сайта возможно без предварительного согласования в случае установки активной индексируемой ссылки на наш сайт.

В какой бюджет платить НДФЛ: процедура перечисления налога

Большинству плательщиков НДФЛ важно знать маршрут движения денежных средств. В статье расскажем, в какой бюджет платится НДФЛ, какие нормативные акты следует изучить бухгалтеру при расчетах налога.

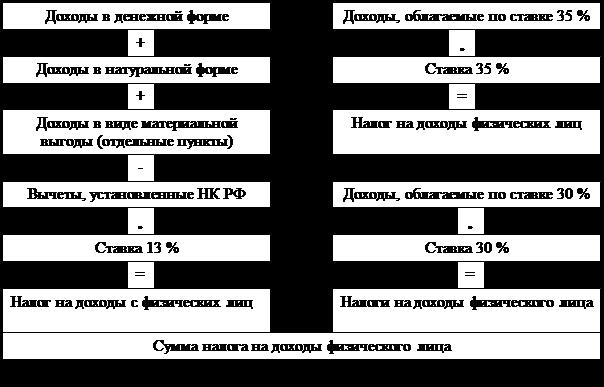

Что входит в понятие НДФЛ

Законодательство, а именно Глава 23 Налогового Кодекса РФ, даёт понятное разъяснение всем аспектам, связанным с налогом на доходы физических лиц (НДФЛ). Итак, НДФЛ – это прямой налог в Российской Федерации, исчисляющийся в процентах от общего дохода физического лица (за исключением тех доходов, которые налогами не облагаются).

Кто является плательщиком НДФЛ? Согласно ст.207 НК РФ плательщиками НДФЛ являются физические лица:

Находится на территории РФ более 183 календарных дней в течение 12 следующих подряд месяцев

Период нахождения на территории РФ не прерывается на периоды выезда за пределы территории Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья

Сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы Российской Федерации

Пример 1. Гражданин иностранного государства Рустам Р. работал каменщиком в ООО «АБВ» с 01.09.2016 по 31.03.2017, после чего покинул страну. Таким образом, согласно ст.207 НК РФ, данный гражданин является физическим лицом, находившимся на территории Российской Федерации на протяжении 212 дней, исполнявшим трудовые обязанности, а, значит, он выступает в роли налогового резидента с обязанностью уплаты налога на доходы физических лиц.

Кто обязан исчислять, удерживать, уплачивать НДФЛ

В соответствие со ст.226 НК РФ обязаны исчислять у физического лица (налогоплательщика) и уплачивать в бюджет определённую сумму налога следующие контрагенты:

- организации, зарегистрированные в Российской Федерации;

- предприниматели (обязаны уплачивать как за себя лично, так и за наёмных работников);

- практикующие частным образом нотариусы;

- адвокаты, организовавшие частные адвокатские кабинеты или консультации;

- обособленные подразделения компаний, головные офисы которых зарегистрированы в иностранных государствах, но подразделения расположены на территории Российской Федерации

Таким образом, ответственность за исчисление, удержание и уплату налога на доходы физических лиц возложена не на работника, как налогоплательщика, а на работодателя. Читайте также статью: → «Плательщики НДФЛ: налоговые резиденты и нерезиденты».

Процедура перечисления налога в бюджет

Для того, чтобы перечислить налог, его нужно сформировать. Итак, в Российской Федерации (ст.224 НК РФ) принят единый налог на заработную плату налоговых резидентов и составляет 13% (в данной статье не рассматриваются иные ставки НДФЛ):

- Исчислить налог 13% от дохода работника.

- Определить налоговый вычет:

- стандартный – в соответствии со ст.218 НК РФ

- социальный – в соответствие со ст. 219 НК РФ

- имущественный – в соответствие со ст. 220 НК РФ

- Удержать налог при фактической выплате заработной платы.

- Перечислить удержанный налог в бюджет не позднее дня, следующего за днём выплаты заработной платы.

Пример 2. В ООО «АБВ» сотрудникам заработная плата выплачивается 2 раза в месяц – 10 и 25 числа. Зарплата за февраль была выплачена 25 февраля и 10 марта. Налог в бюджет необходимо перечислить не позднее 11 марта., т.к. уплата налога на доходы физических лиц производится за тот календарный месяц, за который была выплачена заработная плата.

Куда идут налоги с зарплаты

В соответствии со ст.58 и ст.61 Бюджетного Кодекса РФ:

- 85% налогов с зарплаты идут в бюджет республики, области, края, автономного округа или автономной области пребывания налогоплательщика;

- 15% налогов отчисляются муниципальному образованию, т.е. уходят в городской бюджет.

Таким образом, налог, уплаченный с заработной платы работника, уходит в бюджеты двух уровней.

Каждый год планируется распределение бюджета, т.е. расходы, где отражены все важнейшие сферы жизнедеятельности субъекта РФ и муниципального образования такие, как:

- образование;

- социальная политика;

- здравоохранение;

- ЖКХ;

- национальная безопасность;

- культура;

- физкультура и спорт и т.д.

В чём особенность уплаты НДФЛ обособленного подразделения

Все организации Российской Федерации, имеющие в свой структуре обособленные подразделения, производят уплату налога как по месту основного пребывания, так и по месту пребывания своих подразделений. Таким образом, уплата налога данными организациями осуществляется в бюджеты тех муниципальных образований, на территории которых они располагаются (ст.226 НК РФ).

Сумма уплаты налога исчисляется исходя из суммы дохода физических лиц – работников обособленного подразделения и лиц, получающих доход от данной организации по договорам гражданско-правового характера. Читайте также статью: → «Сроки уплаты НДФЛ для физических, юридических лиц, для предпринимателей».

Пример 3. В г. Екатеринбурге на протяжении долгого периода успешно ведёт свою деятельность магазин ИКЕА. В данном случае магазин, расположенный в Екатеринбурге, будет рассматриваться в качестве обособленного подразделения, т.к. головная компания расположена в Швеции. Таким образом уплата налога на доходы физических лиц, сотрудников магазина, будет произведена в бюджеты Свердловской области и г.Екатеринбурга.

Какие нормативные акты регулируют НДФЛ

Какие статьи следует изучить:

Ответственность работодателя за уклонение от уплаты НДФЛ

Статья 123 НК РФ содержит информацию и рисках неправомерного неудержания или неперечисления налога в пользу бюджета влечёт за собой штрафные санкции в виде 20% от суммы, подлежащей уплате.

В случае, если уклонение от уплаты налогов примет масштабы крупных размеров – в силу вступает ст.199 Уголовного Кодекса РФ, что влечёт за собой штраф 100000-300000 рублей или в размере заработной платы за период 1-2 года с лишением права занимать определённые должности на срок до 3 лет, либо арестом на срок до 6 месяцев или лишение свободы до 2 лет.

В каких случаях НДФЛ не уплачивается

Законодательство указывает виды доходов физических лиц, не подлежащих налогообложению, в связи с чем бухгалтеру необходимо очень хорошо знать эти аспекты, дабы избежать ошибок в начислении НДФЛ. В нижеприведённой таблице указаны доходы физических лиц, связанных с участием настоящего или бывшего работодателя. Итак, в соответствие со статьёй 217 НК РФ, уплате НДФЛ не подлежат следующие доходы:

Пособие по беременности и родам

Пособие по уходу за ребёнком до достижения им возраста 1,5 лет и 3 лет

Бесплатное жильё, коммунальные услуги, топливо или денежное возмещение

Натуральное довольствие или денежное возмещение

Питание, спортивное снаряжение, оборудование, форма для спортсменов и судей спортивных соревнований

Компенсация за неиспользованный отпуск

Сумма выходного пособия в части, превышающей трёхкратный размер среднего заработка или шестикратный размер в районах Крайнего Севера или приравненных к ним территориях

Стоимость билетов в обе стороны на всех видах транспорта, услуги аэропортов, комиссионные сборы, провоз багажа

Найм жилого помещения

Получение и регистрация загран.паспорта

Обмен валюты, чеков

Обязательное предоставление документов, подтверждающих расходы!

Питание (до 700 рублей на территории РФ и до 2500 рублей за пределами РФ)

Средства индивидуальной защиты (СИЗ)

Добровольное медицинское страхование (ДМС)

Одежда, вещевое имущество

Адресная помощь малоимущим и социально незащищённым гражданам, выделенная из разного уровня бюджетов

Работникам при рождении (усыновлении) детей (не более 50000 рублей на каждого ребёнка)

Материальная помощь работникам

Возмещение стоимости лекарственных препаратов работникам, членам их семей, бывшим работникам

Покупка или строительство жилья

Рубрика «Вопросы и ответы»

Вопрос №1. Моя компания проводила розыгрыш иномарки, и я стала счастливым обладателем выигрыша. Придётся ли мне платить НДФЛ?

В соответствие со ст. 217 НК РФ уплате НДФЛ не подлежат призы и подарки стоимостью до 4000 рублей. Ваш приз, вероятно, превышает указанную сумму, в связи с чем придётся уплатить налог на доходы физических лиц в части, превышающей 4000 рублей. Читайте также статью: → «Порядок обложения подарков для сотрудников страховыми взносами и НДФЛ».

Вопрос №2. Мой сын является студентом университета. За 2015 год я заплатила за учёбу 152000 рублей, а размер моего налога по справке 2НДФЛ составил 38465 рублей. Как будет рассчитываться налоговый вычет?

В соответствии со ст.224 НК РФ налоговая ставка составляет 13%. 152000*13%=19760 рублей – данная сумма подлежит налоговому вычету. Учитывая Ваш налоговый вычет в 2015 году – 38465 рублей – Вы можете обратиться к работодателю или в органы ФНС с заявлением для возврата сумме в размере 19760 рублей.

Вопрос №3. Я работаю в музыкальной школе и воспитываю троих детей. Есть ли какие-то льготы при расчёте НДФЛ?

Статья 218 Налогового Кодекса РФ обеспечивает Вас налоговым вычетом на троих детей следующим образом:

- на старшего ребёнка 1400 рублей,

- на среднего ребёнка 1400 рублей,

- на младшего ребёнка 3000 рублей.

В вопросе не указан возраст детей и состояние здоровья, поэтому возможно рассмотреть ещё ситуации налоговых вычетов:

- ребёнок-инвалид до 18 лет – 12000 рублей,

- ребёнок учится в начальном, среднем или высшем профессиональном учебном заведении на очном отделении в возрасте до 24 лет и имеет инвалидность I или II группы – 12000 рублей.

В бюджет какого уровня платится НДФЛ?

В какой бюджет платится НДФЛ, знают не все его плательщики. Если для налоговых агентов ответ на подобный вопрос ясен, то физические лица не всегда знают, куда именно переводят их деньги и на какие цели они впоследствии расходуются.

Основные участники и общий порядок перечисления НДФЛ в бюджет

Подоходный налог, согласно ст. 207 НК РФ, исчисляется с доходов физических лиц (граждан РФ и иностранцев), имеющих источники дохода в России. Производить расчет и перечисление они могут как самостоятельно, так и посредством налоговых агентов, начисляющих им заработок.

Порядок расчета и сроки перечисления подоходного налога регулируются положениями гл. 23 НК РФ. До 2016 года НДФЛ уплачивался в день получения сотрудниками заработной платы. Теперь правила изменились — с доходов по зарплате он перечисляется не позднее следующего дня за днем ее выдачи, а по отпускным и пособиям по нетрудоспособности, которые начисляют из средств работодателя, переводится в последний день того месяца, когда они были выплачены.

Физические лица и предприниматели могут произвести окончательный расчет с бюджетом по подоходному налогу не позднее 15 июля следующего за отчетным года.

Куда идут налоги с зарплаты?

Задаваясь вопросом, куда идет подоходный налог, работодатели должны понимать, что имеют законно установленные обязательства по наполнению бюджета Российской Федерации. В соответствии со ст. 56 и ст. 61 БК РФ поступления НДФЛ в размере 85% идут в областные и краевые бюджеты, а 15% — в бюджеты муниципалитетов. Исключение составляют облагаемые доходы нерезидентов — с них налог полностью попадает в бюджет субъекта РФ.

Куда платить НДФЛ за работников налоговым агентам?

Перевод налога осуществляется предприятиями в установленные сроки по кодам бюджетной классификации в зависимости от категории доходов налогоплательщика. После этого казначейство самостоятельно распределяет платежи в соответствующие бюджеты по классификатору территориальных образований.

На текущий момент действуют следующие КБК:

18210102010011000110 — налог с доходов, выплачиваемых работодателем;

18210102020011000110 — налог с доходов предпринимателей, нотариусов, адвокатов;

18210102030011000110 — налог с доходов, выплаченных на основании ст. 228 НК РФ;

18210102040011000110 — налог с доходов иностранцев, использующих патент в трудовой деятельности.

Как и куда платить НДФЛ обособленного подразделения?

Как гласит п. 7 ст. 226 НК РФ, филиалам и отделениям головной компании нужно уплачивать налог в бюджеты муниципалитетов, где расположены указанные подразделения. Чтобы определиться, куда платить НДФЛ с нескольких филиалов, находящихся в пределах одного муниципального образования с несколькими ИФНС, нужно выбрать одну инспекцию, в которой зарегистрирован филиал, и уплачивать налог по данной территории. Если компания этого не сделает, то платить придется отдельно по каждой территории, где есть орган ФНС. Подобные правила распространяются и на филиалы иностранных компаний, уплачивающих налоги в России.

Итоги

Подоходный налог с физических лиц идет в бюджеты субъектов РФ и городов. Их наполнение в существенной мере влияет на выполнение социальных программ краев и областей. В связи с этим незаконное уклонение от уплаты налога негативно сказывается на самых малообеспеченных слоях населения и не способствует социально-экономическому развитию регионов.