Все индивидуальные предприниматели, а также всевозможные организации (независимо от формы собственности), ведущие коммерческую деятельность (покупку и продажу), должны в обязательном порядке формировать специальные документы – счета-фактуры.

Они являются подтверждением свершения финансовых операций и содержат о них всю необходимую информацию. Должностным лицам, формирующим подобные документы, стоит в обязательном порядке ознакомиться с действующими в 2017 году кодами.

- Что нужно знать ↑

- Определения

- Нюансы при формировании документа

- Законные основания

- Классификатор кодов для счетов-фактур ↑

- Виды операций

- Единицы измерения (на услуги)

- Страны происхождения товара

- Коды в счетах-фактурах у комитента в 2017 году ↑

- Каковы правила заполнения счета-фактуры (образец заполнения)?

- Код 796 в счете-фактуре

- Нумерация счетов-фактур

- Постановление 1137: счет-фактура

- Как заполнить счет-фактуру онлайн

- Счет-фактура по 1137 постановлению в 2015 году

- Когда выставляется счет-фактура

- Классификатор единиц измерения (ОКЕИ) в 1С 8.3

- Код по ОКЕИ единицы измерения «услуга»

- ОКЕИ в программе 1С Бухгалтерия

- Назначение кодов счетов-фактур

- Для чего нужны коды счетов-фактур?

- Законодательство

- Разновидности

- Коды операций

- Коды единиц измерения

- Коды стран

- Нужно ли исправлять ошибки в кодах?

- Код 796 в счет фактуре что это

- ТИПОВАЯ СИТУАЦИЯ 219079

- Как правильно указывать коды в счетах-фактурах

- См. также: <> Как оформить счет-фактуру при отгрузке <> Какие ошибки в счете-фактуре препятствуют вычету НДС <> По какому классификатору указывают единицу измерения и ее код в счете-фактуре

- МЫ ЦЕНИМ МНЕНИЕ ПРОФЕССИОНАЛОВ

Что нужно знать ↑

Всем ИП, а также иным юридическим лицам, в независимости от формы собственности, следует в обязательном порядке разобраться с наиболее важными моментами, касающимися самого счета-фактуры, а также порядка его формирования.

Так как наличие ошибок может привести к достаточно серьезным проблемам с налоговой инспекцией. Необходимо максимально подробно ознакомиться со следующими вопросами:

- определения;

- нюансы при формировании документа;

- законные основания.

Определения

Счет-фактура (на строительные работы, товар и иное) должна выставляться продавцом покупателю. На территории Российской Федерации основное назначение счета-фактуры – учет налога на добавочную стоимость.

Причем формат данного документа, а также порядок его оформления и иных операций, свершаемых с ним, закреплены непосредственно в Налоговом кодексе РФ.

Также у счета-фактуры имеется вторая функция. С её помощью осуществляется формирование принимаемого вычета по НДС.

Рассматриваемые документ в обязательном порядке должен содержать в себе следующие данные:

- реквизиты продавца/покупателя;

- полный список товаров;

- стоимость и ставки налога.

Впоследствии, на основании данных, присутствующих в счетах-фактурах, формируется «Книга покупок» и «Книга продаж». Продавец должен соответствующим образом применять коды счетов-фактур.

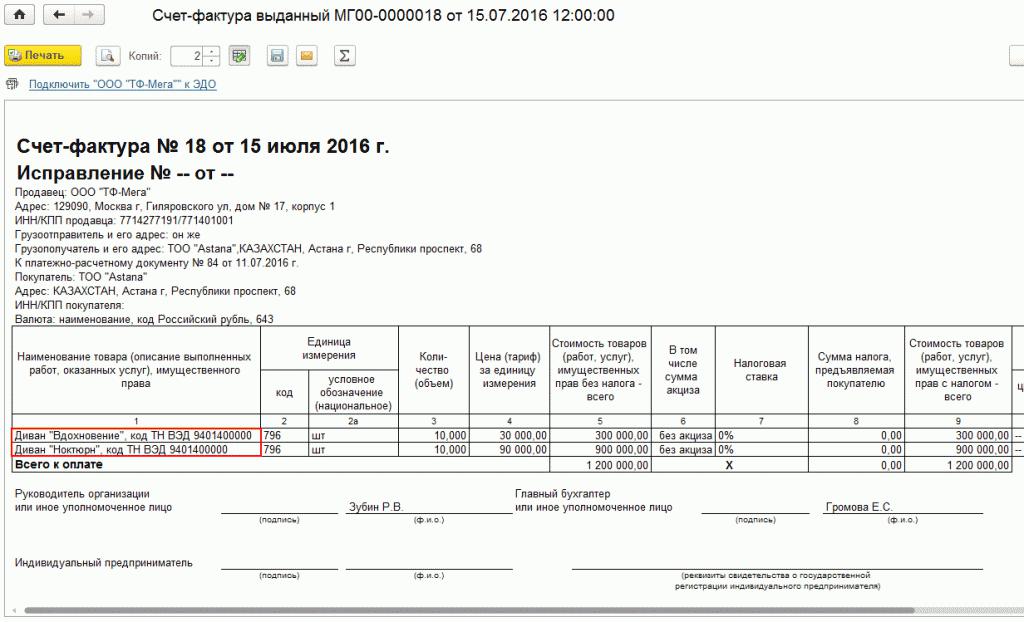

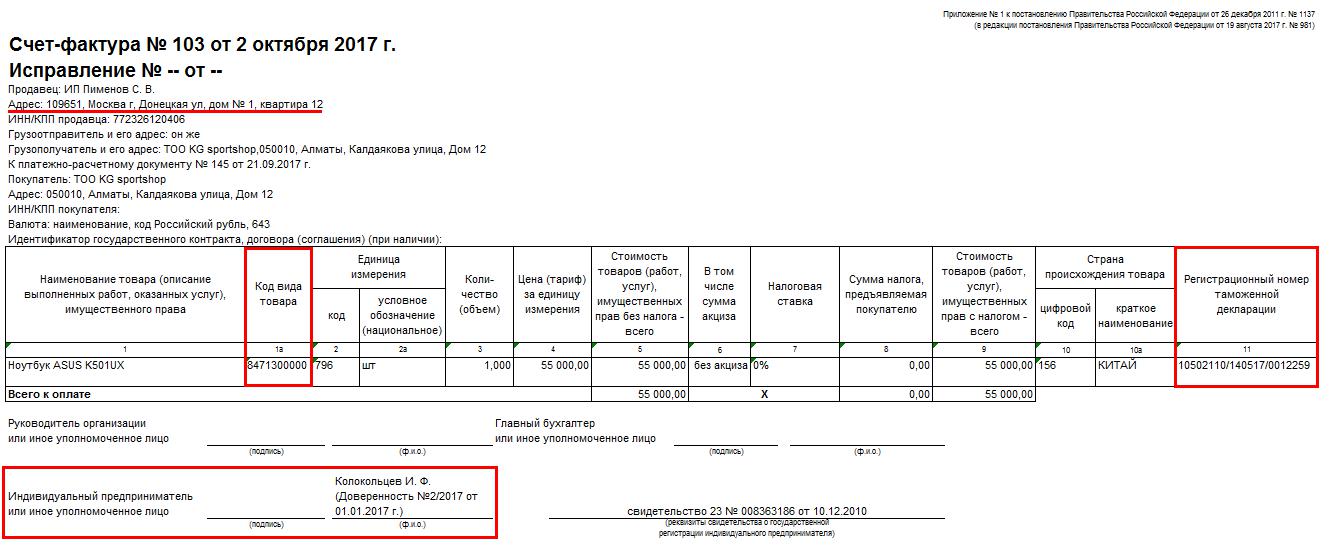

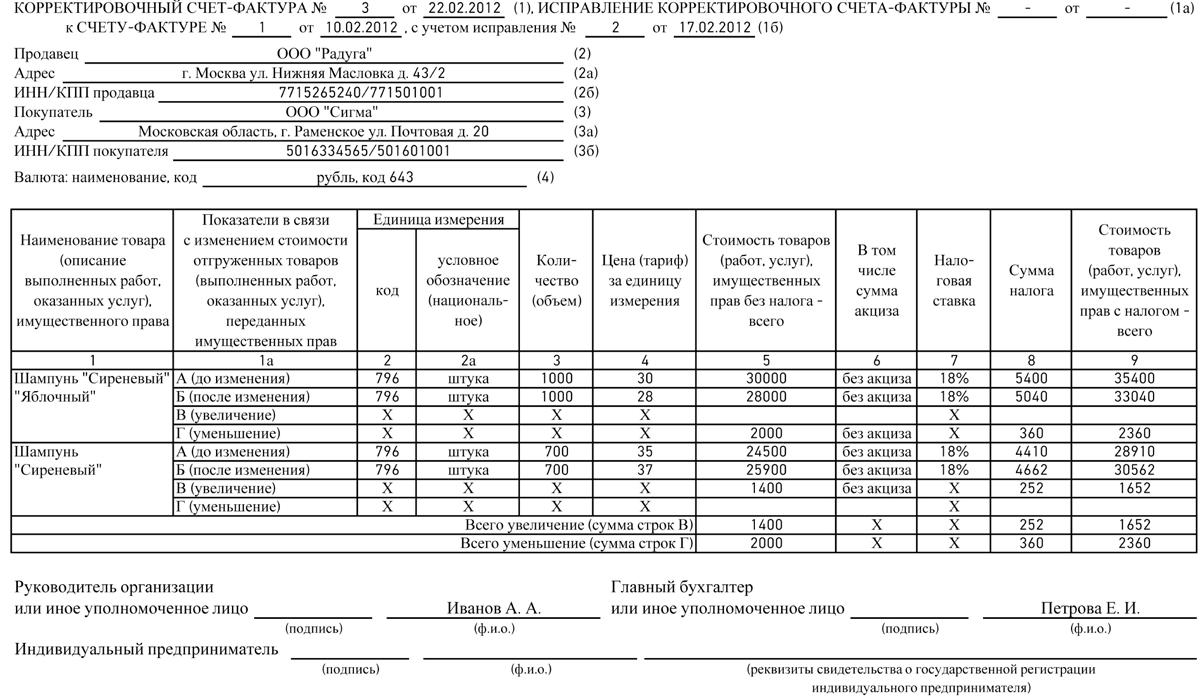

Они необходимы для того, чтобы правильно отображать все действия, по которым данные документы формируются. Например, код 796 в счет-фактуре на услуги обозначает количество штук. Буквенно он так и обозначается как «шт.».

Нюансы при формировании документа

Формирование и использование счета-фактуры имеет множество самых разных нюансов. В первую очередь это касается даты составления.

Случается, что по каким-то причинам покупатель получает данный документ с достаточно серьезным опозданием.

В таком случае компания или же ИП все же вправе принять документ к вычету. Но стоит помнить:

Составлять документ рассматриваемого типа с 2014 года организации, освобожденные от уплаты НДС, не обязаны.

Тем предприятиям, на которых данное правило не распространяется, необходимо помнить о следующих важных моментах:

Не стоит допускать каких-либо неточностей или иных погрешностей в документе рассматриваемого типа. Так как это может привести к излишнему вниманию со стороны налоговой службы.

Особенно когда дело касается всевозможных вычетов и подобных льгот, связанных с налогом на добавочную стоимость.

Законные основания

Основание для формирования и использования счета-фактуры является:

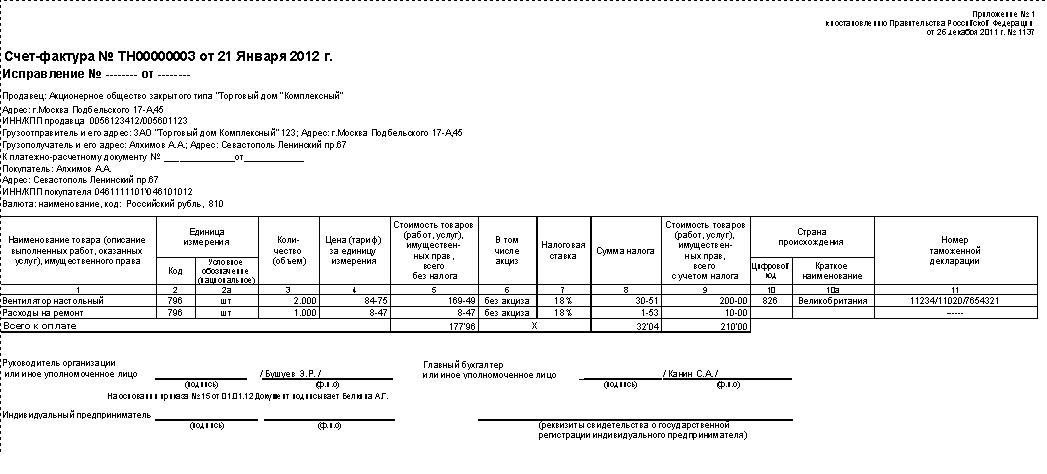

Наиболее важной является ст.№169 НК РФ. В п.5 данной статьи максимально подробно рассматривается все содержимое данного документа.

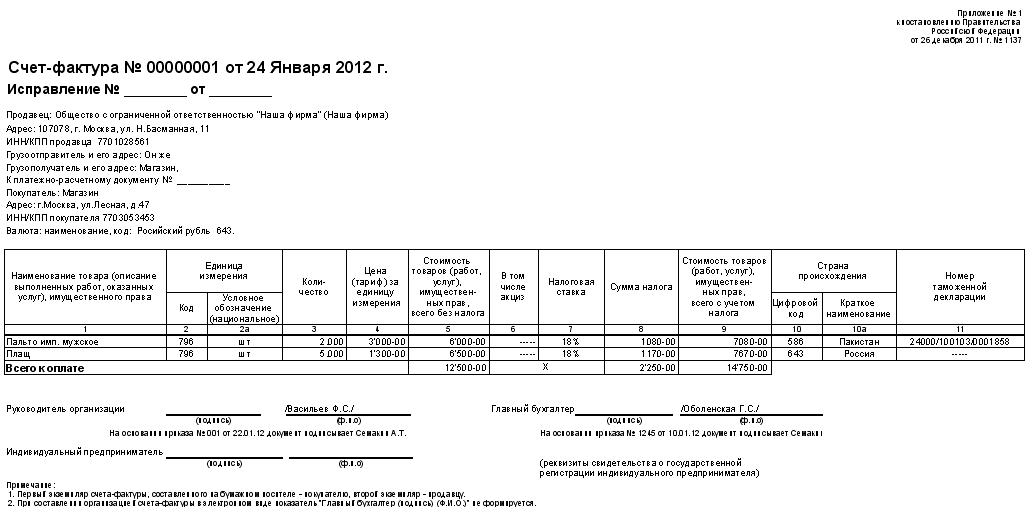

Счет-фактура содержит следующие пункты:

- номер, а также дату формирования;

- ИНН, адрес покупателя/налогоплательщика;

- полное наименование, адрес месторасположения получателя груза;

- номера всех платежных документов;

- наименования товаров и услуг;

- количество полученного товара, услуг.

Классификатор кодов для счетов-фактур ↑

Чтобы несколько упростить процесс заполнения, а также последующей проверки счетов-фактур, был сформирован специальный перечень цифровых кодов.

Как выглядят бланки счет-фактуры и товарной накладной, читайте здесь.

Обозначают ими самые разные операции. Необходимо помнить, что ежегодно они изменяются.

Потому прежде, чем приступить к формированию данного документа, следует ознакомиться с актуальными кодами на официальном портале ФНС.

Также важно разобраться со следующими вопросами:

- виды операций;

- единицы измерения (на услуги);

- страны происхождения товара.

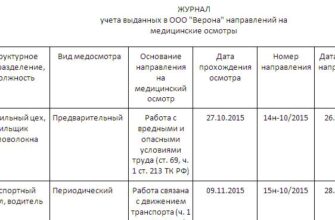

Виды операций

На сегодняшний день коды видов операций регламентируются Письмом ФНС России №ГД-4-3/794@ от 22.01.15 г.

Данный документ содержит следующие данные:

Следует указывать коды рассматриваемого типа для операций максимально точно. Так как ошибка может послужить причиной возникновения достаточно серьезных недочетов в книгах учета, для формирования которых используется счет-фактура, что недопустимо.

Единицы измерения (на услуги)

В счет-фактуре код единицы измерения услуги также должен быть указан. Это касается веса (тонна, килограмм), количества комплектов и иных подобных обозначений.

В некоторых случаях, когда необходимо измерить количество и при этом сами единицы измерения отсутствуют – используют код штуки.

Наиболее часто используемые цифровые коды при заполнении счета-фактуры:

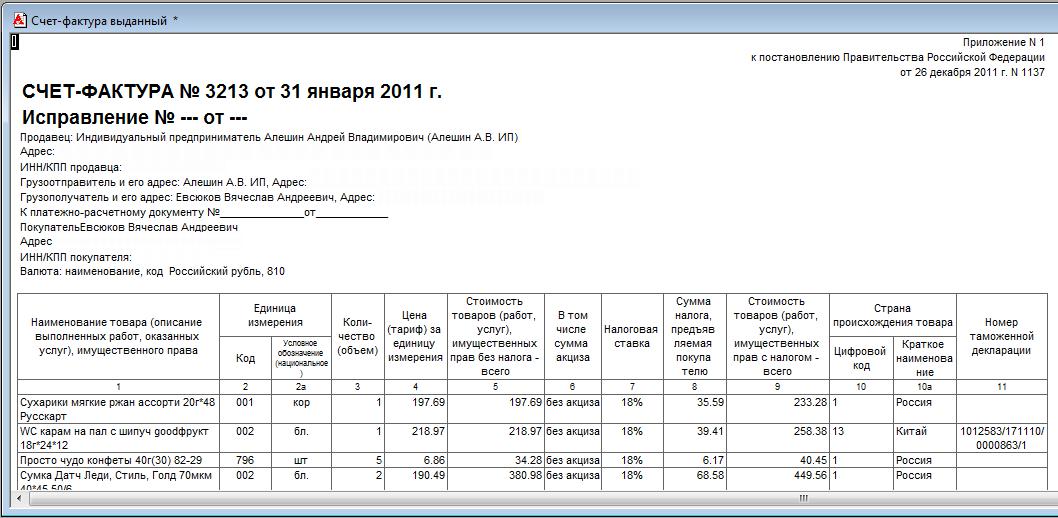

Страны происхождения товара

Товары, а также различного рода услуги, которые были поставлены из-за рубежа, необходимо в обязательном порядке соответствующим образом отображать в счет-фактуре.

В качестве источника кодов данного типа бухгалтеру или иному должностному лицу необходимо использовать ОКСМ (общероссийский классификатор стран мира) – в редакции от 01.01.14 г.

Каждому региону присвоена индивидуальная комбинация цифр. Например, цифровой код Китая – 156. Наиболее часто используемые обозначения стран в счетах-фактурах:

Помимо цифровых кодов имеются также буквенные коды. Необходимо знать, что ежегодно данный перечень кодов обновляется.

Так как периодически происходят изменения политической карты мира. Именно поэтому следует внимательно следить за всеми изменениями в кодах стран.

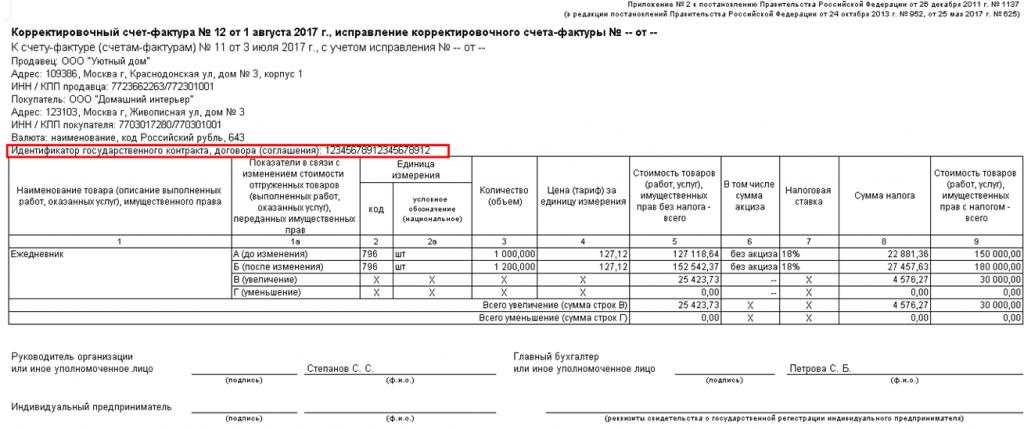

Коды в счетах-фактурах у комитента в 2017 году ↑

Многие организации, а также ИП на территории Российской Федерации занимаются посредничеством – перепродажей товаров и услуг.

При этом комитентам (посредникам) также необходимо в обязательном порядке соответствующим образом формировать счет-фактуру.

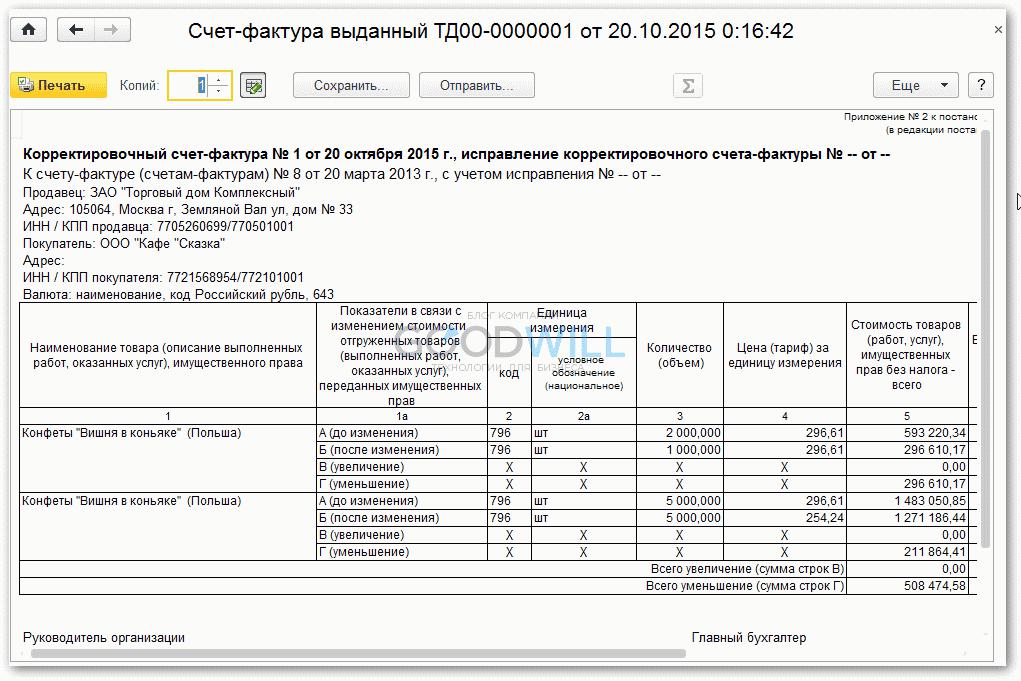

Правила заполнения данных документов перекупщиками обозначены в Постановлении №1137.

Согласно обозначенному выше документу, все данные в счете-фактуре комитента должны полностью соответствовать показателям, отображенным в аналогичном документе продавцом.

Какая счет-фактура нужна для обособленного подразделения, читайте здесь.

Образец заполнения счета-фактуры на услуги, смотрите здесь.

Причем это касается всех без исключения данных — количества товаров, операций, а также иного.

Продавцам следует помнить, что переданные посредникам счета-фактуры должны соответствующим образом регистрироваться в Книге продаж. Приобретающие у посредников обязаны обозначать всю информацию в «Книге покупок».

В процесс ведения бухгалтерского учета необходимо максимально точно отображать всю необходимую информацию. Особенно это касается таких документов, как счет-фактура.

При обнаружении каких-либо неточностей или же ошибок контролер от налоговой службы может воспринять подобное как попытку уклониться от уплаты НДС – что карается достаточно серьезными санкциями со стороны ФНС.

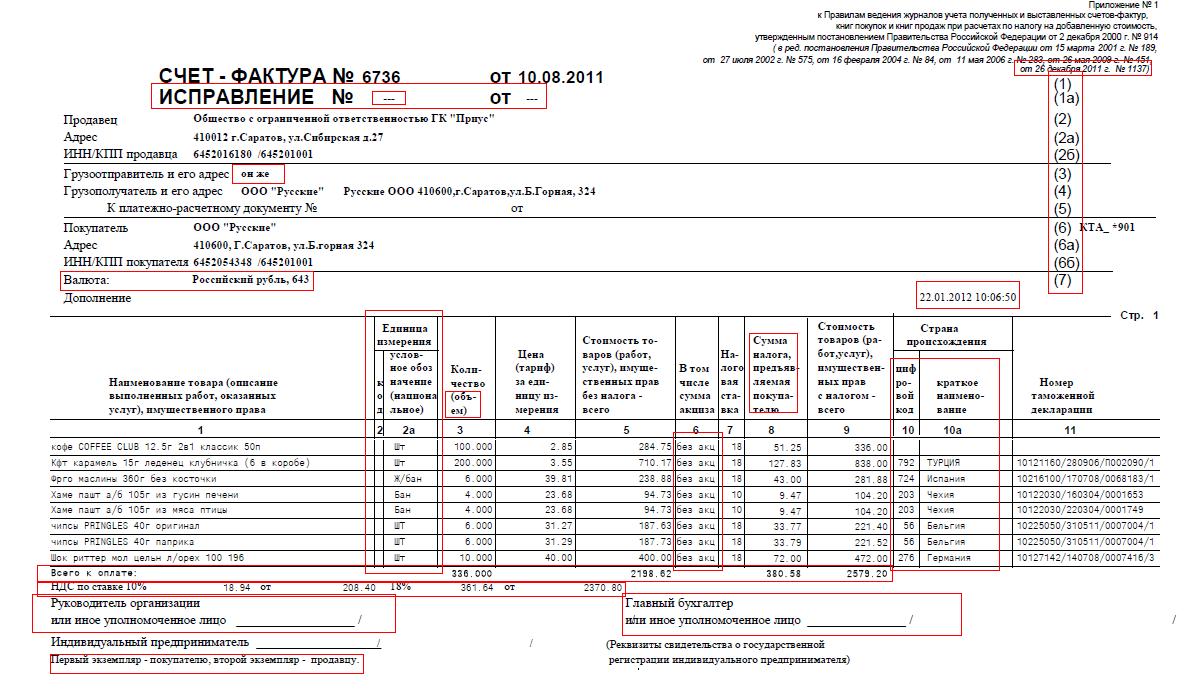

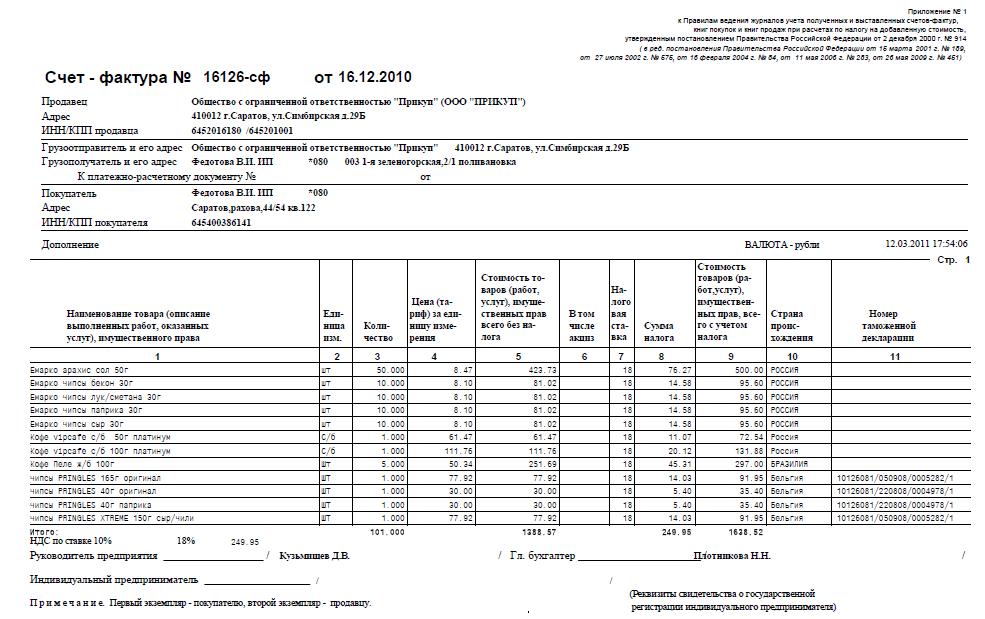

Каковы правила заполнения счета-фактуры (образец заполнения)?

Изучив образец заполнения счета-фактуры тщательнейшим образом, можно уже не беспокоиться, что будут допущены какие-то ошибки. Ведь из-за неправильного заполнения этого важного при учете НДС документа можно получить неприятности в виде доначислений и штрафных санкций при налоговой проверке. Поэтому разберемся, как правильно заполнить счет-фактуру.

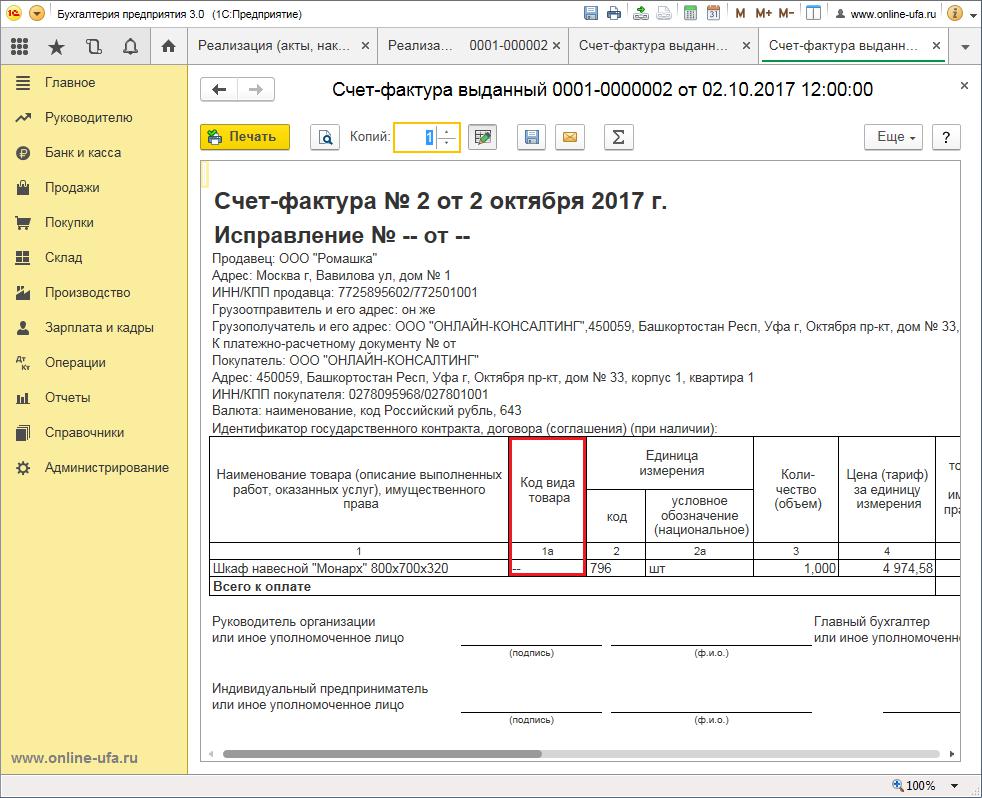

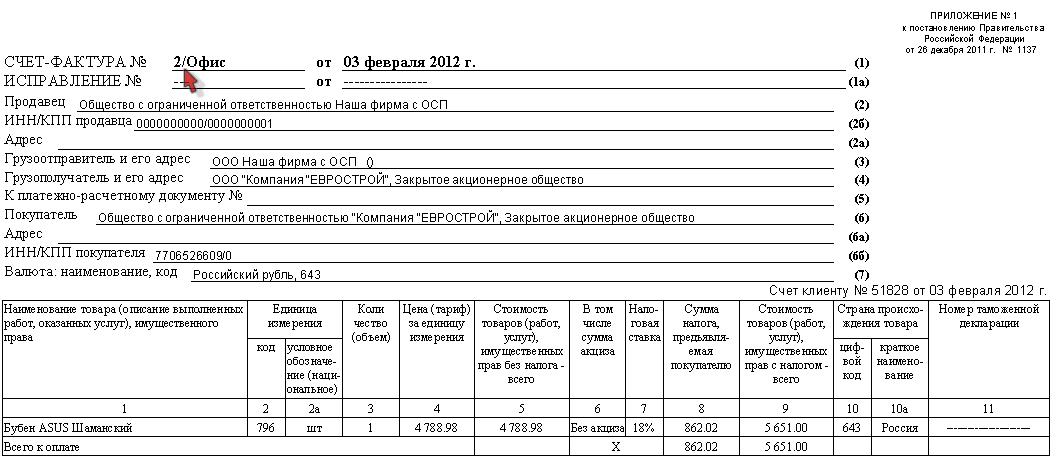

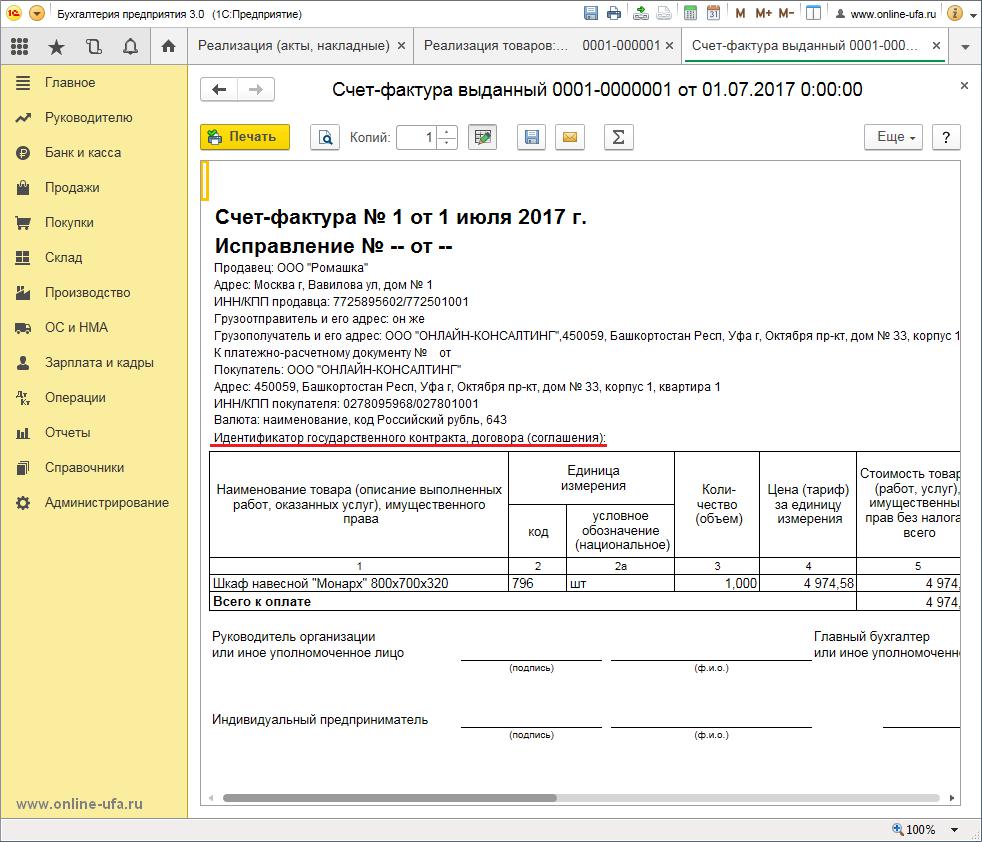

Код 796 в счете-фактуре

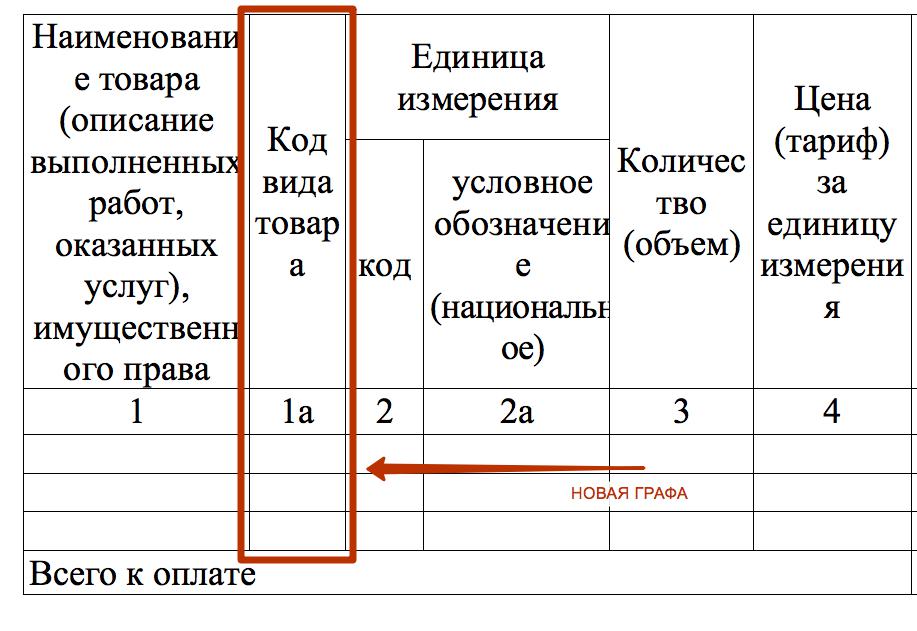

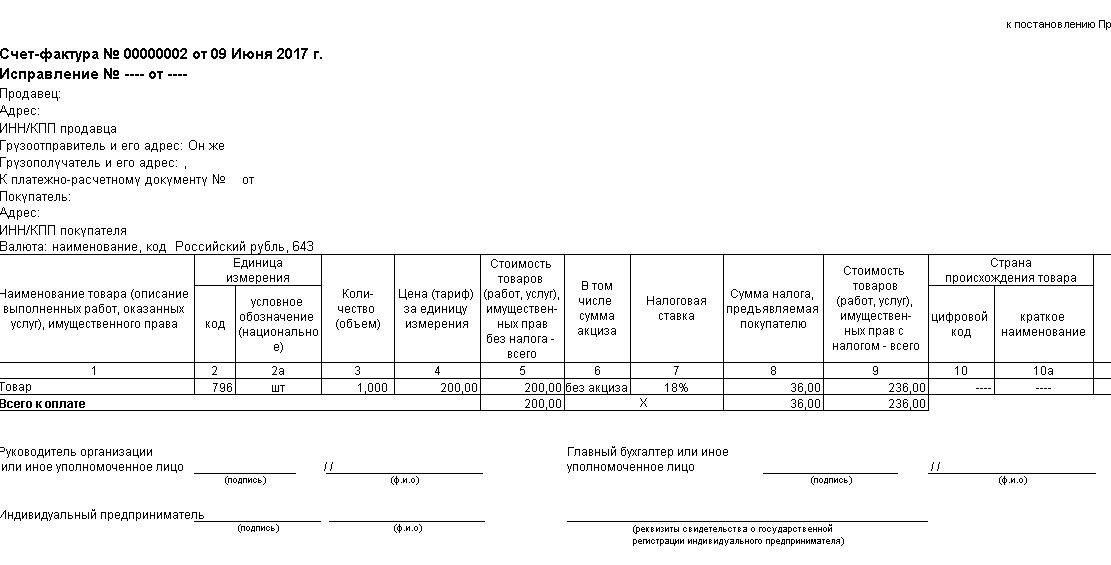

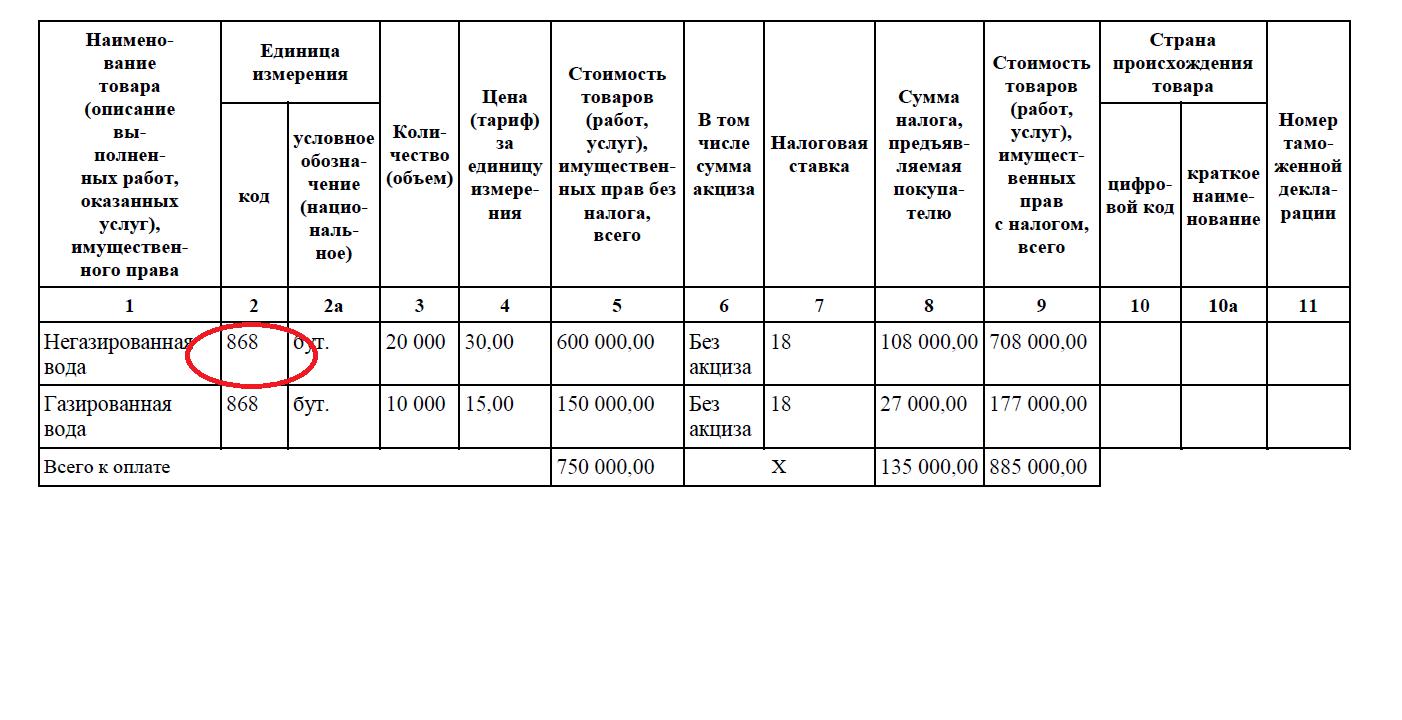

Рассмотрим особенности заполнения формы счета-фактуры. Больше всего вопросов возникает при заполнении табличной части документа. Так, в графах 2 и 2а необходимо указать не только наименование единицы измерения, но и ее кодовое значение.

В постановлении Правительства РФ от 26.12.2011 № 1137, посвященном правилам заполнения документов по учету НДС, указывается, что следует применять коды из ОКЕИ, но многие бухгалтеры отмечают, что в этом общероссийском классификаторе учтены не все используемые в регионах единицы измерения. Например, нет кода для таких единиц, как спайка или ведро (в этом случае в графе 2 счета-фактуры ставится прочерк).

Однако при заполнении счетов-фактур наиболее часто используется единица измерения «штука» (сокращенно — «шт.»). Она отмечена в классификаторе под кодом 796. Поэтому довольно часто штучные единицы измерений заменяют именно таким буквенно-цифровым обозначением: в графе 2 указывается код 796, а в графе 2А — сокращение «шт.».

Нумерация счетов-фактур

Постановлением Правительства РФ от 30 июля 2014 № 735 было внесен ряд изменений в ПП № 1137, которые коснулись и счетов-фактур. Наряду с другими изменениями, вступившими в силу с октября 2014 года, был уточнен момент относительно нумерации счетов-фактур . Так, обособленные подразделения, которые самостоятельно выписывают счета-фактуры, после порядкового номера документа ставили номер своего офиса.

Но было неясно, какой разделительный знак необходимо ставить между этими цифровыми значениями. Использовали тире, наклонные или прямые разделительные черты. Теперь же это требование было унифицировано — обособленным подразделениям необходимо писать свой номер через слеш «/».

Организациям, которые использовали другие разделительные знаки при проставлении номера документа, рекомендовано издать приказ об унификации нумерации. Если счета-фактуры выписывались программным способом, то потребуется внесение соответствующих изменений в алгоритм программы. При этом переписывать счета-фактуры, которые были выписаны ранее октября, не требуется.

Еще стоит упомянуть о таком нюансе, как сквозная нумерация счетов-фактур. При этом авансовые счета-фактуры и обычные (отгрузочные) нумеруются в одном хронологическом порядке.

Стоит напомнить, что неправильное написание номера счета-фактуры не является веским основанием для непризнания права на вычет по этому документу. Но, чтобы избежать замечаний и даже споров, необходимо придерживаться установленных правил.

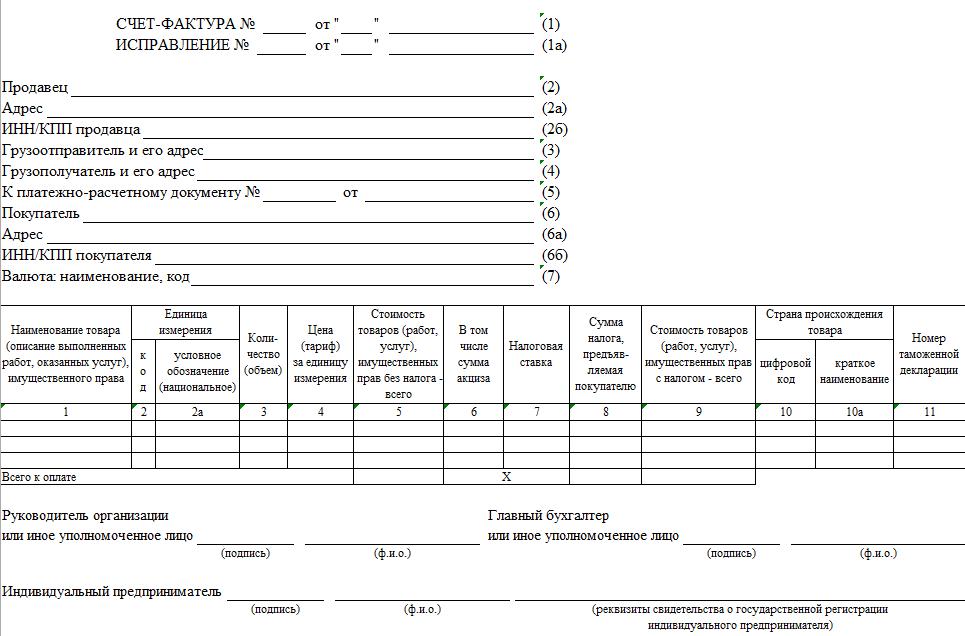

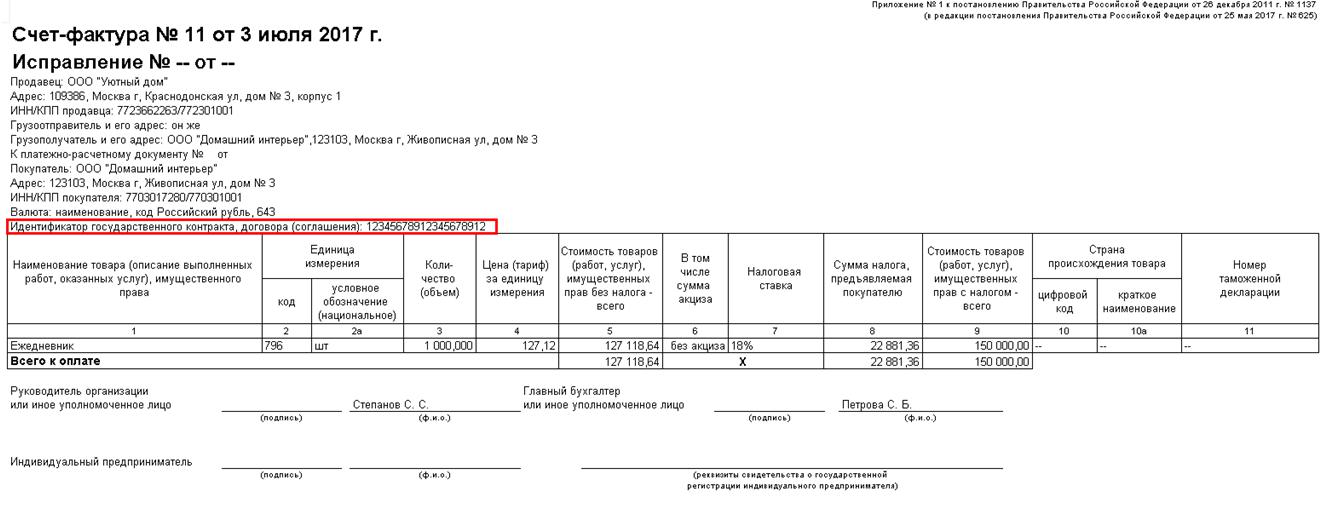

Постановление 1137: счет-фактура

В соответствии с пунктом 8 статьи 169 Налогового кодекса, формы и порядок заполнения самих счетов-фактур, а также книг покупок и продаж, журналов учета поступивших и выписанных счетов-фактур устанавливаются российским правительством. Для исполнения этой нормы закона принято постановление № 1137, которым утверждена форма и правила заполнения счета-фактуры и других документов по учету НДС.

Это постановление было принято в декабре 2011 года, заменив утративший силу нормативный акт № 914, действовавший с 2000 года. Последние правки в постановление 1137 были внесены в ноябре 2014-го, а вступили в силу они с начала 2015 года.

В соответствии с этими поправками изменились некоторые требования к счетам-фактурам и уточнены правила по ее заполнению.

Как заполнить счет-фактуру онлайн

Заполнение онлайн-форм — это самый простой способ подготовки типовых документов. Необходимо лишь убедиться в том, что предлагается заполнить не устаревшую или недействующую форму, а самую свежую, с учетом всех последних изменений.

Чтобы избежать недоразумений и возможных неприятностей, необходимо пользоваться онлайн-услугами лишь доверенных сайтов, которые следят за всеми законодательными изменениями. Если же уверенности в том, что предложен для использования действующий вариант документа, нет, то необходимо обратить внимание на следующее:

- является ли сайт профессиональным (в данном случае — бухгалтерской направленности);

- публикуются ли на сайте нормативные документы либо ссылки на их последние редакции, есть ли тематические статьи или консультации;

- предоставляется ли возможность задать вопрос специалисту онлайн.

Обычно на той странице, где предлагается выписать документ онлайн либо скачать шаблон документа, есть также пояснение о том, что следует писать в той или иной строке или графе. Если всего этого нет, то лучше поискать более надежный бухгалтерский портал.

Лучшим вариантом будет являться такой портал, на котором подробно разъяснены любые спорные моменты. Это должно быть сделано с отсылкой на пункты и статьи соответствующих законодательных и нормативных документов. Ведь есть немало спорных моментов между налогоплательщиками и проверяющими по поводу правильности заполнения граф и строк, которые необходимо прояснить.

Счет-фактура по 1137 постановлению в 2015 году

В соответствии с изменениями, принятыми 29 ноября 2014 года, с начала 2015-го у налогоплательщиков появилась возможность вносить дополнения в форму счета-фактуры. При добавлении дополнительной информации в счет-фактуру важно, чтобы основная форма документа была соблюдена. То есть важно, чтобы все существующие строки и графы остались.

С 2015 года налогоплательщикам (а также лицам — неплательщикам НДС, работающим по посредническим схемам с иностранными или государственными компаниями) при осуществлении сделок в рамках договоров комиссии (или агентских) разрешено указывать дополнительные сведения.

Так, агентам (или комиссионерам), а также принципалам (комитентам) разрешено в одном счете-фактуре указывать сведения из документов, которые были выставлены покупателями или получены от поставщиков (речь идет, конечно же, тоже о счетах-фактурах). На сегодняшний день при осуществлении комиссионных сделок в счете-фактуре можно указывать лишь одного покупателя.

Когда выставляется счет-фактура

Известно, что счета-фактуры выписываются в течение 5 дней после отгрузки продукции (передачи имущественных прав, оказания услуг или работ) либо получения частичного или полного авансового платежа в счет будущих поставок. Этот срок не изменяется в зависимости от отраслевых особенностей деятельности контрагентов.

Несколько другие сроки установлены для выписки счетов-фактур комиссионером. Так, агент (комиссионер) обязан выставить документы после получения счета-фактуры от покупателя.

Что касается документов, выписываемых на бумажных носителях, то тут все предельно четко, а вот с электронными документами есть нюансы. Например, в этом случае появляются различия во временном этапе между датами составлении и выставления счетов-фактур. При работе с бумажными формами документов эти даты совпадают, а при работе с электронными дата составления может быть равна, а может быть и раньше даты выставления.

Дата составления документа отражается продавцом в книге продаж. Датой выставления счета считается время обработки электронного документа оператором ЭДО. Эта дата фиксируется в подтверждении, которое отправляет оператор продавцу. Покупатель получает подтверждение о регистрации налогового документа лишь после обработки электронного счета-фактуры оператором. Это и есть дата получения счета-фактуры — и именно это число заносится покупателем в книгу покупок. А значит, именно тогда и возникает право на применение вычета по НДС.

Классификатор единиц измерения (ОКЕИ) в 1С 8.3

Общероссийский классификатор единиц измерения (или ОКЕИ) — федеральный классификатор, который содержит список регламентированных единиц измерений и их коды. Классификатор требуется для правильного заполнение первичной документации. Например, накладной ТОРГ — 12, счета-фактуры.

Таблица популярных единиц измерений по ОКЕИ и их кодов для 2017 года:

Если не нашли свой код, скачайте актуальный на 2017 классификатор единиц измерения.

Получите 267 видеоуроков по 1С бесплатно:

Код по ОКЕИ единицы измерения «услуга»

Обратите внимание, если Ваша единица измерения не включена в общий ОКЕИ (например «Услуга» или «Мешок»), ни в коем случае не следует придумывать код «новой» услуги. Из письма Минфина России от 15.10.12 № 03-07-05/42 можно использовать «-» (прочерк):

В счете-фактуре, составленной при оказании услуг, в графе 2 можно поставить прочерк

Еще раз повторюсь, код услуги по классификатору единиц измерения ОКЕИ не регламентирован.

ОКЕИ в программе 1С Бухгалтерия

Для того чтобы ввести в программу новую единицу измерения по ОКЕИ, необходимо открыть меню «Все функции» (если не видно этого меню, следуйте данной инструкции):

Далее найдите в списке справочников «Классификатор единиц измерений». Вы попадете в журнал всех занесенных в базу элементов.

Если в списке нет требующейся единицы, её нужно добавить. Для этого нажмите кнопку «Подбор из ОКЕИ»:

Вы попадете в табличный документ, где доступны все актуальные коды и наименования:

Для того чтобы добавить из него новый элемент, нужно нажать на интересующий Вас код. 1С откроет форму новой единицы измерения. Остается только нажать кнопку «Записать и закрыть».

Если Вы не нашли нужную единицу, например, «Услугу», её можно добавить вручную. Для этого необходимо нажать кнопку «Создать» в форме списка справочника, где заполнить её нужными полями:

Как уже говорилось выше, ни в коем случае не стоит придумывать новый код единицы измерения. Лучше поставить «-» (прочерк).

P.S. Наша компания предоставляет услуги по настройке, доработке и комплексному внедрению 1С. Закажите бесплатный расчет стоимости вашей задачи на странице Услуги 1С или по телефону +7 (499) 350 29 00.

СПРОСИТЕ в комментариях!

Какой код поставить, если необходимо добавить вторую единицу измерения после услуги, например «бочка» или «условная бочка»? (С прочерком код будет не уникальным)

Как уже написано — это в любом случае не совсем верно.

Если надо поставьте пробел и прочерк («- «)

Банк заполняет второй раздел формы 4-тэр, но какой вид работ он должен записать в графу А, если в ОКЕИ нет такого вида услуг как банковские услуги?

нужно проставить пар(2) пара нашел проставил записать и выйти

всеравно при забивании наменклатуры выдает что нету такого в классификации таблици хотя галочка зеленая стоит о выделена желтым

и в меню единици измерения то же стоит некто помочь не может

Нельзя ставить прочерк, ЭДО работать не будет!

При использовании данного сайта, вы подтверждаете свое согласие на использование файлов cookie в соответствии с настоящим уведомлением в отношении данного типа файлов. Если вы не согласны с тем, чтобы мы использовали данный тип файлов, то вы должны соответствующим образом установить настройки вашего браузера или не использовать сайт.

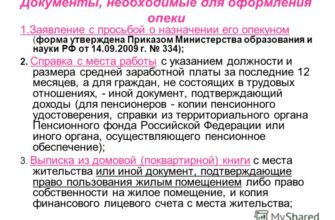

Назначение кодов счетов-фактур

Коды счетов-фактур – номера, которые присваиваются единицам измерения, странам или проведенным операциям. Необходимы для упрощения составления счетов, а также ускорения их анализа и проверки. Устанавливаются различными нормативными актами.

Существуют отдельные постановления относительно каждой из категорий кодов. Нарушения в их указании штрафоваться не будут. Однако лучше делать все правильно и своевременно исправлять ошибки. В обратном случае можно столкнуться с требованием пояснений от налоговых органов или претензиями от клиентов.

Для чего нужны коды счетов-фактур?

Коды необходимы для упрощения заполнения самих счетов-фактур, а также документов. Они требуются и для ускорения проверок бумаг. На основании указанных кодов можно определить страну, в которой произведен товар, используемую единицу измерения, тип выполненной операции. Коды применяются при заполнении декларации в налоговую инспекцию. На их основании проводится анализ документов, проверка деятельности предприятия. Коды используются при заполнении следующих учетных бумаг компании:

- Журнала счетов-фактур (учитывает как входящие, так и исходящие счета).

- Книги покупок.

- Книги продаж.

Коды обязательно должны соответствовать нормам. Вне зависимости от типа предприятия, они будут одинаковые. Сама суть кодов заключается в унификации.

Законодательство

На данный момент коды операций проставляются согласно нормам, установленным Приказом ФСН РФ от 14 марта 2016 года. Данные нормы действуют с 1 июля этого же года. Ранее правила и коды устанавливались Приказом ФСН от 14 февраля 2012. В 2015 году Налоговая служба опубликовала Письмо от 22.01.2015 № ГД-4-3/794@, в котором вводились дополнительные 13 кодов.

Коды единиц измерения зафиксированы в Всероссийском классификаторе со соответствующим наименованием. Коды государств содержатся в Общероссийском классификаторе стран от 2014 года.

Разновидности

Различают категории кодов со следующими значениями:

- Тип проведенной операции.

- Единица измерения (актуальна при реализации товаров и услуг).

- Государство, в котором произведена продукция.

Каждая категория кодов определяется соответствующим нормативным документом.

Коды операций

Коды на выполняемые операции устанавливаются ФНС РФ. Их очень важно указывать правильно, так как они используются при составлении налоговых деклараций. Коды анализируются сотрудниками налоговой службы. При выявлении ошибок у предприятия могут возникнуть проблемы.

К примеру, организация специализируется на реализации билетов на самолеты. Код данной операции – 23. Если он не будет указан в счетах-фактурах, программа ФСН выявит нарушения. Придется давать объяснение сотрудникам Налоговой.

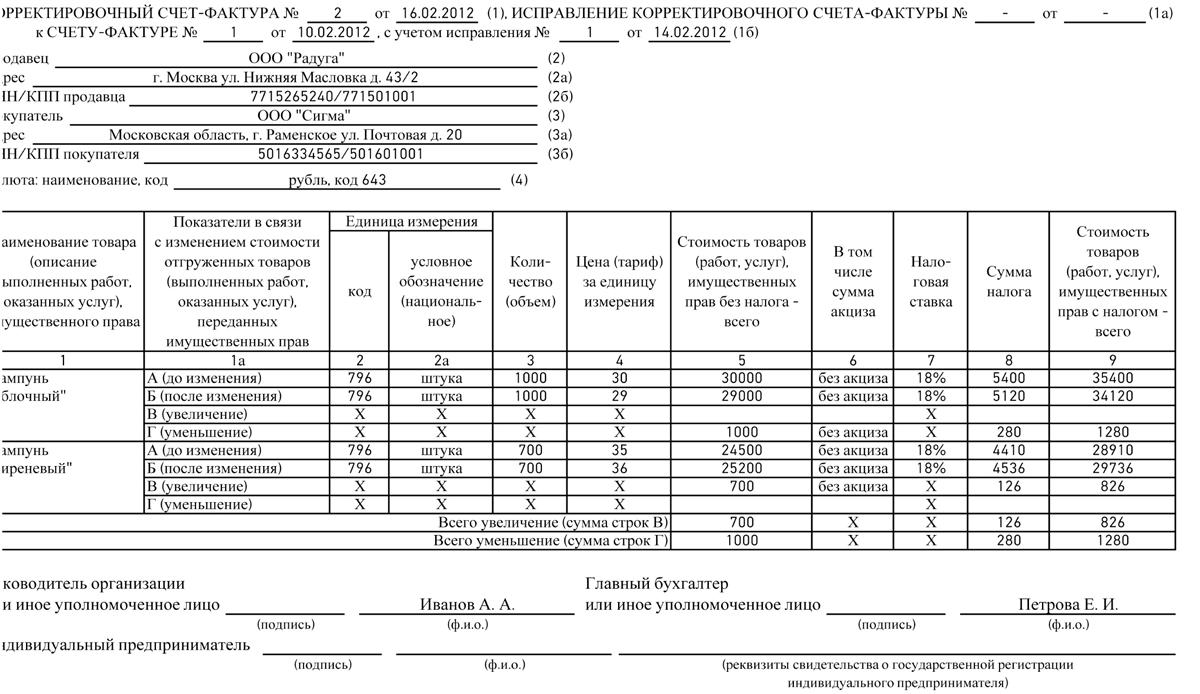

Коды единиц измерения

Коды единиц измерения требуются для унификации используемых мер измерения. Они позволяют не изобретать собственные единицы. Коды введены для удобства как сотрудников предприятия, так и контролирующих органов. Указываются они во второй графе главной таблицы. В графе«2а» прописывается буквенное обозначение.

ВАЖНО! Часто бухгалтеры сталкиваются с проблемой отсутствия нужных кодов.

В этом случае возможны три варианта действий:

- Указать единицу, которая подходит по смыслу. К примеру, обычно используемая мера измерения заменяется на штуку.

- В соответствующих графах ставится прочерк.

- Указание собственной единицы с примечанием, для которого нужно выделить отдельную графу.

Все данные варианты разрешены нормативными документами. Однако законом нельзя злоупотреблять. К примеру, если код единицы существует, прочерк будет считаться ошибкой.

Различают следующие единицы измерения:

- При продаже или ремонте однотипных объектов – количество.

- При оказываемых услугах – количественные измерения.

- При сдаче в аренду объектов, которые не изменяются, – штучно.

Если измерить товар или услугу в приемлемых единицах невозможно, можно просто указать ее стоимость. Для этого используется графы 4 и 5.

Коды стран

В счетах-фактурах требуется указывать цифровой код государства, а также его краткое название. В таблице кодов содержатся следующие колонки:

- Цифровой код.

- Полное наименование государства.

- Краткое наименование.

- Буквенный код.

Полное наименование требуется для удобства пользования таблицей. В счете-фактуре нужно указывать именно краткое название, зафиксированное в нормативном акте.

Нужно ли исправлять ошибки в кодах?

Штрафы за ошибки в указании кодов государством не предусматриваются. Исправления имеют смысл в следующих случаях:

- С претензией обратился покупатель, сославшись на неправильное заполнение документов и возникшие вследствие этого проблемы с Налоговыми органами.

- Предприятию пришло требование пояснений из ФСН.

Если данные факторы отсутствуют, вопрос с необходимостью исправления кода решает сама организация. Как правило, подправить обозначение в первичных документах довольно просто. Сложности возникают, потому что существует также счет-фактура, уже отправленная покупателю.

В большинстве случаев, если ошибка не была обнаружена своевременно, ее можно не исправлять. Если Налоговая и покупатели не предъявили никаких претензий, нарушение не принесет негативных последствий. Однако нужно помнить, что коды относятся к обязательным пунктам счета-фактуры. Это значит, что нарушения в них обычно обнаруживаются. Поэтому при заполнении документов нужно быть внимательными.

Код 796 в счет фактуре что это

Норма, позволяющая применять вычет НДС не только в периоде, в котором возникло право на него, но в последующие периоды, распространяется не на все виды вычетов.

Но только при условии, если сам проверяемый гражданин пустит их в свою квартиру.

Теперь бухгалтерам не придется задаваться этим вопросом! Ведь «отпускная» серия калькуляторов на нашем сайте пополнилась Калькулятором отпускного стажа.

ФНС обновила формы документов, которые физлица представляют в налоговую инспекцию, чтобы сообщить об имеющихся у них объектах обложения налогом на имущество и транспортным налогом, а также о выбранных объектах недвижимости, в отношении которых предоставляется льгота.

Планируется внести поправки в закон о бухучете, согласно которым организациям больше не придется представлять годовую бухгалтерскую (финансовую) отчетность и в налоговую инспекцию, и в «статистику». Правда, одновременно исчезнет и возможность сдавать бухотчетность на бумаге.

Если авиабилет для командированного сотрудника был приобретен в электронной форме, для подтверждения в «прибыльных» целях «дорожных» расходов, среди прочего, требуется посадочный талон с отметкой о досмотре. А что делать, если в заграничном аэропорту такие отметки ставить не принято?

Согласно НК, один из родителей может отказаться от стандартного вычета по НДФЛ на ребенка в пользу второго родителя, чтобы он мог получать двойной НДФЛ-вычет. Правда, не совсем понятно, каким будет этот двойной вычет, если количество собственных детей у каждого из родителей общего ребенка отличается.

ТИПОВАЯ СИТУАЦИЯ 219079

Как правильно указывать коды в счетах-фактурах

Состоит из трех цифр. Указывается в строке (7) и определяется по Общероссийскому классификатору валют (ОКВ) пп. «м» п. 1 Правил заполнения счета-фактуры . В частности, в строке (7) могут быть указаны коды:

643 — при оплате в российских рублях. Если цена договора определена в иностранной валюте (у. е.), но оплачивается в рублях, то в строке (7) также указывается «российский рубль» и код «643» Письмо ФНС от 21.07.2015 N ЕД-4-3/12813 ;

840 — при оплате в долларах США;

978 — при оплате в евро.

Код единицы измерения

Состоит из трех цифр. Указывается в графе 2 и определяется по разд. 1 или разд. 2 Общероссийского классификатора единиц измерения (ОКЕИ) пп. «б» п. 2 Правил заполнения счета-фактуры . В частности, в графе 2 могут быть приведены коды, соответствующие следующим единицам измерения:

В графах 2 и 2а, а также 3 и 4 надо поставить прочерк пп. «б» — «г» п. 2, п. 4 Правил заполнения счета-фактуры, Письмо Минфина от 27.03.2012 N 03-07-09/28 :

если вы составляете авансовый счет-фактуру;

если договор устанавливает только общую цену товаров (работ, услуг) и не предусматривает цены за единицу измерения;

если единицу измерения указать невозможно, например при аренде или лизинге Письмо Минфина от 10.02.2012 N 03-07-09/06 ;

если в договоре предусмотрена единица измерения, которой нет в разд. 1 и 2 ОКЕИ, например гигабайт (Гбайт).

Код страны происхождения товара

Состоит из трех цифр. Указывается в графе 10 только при составлении счета-фактуры на импортные товары. Определяется по Общероссийскому классификатору стран мира (ОКСМ) пп. «к» п. 2 Правил заполнения счета-фактуры . Например, при продаже товаров, импортированных из Аргентины, в графе 10 надо указать «032».

Если вы не импортируете товары, а только перепродаете их, то при составлении счета-фактуры перепишите в графу 10 код, указанный в счете-фактуре поставщика. Если в счете-фактуре поставщика графа 10 не заполнена, то не заполняйте ее и в своем счете-фактуре п. 5 ст. 169 НК РФ .

См. также: <> Как оформить счет-фактуру при отгрузке <> Какие ошибки в счете-фактуре препятствуют вычету НДС <> По какому классификатору указывают единицу измерения и ее код в счете-фактуре

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

МЫ ЦЕНИМ МНЕНИЕ ПРОФЕССИОНАЛОВ

о ТИПОВЫХ СИТУАЦИЯХ™

Ваше замечание мы учтем в очередном обновлении!