Положительные моменты такого документа, как соглашение о реструктуризации долга широко освещены в СМИ – телевидении, интернете, печатных изданиях и др. Типовая форма такого документа разработана Правительством РФ (для сельхоз. производителей, к примеру), банками, различными коммерческими организациями. Пример такого документа разместим и мы для использования в любых целях.

Реструктуризация долга – это изменение условий погашения кредита. Не только во взаимоотношениях между банками и клиентами, ведь кредит может использоваться и при поставке, купле-продаже и иных правоотношениях. Полезными могут оказаться и соглашение о сроках оплаты, рассрочке долга. А при наличии сомнений, какое соглашение использовать, обратитесь к дежурному юристу сайта. Его помощь бесплатна.

- Пример соглашения о реструктуризации долга

- Соглашение о реструктуризации долга

- Что такое соглашение о реструктуризации долга

- Как заключить соглашение о реструктуризации долга

- Как составить соглашение о реструктуризации задолженности (образец)?

- Нюансы процедуры

- Схема выполнения действий

- Оформление для физических лиц

- Договоренности организаций

- Резюме

- Соглашение о реструктуризации долга

- Кто может рассчитывать на отсрочку и как ее получить?

- Возможные схемы реструктуризации долга

- Подписание соглашения о реструктуризации

- Существенные условия договора о реструктуризации

- Банкротство, тел +7 (499) 703-51-68 Москва

- Бесплатная консультация юриста

- Primary Menu

- Post navigation

- Правила и особенности составления соглашения о реструктуризации задолженности

- Понятие реструктуризации задолженности

- Когда используется реструктуризация

- Содержание и правила составления соглашения о реструктуризации

- Основные условия соглашения

- Основные способы реструктуризации задолженности

- Что делать, если комиссия отказывает в реструктуризации

- Заключение

- Образец соглашения о реструктуризации задолженности: как правильно составить

- Что нужно знать: особенности документа и виды

- Как составить и правильно оформить?

- Скачать заполненный образец и бланк

- Соглашение путем предоставления рассрочки

- Между юридическими лицами

- Письмо о реструктуризации долга организации

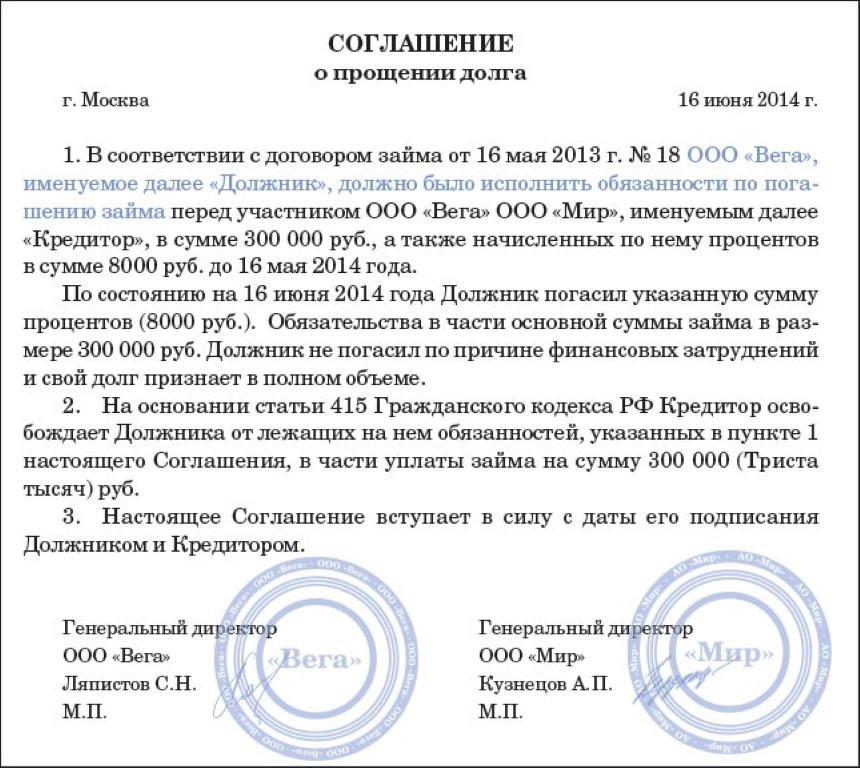

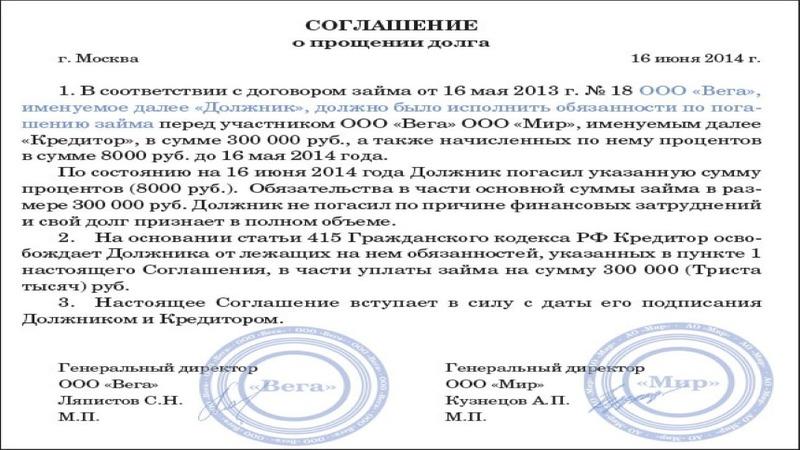

Пример соглашения о реструктуризации долга

Соглашение о реструктуризации долга

г. Пермь 05 октября 2024 г.

Общество с ограниченной ответственностью «Лиама», ОГРН 498765462, находящееся по адресу: Россия, Пермский край, г. Пермь, пр-д Пограничный, д. 17, оф. 105, в лице директора Валерьева Аркадия Сергеевича, действующего на основании Устава, именуемое далее «Кредитор», с одной стороны, и

Общество с ограниченной ответственностью «Триада», ОГРН 498764364, находящееся по адресу: Россия, Кемеровская область, г. Кемерово, ул. Шахтерская, 38, в лице директора Геоновой Алины Дмитриевны, действующей на основании Устава, именуемое далее «Должник», с другой стороны, при совместном упоминании именуемые «стороны», заключили настоящее соглашение о нижеследующем:

- Стороны договорились о реструктуризации задолженности Должника перед Кредитором по договору цессии № 9/Ц от 01.03.2018 г. по состоянию на дату подписания настоящего соглашения в размере 428 520 руб., в том числе 390 000 руб. – сумма основного долга, 38 520 руб. – сумма начисленных процентов.

- Реструктуризация задолженности производится путем предоставления отсрочки по уплате долга и предоставления Должником банковской гарантии ПАО «ЗапСибБанк» (далее именуемое «Гарант») от 01.10.2018 г. на сумму 429 000 рублей.

- Должник обязуется обеспечить погашение задолженности перед Кредитором в полном объеме до 01 декабря 2024 года путем перечисления денежных средств на расчетный счет Кредитора.

- В случае, если Должник не исполнит обязательство по уплате задолженности до даты, указанной в п. 3 настоящего соглашения, Кредитор направляет в письменной форме требование к Гаранту об уплате суммы задолженности Должника в объеме согласно п. 1 настоящего соглашения. Кредитор направляет требование Гаранту в срок до 25 декабря 2024 года. Погашение задолженности Должника осуществляется Гарантом в порядке и сроки, предусмотренные банковской гарантией.

- Со дня подписания настоящего соглашения штрафные санкции за несвоевременное погашение Должником обязательств по денежному обязательству, по которому осуществляется реструктуризация, не начисляются.

- Во всем остальном, что не предусмотрено настоящим соглашением, Стороны руководствуются действующим гражданским законодательством РФ.

- Настоящее соглашение вступает в силу с момента его подписания Сторонами и действует до полного исполнения ими своих обязательств.

- Соглашение составлено в двух экземплярах, имеющих равную юридическую силу, по одному для каждой Стороны.

- Реквизиты и подписи Сторон:

ООО «Лиама», ОГРН 498765462, адрес: 614051, Россия, Пермский край, г. Пермь, пр-д Пограничный, д. 17, оф. 105

Директор А.С. Валерьев

ООО «Триада», ОГРН 498764364, адрес: 650015, Россия, Кемеровская область, г. Кемерово, ул. Шахтерская, 38

Директор А.Д. Геонова

Что такое соглашение о реструктуризации долга

В повседневной жизни под реструктуризацией долга часто понимается только одна возможность – рефинансирование кредита банком. На самом деле эта процедура шире. Это не что иное, как изменение условий оплаты долга, облегчение долгового бремени путем:

- увеличения срока займа путем предоставления отсрочки, рассрочки

- приостановки начисления процентов, пеней, неустоек

- предоставления кредитных «каникул», т.е. оплата в течение какого-то времени только процентов, но не основного долга

- рефинансирования или перекредитования на более выгодных условиях

По своей структуре и содержанию документ очень похож на соглашение о погашении задолженности.

Как заключить соглашение о реструктуризации долга

Реструктуризация выгодна и Должнику (что очевидно), и Кредитору. Ведь обращение в суд и вынесение положительного решения не всегда означает реальную возможность взыскания денежных средств, в т.ч. в принудительном порядке. А применение досудебного порядка урегулирования спора может помочь вернуть Кредитору свои денежные средства и даже получить планируемую прибыль.

Поэтому с инициативой заключить такое соглашение может выступить любая сторона правоотношения. Для этого Должник может направить заявление об изменении условий договора. При этом приложить документы, которые подтверждали бы затруднительность его материального положения и возможности исполнить обязательство. Кредитор может направить предложение о заключении соглашения о реструктуризации долга отдельным уведомлением, в рамках претензии должнику и иным способом.

Как составить соглашение о реструктуризации задолженности (образец)?

В ситуациях, когда заемщик лишается заработка и не в состоянии погасить обязательства перед кредитором, стороны ищут пути выхода из этого кризиса. Оптимальным решением проблемы тут становится пересмотр первоначальных условий соглашения, чтобы снизить финансовую нагрузку должника.

Соответственно, участники процесса разрабатывают и согласовывают новые правила выплат оформленного займа, письменно подкрепляя такие намерения. Выясним, что представляет договор реструктуризации задолженности и узнаем, как правильно составить подобную бумагу.

Нюансы процедуры

Начнем разговор с рассмотрения особенностей таких операций. Реструктуризация становится шагом, позволяющим неплательщику постепенно справиться с экономическими проблемами. Кредитующая структура же получает гарантии полного расчета. Однако инициировать процесс удастся лишь при аргументированных доказательствах сложного материального положения заемщика.

Операция в равной степени доступна физическим лицам и зарегистрированным компаниям. Причем финансовые структуры в этой ситуации предлагают неплательщику конкретный план решения вопросов. Распространенной методикой тут становится продление периода расчета, предполагающего снижение ежемесячного взноса.

Этот способ выгоден кредитору, поскольку характеризуется минимальными финансовыми потерями.

Кроме того, банки предлагают клиентам отсрочки выплат, рефинансирование, изменение валюты ссуды. Как правило, последний вариант практикуется в случае ипотечного займа. Идеальным для должника способом пересмотра соглашения становится разработка индивидуального графика перечисления платежей. Однако такой вариант доступен лишь при небольшом остатке недоимки и хорошей кредитной истории заемщика.

Реструктуризация способствует финансовому оздоровлению неплательщика. Соответственно, у должника снижается риск банкротства и лишения залоговой собственности. Однако подобная процедура предполагает определенный порядок, которого уместно придерживаться. Разберемся с деталями этого вопроса подробнее.

Схема выполнения действий

Процесс стартует с написания неплательщиком заявления о желании пересмотра условий первичного контракта. Затем кредитор рассматривает прошение и на протяжении пяти суток оглашает результат. Если заемщик не привел убедительных доводов неплатежеспособности, в таких ситуациях вероятен отказ кредитующей стороны.

Однако при положительном решении банка клиент и финансовая организация подписывают договор реструктуризации долга. Эту документацию разрабатывает кредитор, но тут учитываются пожелания заемщика. Бумага получает юридическую силу с момента обоюдного подписания новой договоренности.

Здесь определяются измененные условия перевода средств банку, фиксируется конкретная сумма обязательного взноса, сроки выплат и объем недоимки.

Обратите внимание, получив отказ кредитора, заемщик вправе попросить рефинансировать задолженность в другой компании. Еще один вариант выхода из положения – суд о признании договора недействительным документом. Однако принудить кредитора к запуску операции не удастся. Проведение реструктуризации вероятно и при инициировании банкротства неплательщика.

Учитывайте, банки неохотно идут на уступки клиентам с «сомнительной» деловой репутацией. Поэтому подписать соглашение о реструктуризации долга между юридическими лицами или банком и гражданином удастся при аргументировании временных финансовых затруднений и уверенности компании-кредитора в полном расчете в будущем. Уточним конкретные нюансы составления бумаги.

Оформление для физических лиц

Сначала разберемся с порядком разработки бумаги, которую подписывают граждане. Обязательными пунктами, учитываемыми в соглашении, становятся следующие позиции:

- Наименование. Здесь прописывают название и исходящий номер документа, указывая содержание контракта и предполагаемый путь решения проблемы. Ниже указывают населенный пункт, где заключается сделка, и дату.

- Вступление. В этом блоке описывают название и реквизиты сторон, отмечая основания, на которых действуют кредитор с должником.

- Содержание проблемы. Часть содержит детальное описание вопросов недоимки. Тут указывают документацию, которая подтверждает факт появления просрочки платежей, конкретную сумму задолженности и период задержки выплат. Следующий пункт указывает на выбранный кредитором способ решения ситуации.

- Условия. Здесь уместно подробно описать новые правила перечисления средств: размер обязательного взноса, выплату комиссионного сбора, пени, списание штрафов. Причем для подробного описания графика выплат целесообразно разработать отдельное приложение, указав номер этой бумаги. Кроме того, кредитор вправе очертить конкретную сумму, на которую предоставляется «льгота».

- Полномочия и обязательства. Этот блок разрабатывается с учетом пожеланий обеих сторон. Причем в этом случае заимодателю доступно обсуждение особенных условий. Как правило, должник настаивает тут на указании условий досрочного погашения займа, а кредитор – на одностороннем разрывании соглашения в случае нарушений со стороны неплательщика.

- Порядок прекращения действия контракта. Часть описывает ситуации и причины, когда договор расторгается. Как правило, тут отмечают односторонний порядок, нарушения условий или решение суда.

- Особенности. Этот пункт – прерогатива кредитора. Здесь сторона указывает особенные нюансы для повышения личной выгоды, не предусмотренные оговоренными выше положениями.

- Заключение. Тут оговаривается порядок решения спорных ситуаций и день вступления контракта в юридическую силу.

Скачать пример подобного соглашения удастся по этой ссылке. Отметим, в публикации приведен образец, который удастся «переделать» под конкретные обстоятельства.

В конце стороны подписывают бумагу, делая подробную расшифровку инициалов и указывая реквизиты. Подобные соглашения составляются в нескольких экземплярах – каждая заинтересованная сторона получает отдельный оригинал бумаги. Причем когда договор составляется между банком и гражданином, документацию заверяют и штампом учреждения.

Договоренности организаций

Теперь перейдем к нюансам разработки бумаги между двумя официальными структурами. Образец соглашения о реструктуризации задолженности между юридическими лицами доступен читателям по этой ссылке. Отметим, в подобных обстоятельствах структура документа сходна с уже описанным вариантом. Однако тут найдутся определенные тонкости, которые целесообразно учесть.

Алгоритм разработки договоренностей в таких случаях выглядит следующим образом:

- Название бумаги. Пункт не отличается от описанного выше положения. Тут указывают наименование и номер документа, кратко описывая выбранный путь выхода из ситуации, город и дату подписания контракта.

- Вступительная часть. В этом блоке описывают наименования и юридические адреса сторон, документацию, на основании которой действуют заемщик с кредитором и инициалы лиц, ответственных за подписание соглашения.

- Информационный блок. Тут отмечают исходящие номера договоренностей, по которым возникла недоимка, фиксируют объемы долгов заемщика и период задержки платежей. Кроме того, кредитор оговаривает согласованный путь выхода из финансового кризиса.

- Новые правила. Здесь указывается список приложений, где разработана конкретная схема обновленного графика погашения платежей. Стороны описывают вероятные штрафы за допущенные просрочки выплат либо отказ от начисления санкций и пени.

- Обязанности и права сторон. Тут описывают шансы на досрочный расчет с финансовой организацией, отказ сторон от судебного разбирательства, условия прекращения действия заключенного контракта, вероятность начисления штрафа должнику и подобные правила.

- Особые условия. В этой части заимодатель оговаривает право на одностороннее разрывание договора и особенности ответственности неплательщика при систематическом нарушении договоренностей.

- Заключительные пункты. Заключительный этап содержит обсуждение порядка решения споров и описание числа копий заключенного контракта.

Обратите внимание! Уполномоченные организациями сотрудники подписывают бумагу, скрепляя документ печатями.

Отметим, в конце соглашения прописываются полные реквизиты обеих сторон. Здесь компании указывают адреса, контактные телефоны, номера ИНН, ОГРН и оставляют расчетные счета в конкретных банковских структурах. Таким образом, договоренность юридических лиц становится более полной версией упрощенного контракта между гражданами. Такие правила диктует действующее законодательство.

Резюме

Как видите, рассматриваемая бумага становится адекватной заменой первичного договора оформления ссуды. Кроме того, контракт выступает аргументом, который коммерческая структура использует в суде при нарушении условий договоренностей. Отметим, подобные действия выгодны обеим сторонам – должник получает «упрощение» правил оплаты, а заимодатель – признание заемщиком факта взятия займа.

Уточнить нюансы рефинансирования дебиторской задолженности читателям удастся в этой публикации.

Обратите внимание, сроки исковой давности взыскания в такой ситуации аннулируются с момента подписания сторонами соглашения. Соответственно, при задолженности, срок которой составляет свыше трех лет, неплательщику неуместно идти на подобные компромиссы. Однако в иных случаях решение становится оптимальным решением вопросов с банком.

Соглашение о реструктуризации долга

О реструктуризации говорят, когда возникает необходимость в изменении условий или порядке возвращения кредита. Рассчитывать на реструктуризацию можно только при наличии определенных условий, например, при сложном финансовом положении.

При реструктуризации увеличивается продолжительность кредитования и, соответственно, уменьшаются ежемесячные платежи. Еще один вариант – кредитные каникулы, во время которых кредитор должен выплачивать только проценты по кредиту, при этом погашение основной суммы займа откладывается на определенный срок.

Если возникли трудности с выплатой, лучше без промедления обратиться в банк с просьбой о реструктуризации, чтобы не просрочить кредит. Нет смысла в ожидании чудес, которые разрешат проблемы без вашего участия – просто подайте в банк заявление об изменении структуры кредита. Промедление грозит увеличением долга, штрафами и пеней (см. «Калькулятор пеней онлайн»).

Кто может рассчитывать на отсрочку и как ее получить?

Реструктурировать кредит могут заемщики, у которых возникла непредвиденная критическая ситуация: болезнь, утрата близких, увольнение с работы или снижение зарплаты и т. д. Проблемы должны быть временными, чтобы кредитор мог не сомневаться, что положение выровняется, и долг будет возвращен.

Банк начнет рассматривать вопрос изменения условий выплаты только после того, как получит доказательства изменившихся условий жизни заемщика. В заявлении следует достаточно подробно изложить обстоятельства, ставшие причиной изменения платежеспособности. Желательно приложить документы, свидетельствующие о переменах: справку из центра трудоустройства, запись об увольнении в трудовой книжке, копию больничного листа и т. п. При этом нужно помнить, что банк может, но совсем не обязан реструктурировать долг.

Возможные схемы реструктуризации долга

Пожалуй, самая популярная схема – аннуитетный график с уменьшением размера ежемесячного взноса. Банки предлагают также гибкий график погашения, продление договора кредитования, перевод долга на других лиц и т. д. Выбор схемы зависит от конкретной ситуации, но очень часто под реструктуризацией подразумевают временную возможность выплаты только процентов по кредиту.

Подписание соглашения о реструктуризации

Общение с банком на предмет изменения структуры выплат по кредиту следует начинать с подачи письменного заявления с описанием ситуации и предложением ежемесячной суммы. Подписывая дополнительное соглашение, необходимо самым тщательным образом ознакомиться с его условиями, проанализировать возможности продления, меру ответственности при нарушении новых условий погашения кредита, учесть третейские оговорки, отсутствующие в исходном договоре, размер задолженности, заявленной банком.

Даже если банк не дал согласия на реструктуризацию сразу, это не означает, что нельзя обратиться с той же просьбой повторно. Если договориться все-таки не удается, можно воспользоваться возможностью обращения в суд с требованием расторгнуть кредитный договор. Можно также дождаться взыскания долга через суд – при этом из зарплаты заемщика будут взыскивать ежемесячно не более 50%.

Существенные условия договора о реструктуризации

Соглашение обязательно должно быть составлено в письменной форме и подписано всеми кредиторами. Обязательными атрибутами договора о реструктуризации являются:

- дата фиксации долга;

- размер долга;

- условия и порядок рассрочки (отсрочки) долга;

- размер платы за отсрочку (рассрочку) задолженности;

- график выплат;

- обязательство заемщика выплачивать оговоренные суммы.

В соглашение также вносят:

- паспортные данные, если речь идет о физических лицах;

- реквизиты (для юридических лиц);

- дата заключения и номер основного договора;

- дата подписания соглашения о реструктуризации.

После этих данных в соглашении должен содержаться график оговоренных выплат для погашения суммы задолженности.

Банкротство, тел +7 (499) 703-51-68 Москва

Бесплатная консультация юриста

Primary Menu

Post navigation

Правила и особенности составления соглашения о реструктуризации задолженности

Многие организации в процессе работы пользуются заемными средствами, которые можно взять в банках или в других компаниях. При этом непременно составляются различные контракты, в которых указываются условия возврата долга.

Если деятельность фирмы не является прибыльной, поэтому не хватает средств для равномерного погашения долга по договору, то компания может прибегнуть к реструктуризации долга, позволяющей снизить кредитную нагрузку на организацию, а также дается возможность восстановить платежеспособность.

Понятие реструктуризации задолженности

Данная процедура представлена проведением различных мероприятий, основной целью которых является создание оптимальных условий для фирмы, чтобы она полностью исполнила свои долговые обязательства перед кредиторами, для чего ей предоставляется возможность для восстановления платежеспособности.

Проводится реструктуризация только с разрешения кредиторов, для чего пересматриваются условия, имеющиеся в контрактах, а также составляется дополнительное соглашение.

Важно! Кредиторы, представленные банками или иными схожими организациями, могут идти на уступки заемщикам, поэтому предлагают им разные виды реструктуризации, например, новацию, зачет или цессию.

Применяемые действия дают возможность для заемщиков вернуть оптимальную платежеспособность, поэтому они без проблем далее справляются с платежами по кредитным контрактам.

Что такое реструктуризация долга? Фото:myshared.ru

Когда используется реструктуризация

Обычно требуется данная процедура в ситуациях:

- компания после оформления кредита столкнулась с определенными проблемами в процессе функционирования, что негативно сказалось на результатах ее деятельности, поэтому она не может далее справляться с высокими платежами по займу;

- изначально кредит был предоставлен без тщательного анализа финансового состояния компании, поэтому кредитная нагрузка считается чрезвычайно высокой для фирмы.

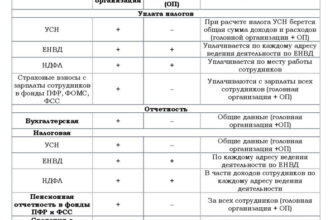

Содержание и правила составления соглашения о реструктуризации

Для совершения данного процесса непременно составляется специальное соглашение. Он должно оформляться исключительно в письменной форме, а также в конце ставится подпись кредитора, который может требовать с заемщика минимум 75 процентов задолженности.

Документ желательно составлять по специальному образцу. В него включаются обязательно сведения:

- дата, когда фиксируется определенный размер долга;

- непосредственный размер долга, причем выявляется сумма перед каждым кредитором;

- график оплаты;

- условия, на которых проводится реструктуризация;

- порядок ее осуществления;

- сумма платежа, которую придется заплатить за отсрочку, рассрочку или иные послабления со стороны кредиторов;

- положение, в соответствии с которым заемщик должен оплачивать задолженности перед всеми кредиторами одновременно и в соответствии с их долей в общем объеме долга;

- условия, на основании которых кредиторы могут выйти из соглашения;

- пункт, в котором указывается о необходимости для должника составить контракт с банком-агентом, на основании которого открывается счет в организации, через который будут производиться расчеты с кредиторами;

- положение, в котором имеется информация об ответственности заемщика, если он не будет выполнять условия, имеющиеся в соглашении.

Что такое реструктуризация долга, смотрите в этом видео:

От правильности составления данного документа зависит эффективность расчетов с кредиторами. Образец соглашения, можно скачать ниже.

Основные условия соглашения

При составлении данного документа непременно учитываются определенные важные условия. К ним относится:

- списываются пени и штрафы, поэтому после подписания договора они перестают начисляться;

- дается возможность для получения отсрочки или рассрочки платежа;

- долг может заменяться имуществом или может выполняться зачет, если стороны имеют встречные требования.

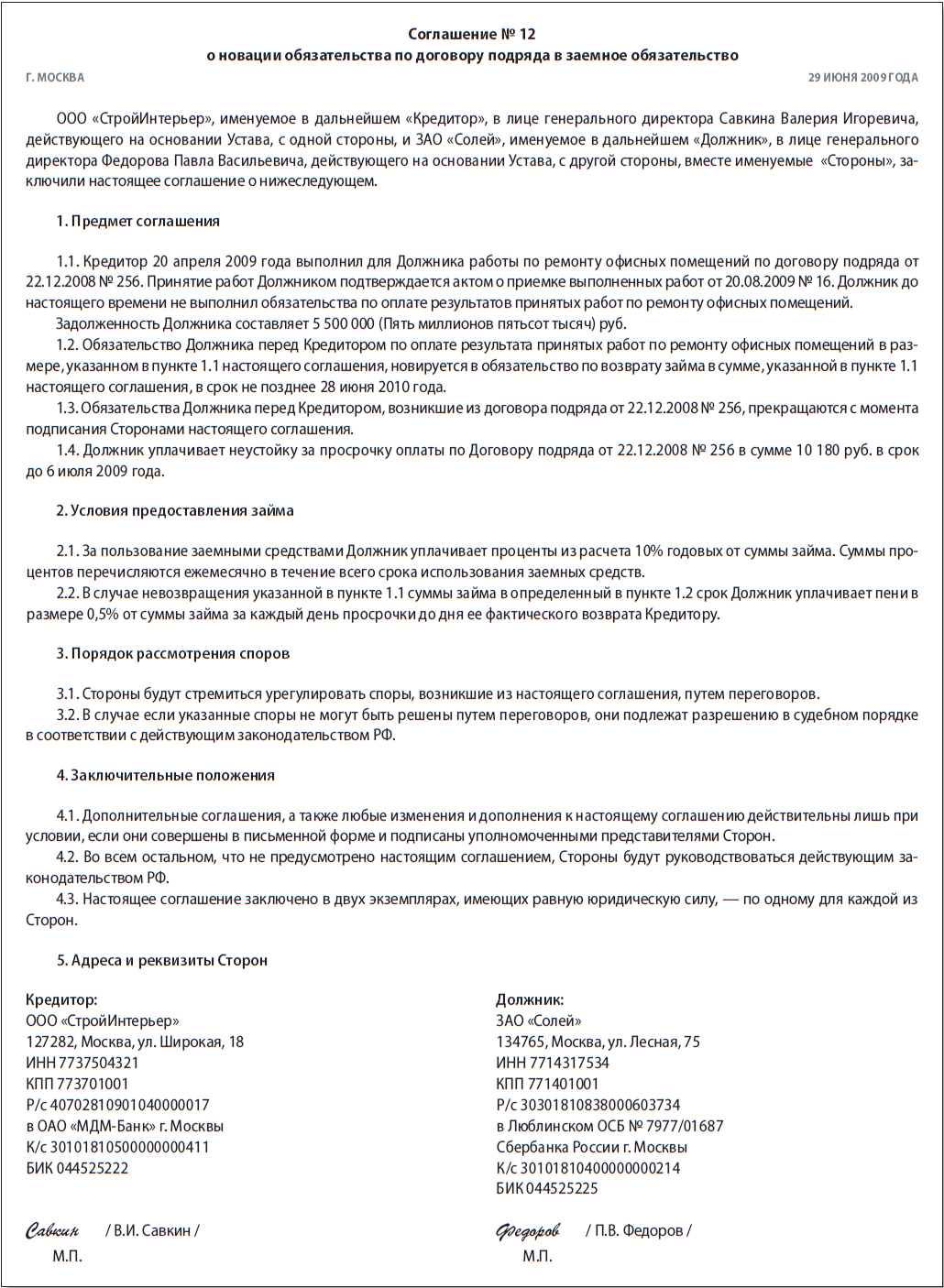

Основные способы реструктуризации задолженности

Для компаний могут использоваться различные меры реструктуризации. Наиболее эффективными и распространенными считаются:

- Новация. Представлена заменой имеющегося контракта новым соглашением между обеими сторонами, по которому прекращается действие первого документа. Например, вместо денежных средств долг может быть уплачен работами или товарами. В этом случае в соглашения четко прописывается, какие именно услуги или товары будут предоставлены, какой стоимостью они обладают, а также какие имеют иные характеристики. При этом не меняются кредит и заемщик.

- Цессия. По этому способу реструктуризации задолженности предполагает передачу права требования кредитором другому субъекту. При этом не требуется разрешение на этот процесс от должника. Но требуется оповестить его в письменном виде, чтобы он не обратился с оспариванием процесса в суд.

- Зачет. Используется этот метод реструктуризации, если между двумя организациями имеются взаимные обязательства, Поэтому они друг другу одновременно являются кредиторами и заемщиками. Зачет осуществляется с помощью составления специального заявления, но условием для его совершения является встречное требование и однородность предметов. Учитываются определенные ситуации, при которых не допускает совершать зачет, например, при оплате акций или внесения денег в уставный капитал фирмы.

- Перевод долга. В этом случае компания-должник переводит долг на другую организацию. На этот процесс требуется согласие от кредиторов. Одобрение может быть предварительным или последующем.

Таким образом, для фирм могут использоваться разные виды реструктуризации задолженности. Каждый из них обладает своими особенностями и требованиями, поэтому важно убедиться, что имеется возможность совершить законно то или иное действие.

Что делать, если комиссия отказывает в реструктуризации

Реструктуризация может проводиться только с одобрения территориальной комиссии. Если она отказывает в подписании договора реструктуризация, то это обычно связано с причинами:

- несовременное предоставление соглашения;

- не выполняются условия или требования процесса;

- в соглашении отсутствует нужное количество кредиторов;

- в отношении должника возбуждено дело, по решению которого он признается банкротом.

Важно! Если комиссия принимает положительное решение, то в день подписания соглашения прекращается начисление пеней и штрафов по всем долговым обязательствам должника.

Стоит ли проводить реструктуризацию, расскажет это видео:

Заключение

Таким образом, реструктуризация задолженности компании – это довольно специфическая процедура, проводимая при учете многочисленных условий и требований. При этом могут использоваться разные способы реструктуризации.

Данный процесс позволяет компании улучшить свою платежеспособность, поэтому она может ответить по своим многочисленным обязательствам, а при этом не будет инициирована процедура банкротства.

+7 (812) 627-17-39 (Санкт-Петербург)

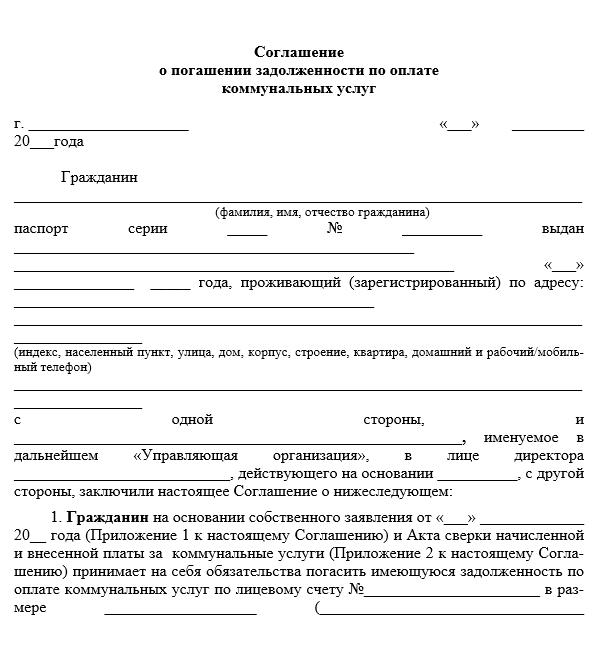

Образец соглашения о реструктуризации задолженности: как правильно составить

При наступлении ситуации, когда юридическое или физическое лицо не может исполнить свои долговые обязательства, может быть проведена процедура реструктуризации, при которой будут измены условия кредитования: продлены сроки выплаты, списаны штрафы или снижена процентная ставка. Данная процедура должна сопровождаться обязательным документальным подтверждением в виде соглашения о реструктуризации задолженности. Образец данного соглашения можно скачать в данной статье.

Что нужно знать: особенности документа и виды

Грамотно составленное соглашение о реструктуризации долга может быть выгодным не только для должника, как может показаться на первый взгляд, но и для кредитора:

- должник признает собственную задолженность, что упрощает процесс доказывания собственной позиции кредитором при возможном дальнейшем судебном разбирательстве;

- продлевается срок исковой давности;

- кредитор может указать в соглашении удобные для себя условия, например: обязательство по выплате неустойки в фиксированной сумме новируется в заемное с начислением процентов по определенной ставке, что позволит изменить правовую природу начисления неустойки и избежать уменьшения суммы в суде.

Как составить и правильно оформить?

Соглашение о проведении процедуры составляется строго в письменном виде. Для его оформления лучше всего использовать образец во избежание пропуска важных сведений, таких как:

- подробные персональные и контактные данные обеих сторон;

- номер документа, являющегося основанием для возникновения задолженности;

- дата составления соглашения;

- сумма задолженности на текущую дату;

- сроки продления выплат по обязательствам;

- график погашения задолженности;

- подробные условия реструктуризации.

Скачать заполненный образец и бланк

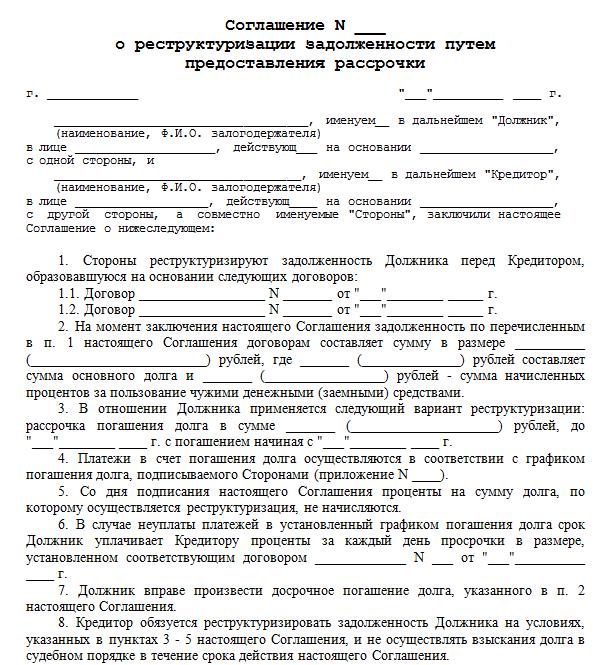

Соглашение путем предоставления рассрочки

В подавляющем большинстве случаев предоставление рассрочки платежей является наиболее приемлемым вариантом реструктуризации, позволяющим найти выход из сложившейся ситуации.

Между юридическими лицами

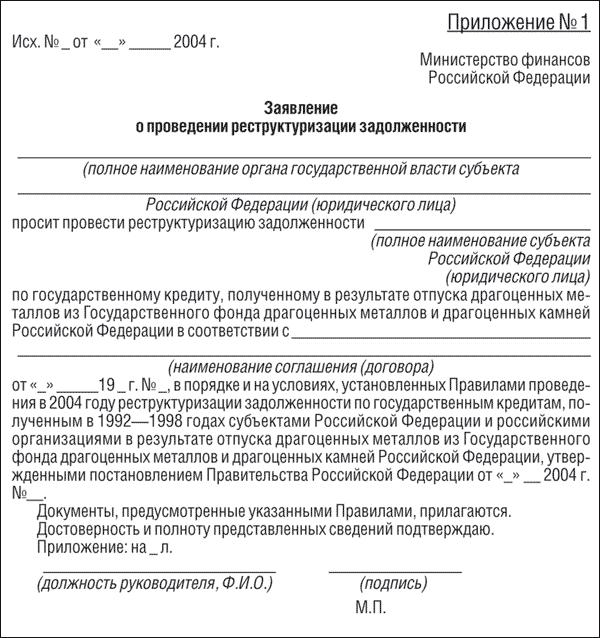

Письмо о реструктуризации долга организации

Для того чтобы инициировать начало реструктуризации, должнику необходимо составить официальное письмо с просьбой проведения процедуры.

Заявление не имеет утвержденной формы, поэтому составляется в свободной по определенному алгоритму:

- в «шапке» указываются персональные и контактные данные адресата (в большинстве случаев – головного офиса кредитора) и собственные ФИО, адрес и действующий номер телефона;

- в середине страницы пишется слово «заявление»;

- в тексте заявления указывается:

- просьба с описанием условий кредитного договора;

- сумма долга;

- причины неплатежеспособности;

- предлагаемые варианты решения проблемы: снижение процентной ставки/уменьшение ежемесячного взноса/предоставление отсрочки;

- в самом низу пишется дата составления и ставится подпись заявителя.

Таким образом, подписание соглашение о проведении процедуры может существенно упростить сложившуюся ситуацию и избежать неприятных последствий в виде образования долговой ямы, ухудшения кредитной истории и общения с коллекторами.