Компании и бизнесмены могут выполнять свои функции как самостоятельно, так и привлекая наемных работников для осуществления уставной деятельности.

Помимо преимуществ найма сотрудников в штат, у компании возникает целый ряд обязанностей. Работодатель должен производить расчет и перечисление обязательных взносов в государственные фонды России. Также к обязанностям можно отнести необходимость исполнения функций налогового агента по подоходному налогу.

Так как на территории нашей страны налогоплательщики не перечисляют налог на доходы самостоятельно, за них расчет и перечисление в бюджет налоговых платежей осуществляют работодатели.

Налоговым агентам по подоходному налогу в случае отсутствия возможности удержать налог с налогоплательщика следует письменно уведомлять об этом органы налогового контроля.

Необходимость перечисления НДФЛ является обязанностью каждого гражданина, имеющего источники получения дохода на территории нашей страны. Это требование относится как к резидентам, так и к нерезидентам.

В зависимости от вида получаемых доходов, могут быть применены следующие процентные ставки по налогу:

- Для резидентов предусмотрены ставки 13% для основных источников доходов (заработная плата и т.д.) и 35% (выигрыши, призы).

- Для нерезидентов – 13%, 15% и 30%, которые также подразделяются в зависимости от категории дохода.

До конца 2015 года для резидентов существовала еще одна ставка в размере 9%, предназначенная для дивидендов по акциям. Однако в 2016 году она была упразднена и заменена на 13%.

Источником получения доходов сотрудников является не только заработная плата, но и различные выплаты компенсационного характера. Соответственно, получение работником таких выплат возлагает обязанность на работодателя перечислить в государственную казну рассчитанный НДФЛ.

- Произведение расчета

- Особенности уплаты в 2017 году

- В случае сокращения

- Увольнение по соглашению сторон

- Когда перечислять

- В каких случаях не облагается

- Кто может подавать декларацию

- Другие выплачиваемые суммы

- Бухгалтерский и налоговый учет

- Компенсация отпуска при увольнении код дохода ндфл 2016- 2017

- Компенсация за неиспользованный отпуск при увольнении в 2017 году

- Компенсация отпуска при увольнении код дохода ндфл 2017-2017

- Типичные ошибки, которые находят инспекторы в справке 2-НДФЛ

- Код дохода компенсация при увольнении

- Минфин России напомнил, как облагать НДФЛ компенсационные выплаты при увольнении по соглашению сторон

- Статьи по теме: ндфл

- Когда платить НДФЛ с отпускных в 2017 году

- Компенсация отпуска при увольнении в 6-НДФЛ

- Заполнение формы 6-НДФЛ

- Код дохода в справке 2-НДФЛ в 2017 году

- Коды в 2-НДФЛ

- Какой код дохода нужно указать для отпускных в справке 2-НДФЛ?

- Отправить на почту

- Почему отпуск надо учитывать отдельно от основного заработка

- Действующий код дохода НДФЛ в 2017 году для отпускных и для его компенсации

- Какой период начисления по коду дохода отпускных должен быть в справке 2-НДФЛ

- Итоги

- Законы РФ 2017

- Отпуск: порядок предоставления, сроки

- Неиспользованный отпуск

- Перерасчет за неиспользованные дни

- Расчет и выплата компенсации за неиспользованный отпуск при увольнении

- Нормы трудового законодательства

- Как образуется неотгулянный отдых

- В каких случаях нельзя взять деньгами

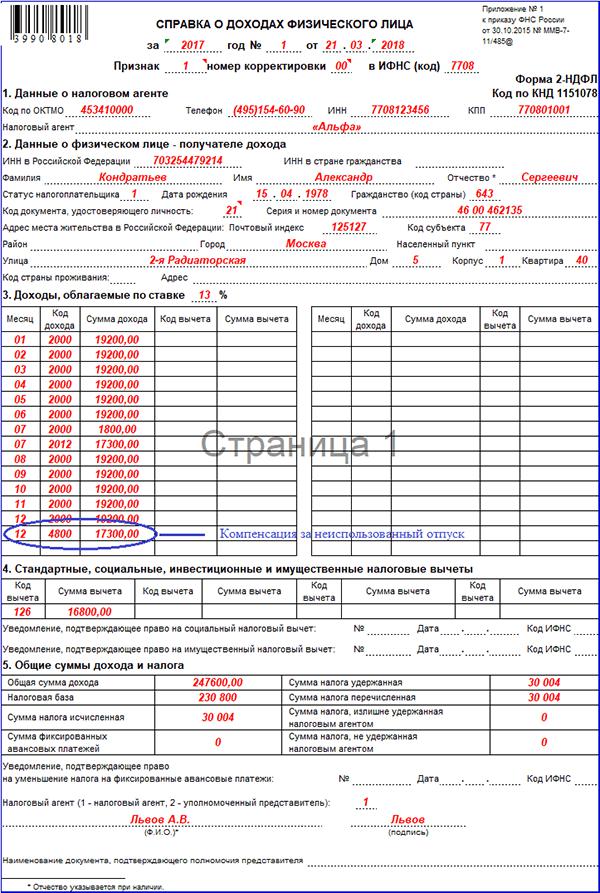

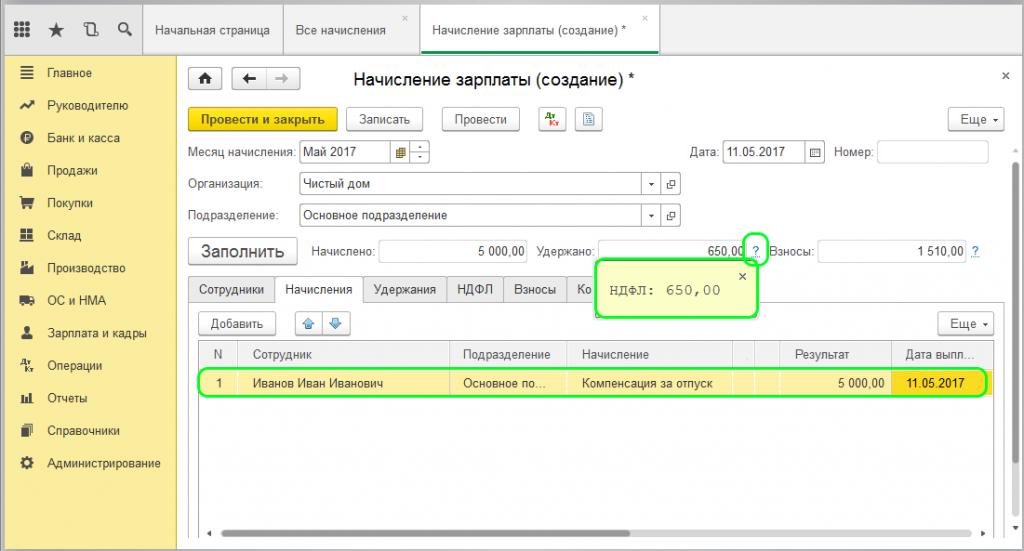

- Документальное оформление

- Заявление от сотрудника

- Расчет и выплата денежной компенсации за неиспользованный отпуск в 2017 году

- Определение количества дней

- При увольнении

- Без увольнения

- Облагается ли НДФЛ

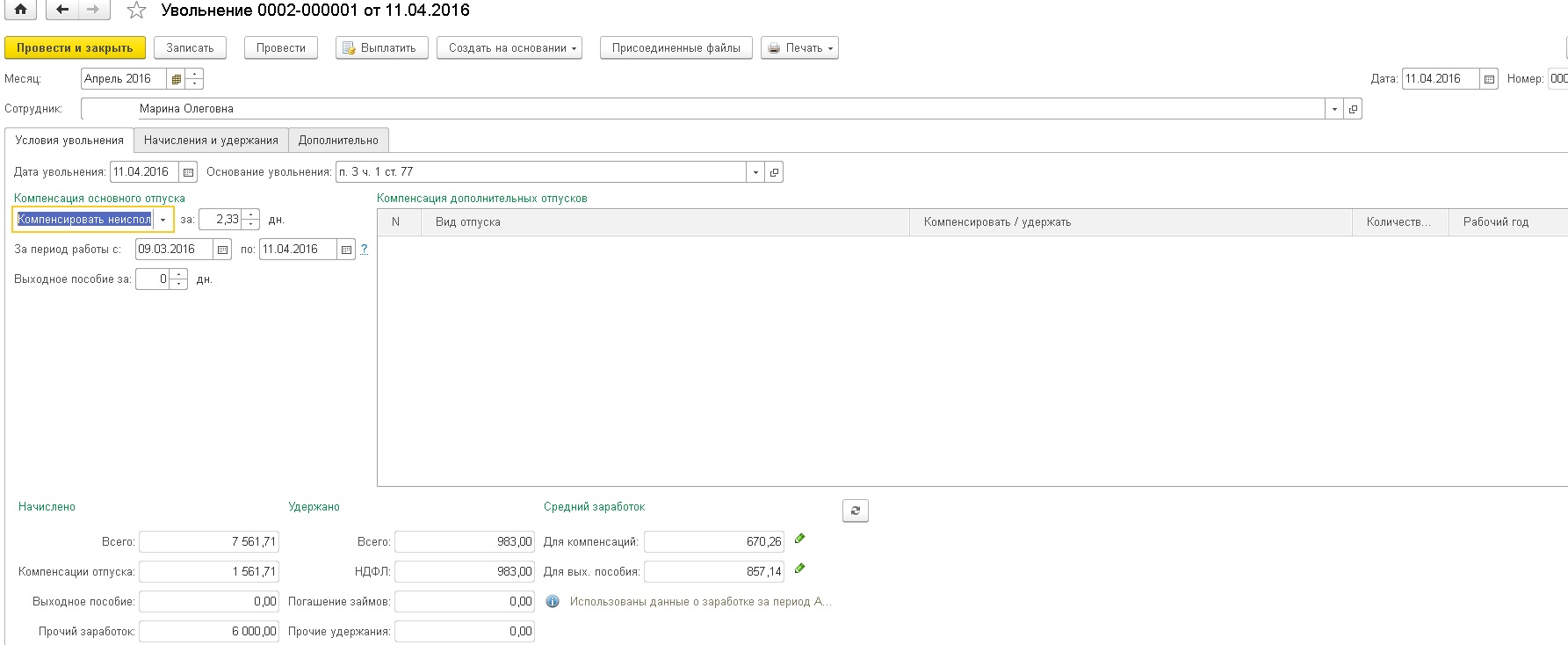

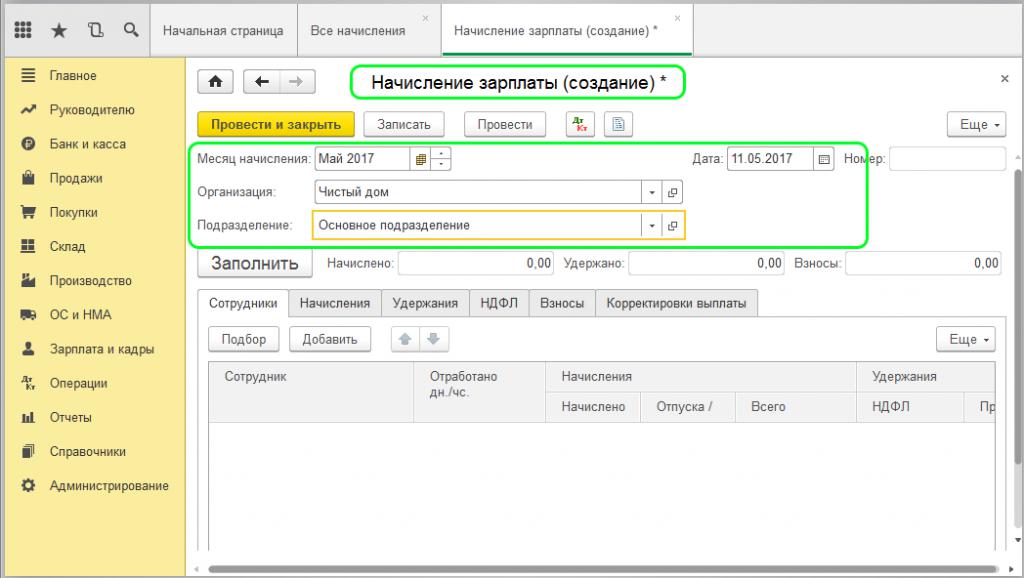

- Отражение в 1С и кадровом учете

Произведение расчета

В большинстве случаев компенсационные выплаты сотруднику при увольнении связаны с оплатой ему отпускных дней, которые он не использовал. Для исчисления суммы абсолютно неважно, по какой причине расторгается трудовой договор между работодателем и работником.

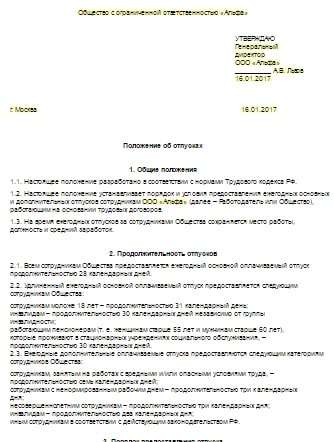

Несмотря на то, что государством установлена общая продолжительность отпуска работнику в 28 календарных дней, основываясь на условиях труда и категориях налогоплательщика, этот период может быть увеличен. При расчете компенсации необходимо учитывать продолжительность отпуска для каждого конкретного сотрудника компании.

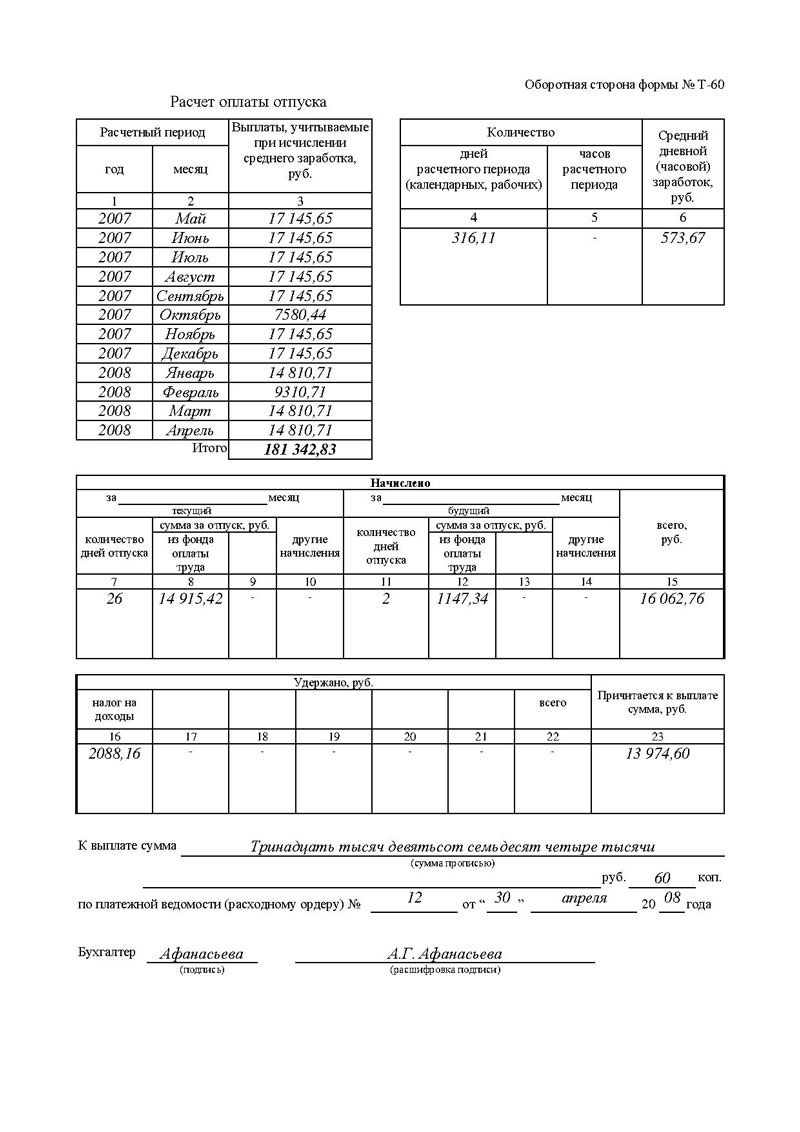

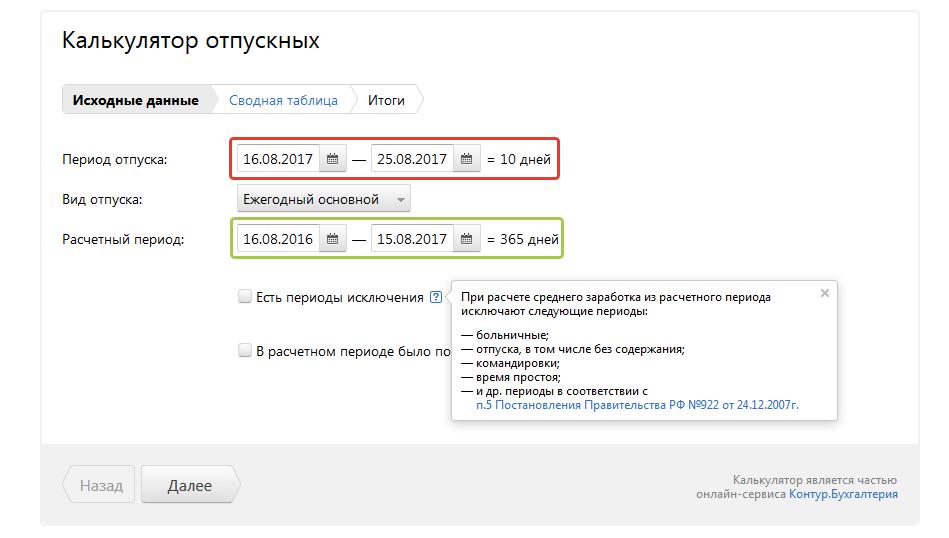

Компенсация за неиспользованный отпуск исчисляется на основе двух показателей: среднедневного заработка работника и количества неиспользованный дней отпуска.

Формулу для расчета можно отобразить следующим образом:

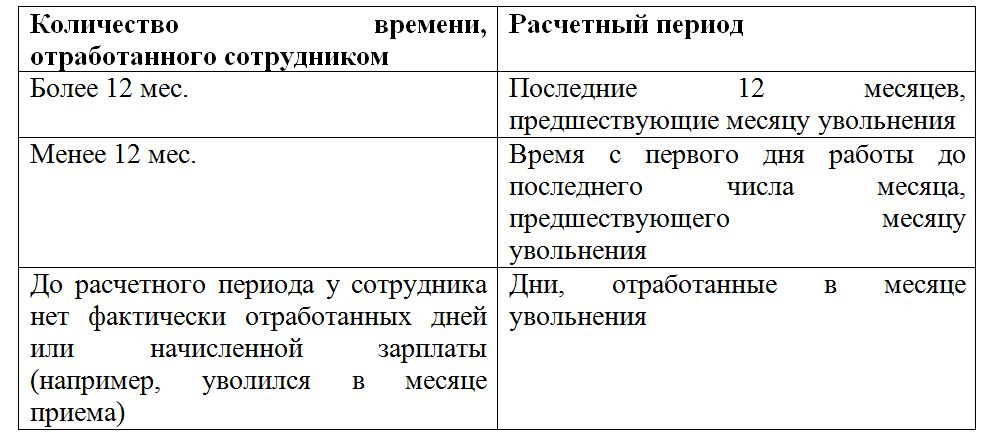

Для того чтобы исчислить среднедневной заработок, необходимо взять в расчет заработную плату работника за 12 месяцев, предшествующих месяцу увольнения.

Формула для расчета представлена:

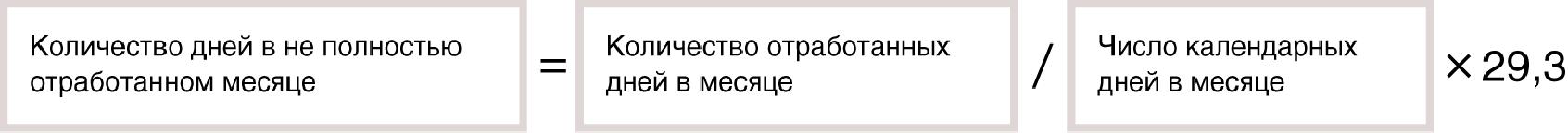

По какой же причине для исчисления используется показатель 29,3? Именно такое количество дней в среднем содержит один календарный месяц.

Исчисление количества отпускных дней для начисления и выплаты компенсации работнику производится исходя из того, что каждому сотруднику должно быть предоставлено 28 календарных дней отпуска за отработанный полностью год.

Соответственно, за каждый полностью отработанный месяц работник вправе претендовать на 2,33 дней отпуска (28 дней /12 месяцев). Как уже было сказано выше, за основу при расчете количества неиспользованных дней отпуска берется продолжительность отпуска для конкретного сотрудника.

Особенности уплаты в 2017 году

В 2017 году правила исчисления компенсации за неиспользованный отпуск остались без изменений. Исчисление производится на основе тех же формул для расчета.

В случае сокращения

Иванову А.Е. в сентябре 2017 года сообщили о сокращении в связи с тяжелой экономической обстановкой в компании. Ежемесячный заработок составлял 35000 рублей. Отпуск в текущем году ему предоставлен не был. В октябре 2017 года Иванов А.Е. уволился и трудоустроился на аналогичную должность в другой организации.

В случае сокращения работника в соответствии с законом ему необходимо выплачивать компенсацию из расчета 28 календарных дней, если он проработал в этом году более 5 месяцев и 15 календарных дней.

Сотрудником в 2017 году было отработано более пяти с половиной месяцев, соответственно, расчет компенсации будет произведен исходя из 28 календарных дней.

Исчислим среднедневной заработок работника:

Работнику необходимо перечислить компенсацию в размере 33447,12 рублей.

Однако в связи с тем, что компенсация за неиспользованный отпуск не входит в перечень необлагаемых налогом видов компенсаций при сокращении штата, с данной суммы следует начислить и уплатить в бюджет подоходный налог.

Увольнение по соглашению сторон

Увольнение по соглашению сторон производится по тем же правилам, за исключением того, что продолжительность неиспользованного отпуска рассчитывается исходя из 2,33 дней отпуска за каждый полностью отработанный работником месяц.

Сергеев П.В. 30 марта 2017 года принял решение уволиться из компании, в которой он трудился на протяжении четырех лет. Заработок Сергеева П.В. составлял 23000 рублей в месяц. В этом году в отпуске сотрудник не был.

Рассчитаем среднедневной заработок работника:

Когда перечислять

В соответствие с трудовым законодательством компания обязана произвести с сотрудником окончательный расчет в последний рабочий день, следовательно удержать суммы налогового платежа необходимо в день получения всех выплат работником.

Перечислить же налог в бюджет возможно в день, следующий за последним рабочим днем гражданина.

Подробнее про компенсацию отпуска при увольнении можно узнать из данного видео.

В каких случаях не облагается

Суммы возмещения неиспользованного отпуска подлежат обложению НДФЛ в случае увольнения по любой причине. Не подлежат обложению данным налогом другие виды материальных возмещений, в частности в связи с сокращением количества работников.

Бюджетный платеж будет начисляться и удерживаться только на суммы, превышающие трехкратное пороговое значение.

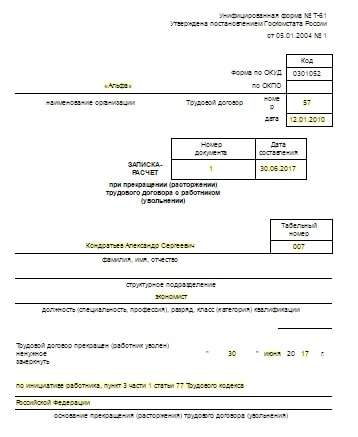

Кто может подавать декларацию

Несмотря на то, что получение всех компенсационных выплат можно рассматривать с точки зрения получения работником дохода, это не обязывает его составлять и представлять в органы налогового контроля отчет по форме 3-НДФЛ.

Другие выплачиваемые суммы

В соответствие с трудовым законодательством компании следует произвести расчет с сотрудником в день увольнения.

Подлежат выплате работнику следующие денежные суммы:

- Заработная плата за фактическое количество отработанных в месяце дней.

- Возмещение неиспользованных дней отпуска.

- В некоторых случаях компания обязывается начислить сотруднику выходное пособие.

Закон обязывает работодателя выдать сотруднику выходное пособие в следующих случаях:

- увольнение работника компании в связи с сокращением количества персонала;

- ликвидация фирмы;

- наступление полной нетрудоспособности сотрудника;

- отказ от перевода на иную работу, которая необходима ему по медицинским показателям;

- нарушение трудового законодательства в отношении работника не по его вине.

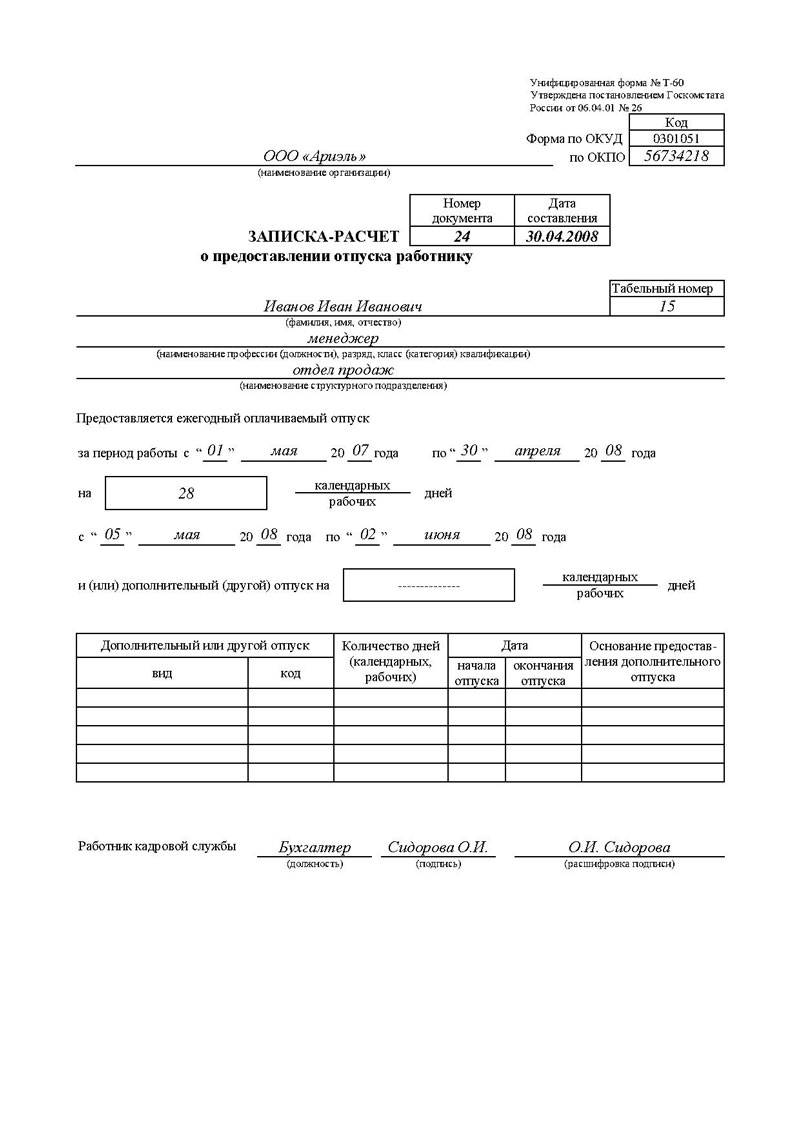

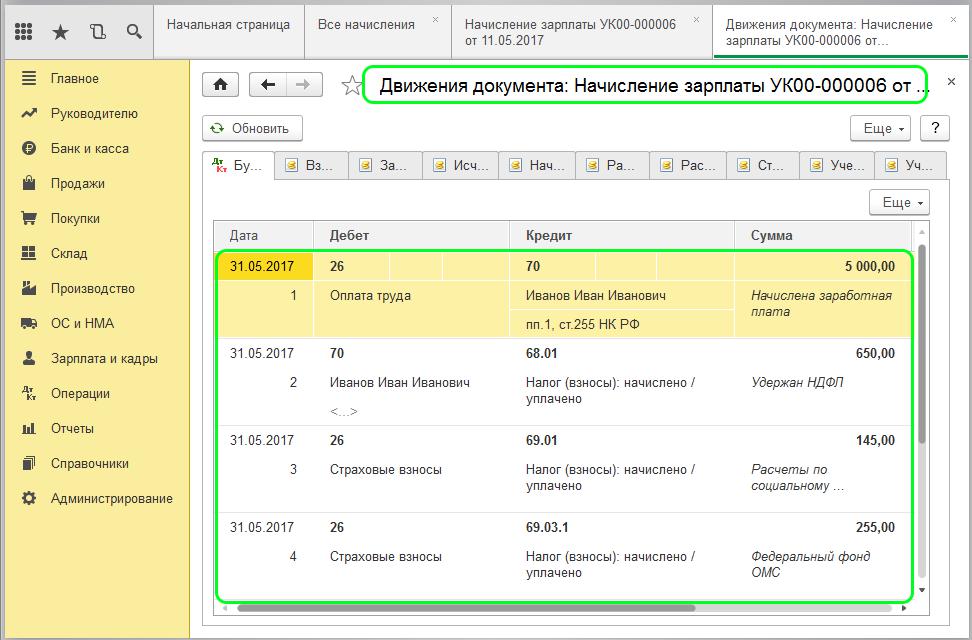

Бухгалтерский и налоговый учет

Расходы компании на компенсацию отпуска при увольнении включают в перечень затрат на оплату труда персонала. В том случае, если организация применяет общий налоговый режим, к учету данную выплату принимают на дату начисления.

Если компания работает на упрощенном режиме, тогда дата перечисления компенсационной выплаты считается датой признания расходов в учете для органов налогового контроля.

В бухгалтерском учете при начислении выплаты за неиспользованные дни ежегодного отпуска должны быть сделаны следующие проводки:

Начисление налога на доходы с данной выплаты отразим записью:

Перечисление компенсации за неиспользованный отпуск в учете отражается следующим образом:

После прочтения данной статьи у каждого работника не должно остаться вопросов о сумме выплаты, полученной от организации, принципах ее исчисления и необходимости перечислить государству налог от данного источника дохода.

Подробнее про выплаты работникам при увольнении есть в данном видео.

Copyright 2017 — ЗнайБизнес.Ру Портал для предпринимателей

Копирование материалов допускается только при использовании активной ссылки на этот сайт.

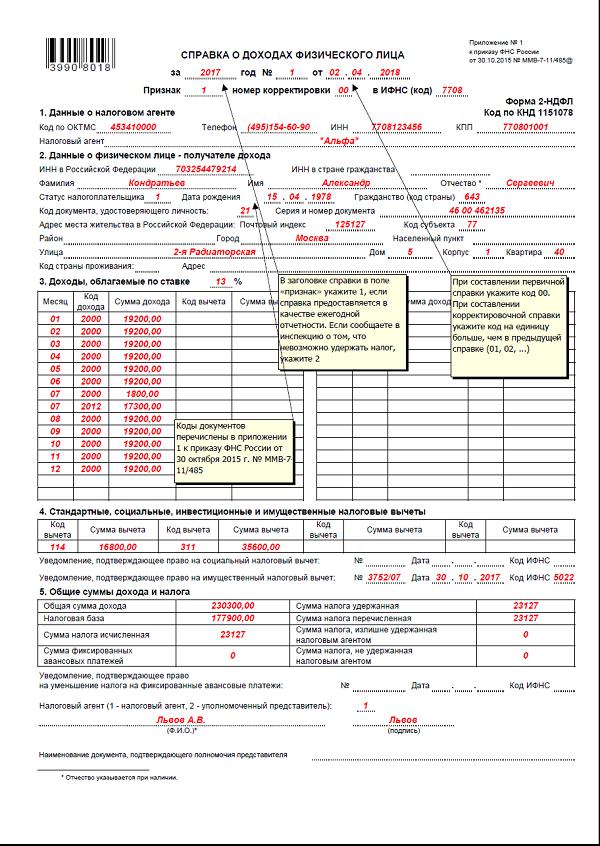

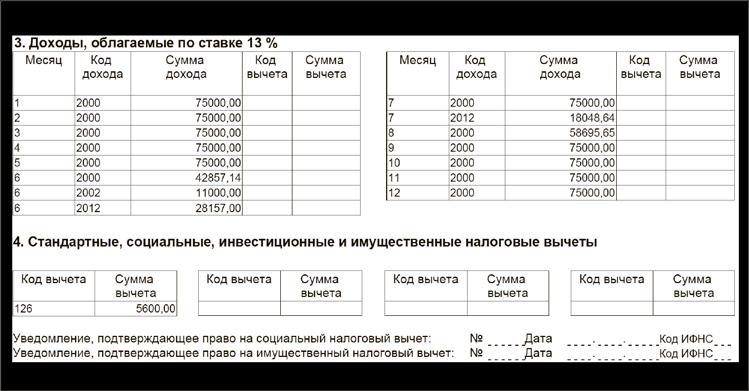

Компенсация отпуска при увольнении код дохода ндфл 2016- 2017

Компенсация за неиспользованный отпуск при увольнении в 2017 году

Если все 12 месяцев сотрудник отработал полностью, средний заработок вычислите по такой формуле (п. 10 Положения):

Если же 12 месяцев перед увольнением сотрудник отработал не полностью, применяйте такие формулы:

Теперь покажем, как считать количество дней компенсации.

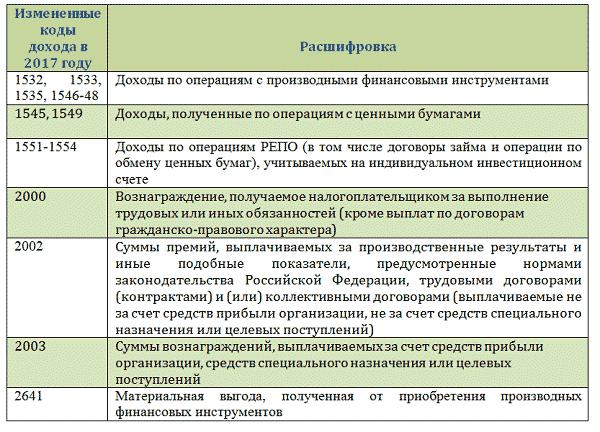

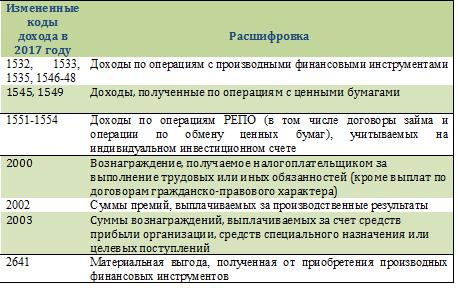

Компенсация отпуска при увольнении код дохода ндфл 2017-2017

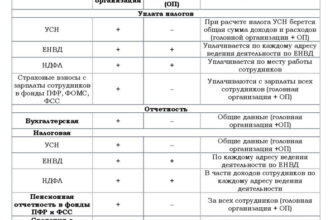

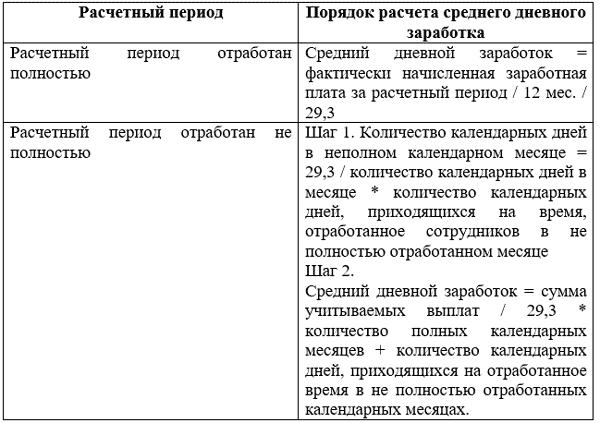

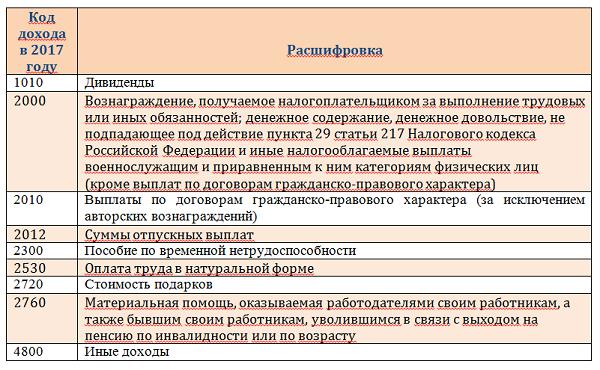

Такой доход целесообразно обозначить кодом 4800 «Иные доходы». Аналогичные разъяснения дала и Федеральная налоговая служба в письме от 06.07.2016 № БС-4-11/12127.

Кроме того, иногда на практике указанную компенсацию отражают по коду 2000

«Вознаграждение за выполнение трудовых или иных обязанностей»

или по коду 2012 «Суммы отпускных выплат». Однако по своей сути указанная выплата является компенсационной, не связана с вознаграждением за труд и не относится к отпускным.

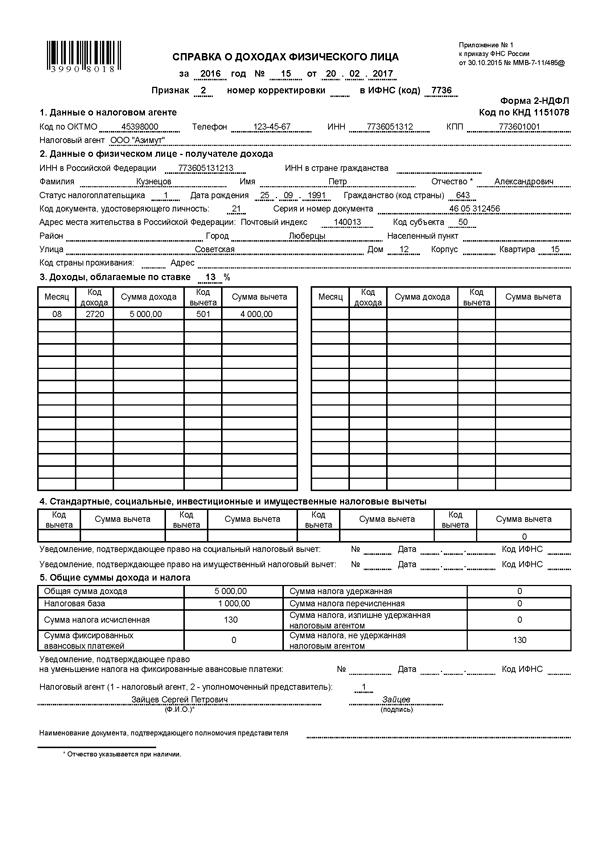

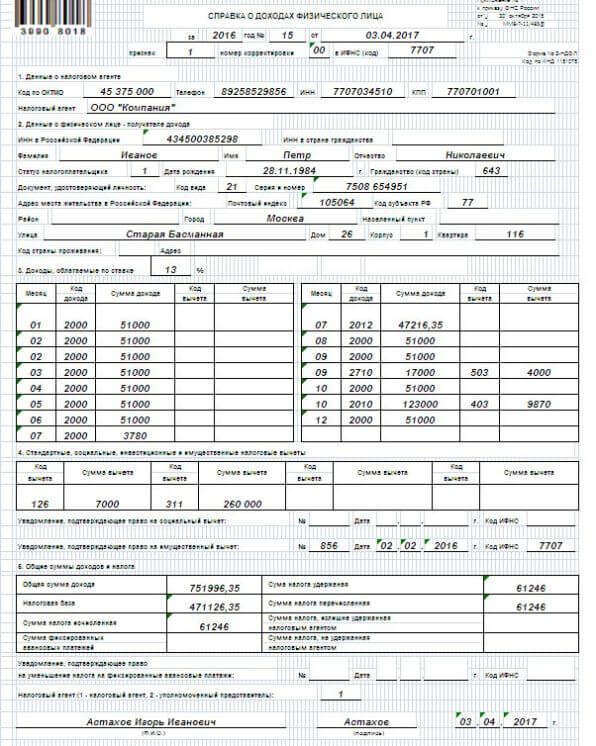

Типичные ошибки, которые находят инспекторы в справке 2-НДФЛ

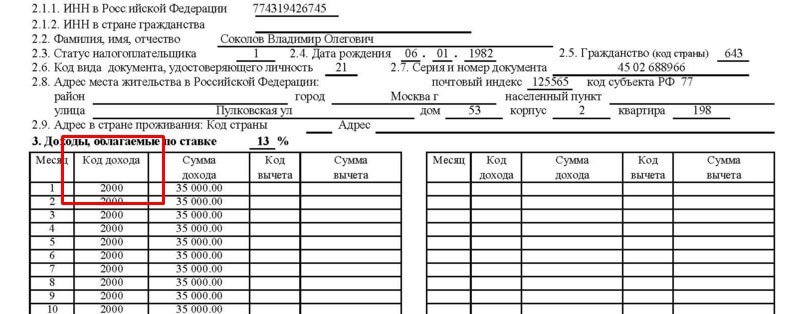

За один месяц зарплату указывают двумя суммами Работодатель обязан выплачивать зарплату два раза в месяц (ст.

136 ТК РФ ). А вот в справке 2-НДФЛ зарплату за месяц надо показывать одной суммой, потому что датой получения дохода считается последний день месяца, за который начислена зарплата. 3. Неверно указывают коды ОКАТО структурных подразделений НДФЛ идет в разрезе ОКАТО, множа без ограничения количество карточек и лицевых счетов.

Правда, право на компенсацию при увольнении имеют лишь сотрудники, проработавшие в организации не менее половины месяца.

Если сотрудник отработал менее половины месяца, его в расчет компенсации за отпуск не включают – пункт 35 Правил об очередных и дополнительных отпусках, утвержденных постановлением НКТ СССР от 30 апреля 1930 г. № 169. Сокращаемому сотруднику надо выплатить полную компенсацию за все 28 календарных дней отпуска, если в рабочем году он трудился в компании хотя бы 5 месяцев и 15 дней (п.

Код дохода компенсация при увольнении

Код дохода компенсация при увольнении Вопрос.

По какому коду доходов в справке по форме 2-НДФЛ отражать выплаты государственному гражданскому служащему: пособия по временной нетрудоспособности; командировочных расходов; квартальной (годовой) премии; материальной помощи за счет средств фонда оплаты труда гражданских служащих; отпускных; компенсации за неиспользованный отпуск; компенсации в размере четырехмесячного денежного содержания при расторжении контракта? (Консультация эксперта, ФНС России, 2015) В Письме ФНС России от 08.08.2008 N 3-5-04/[email protected] разъяснено, что в Справочнике для компенсационной выплаты за неиспользованный отпуск код не установлен, в связи с чем выплата за неиспользованный отпуск должна быть отражена в справке по форме 2-НДФЛ с указанием кода 4800 Справочника.

Увольняющемуся работнику выплачивается компенсация за неиспользованный отпуск.

По мнению ФНС России, выплата за неиспользованный отпуск должна быть отражена в Справке о доходах физических лиц по форме N 2-НДФЛ с указанием кода 4800 справочника «Коды доходов» Приложения N 2 к форме N 2-НДФЛ — Письмо ФНС России от 08.08.2008 N 3-5-04/[email protected]

Минфин России напомнил, как облагать НДФЛ компенсационные выплаты при увольнении по соглашению сторон

3 ст. 217 НК РФ не конкретизировано, по каким основаниям должно проходить увольнение, чтобы можно было применить положения об освобождении компенсационных выплат от налога.

В письме от 30.04.2014 № 03-04-06/20680 Минфин России в очередной раз указал, что основания увольнения в рассматриваемой ситуации роли не играют: например, сотрудник может увольняться на основании соглашения сторон о расторжении трудового договора.

Статьи по теме: ндфл

Как объяснить учредителю последствия такой операции? Эта статья поможет вам найти общий язык с самым высоким начальством.

37778 Обсудить Когда и сколько денег можно вернуть, если работнику заплатили лишнее, чтобы избежать с ним судебных разбирательств. Скачайте приказ на удержание. 66631 Обсудить В пределах каких норм можно выплачивать суточные в командировке по России и заграницу?

И как правильно определить начало и окончание служебной поездки.

Когда платить НДФЛ с отпускных в 2017 году

Не требуется согласие работодателя на выход в отпуск раньше полугода, если речь идёт о женщинах, готовящихся уйти в декрет; несовершеннолетних; усыновивших ребёнка в возрасте до трёх месяцев. В таких случаях достаточно только заявления работника (статья 122 ТК РФ).

Обратите внимание: на исполнителей по гражданско-правовым договорам трудовое законодательство не распространяется, поэтому отпуск за счёт работодателя им не полагается. Минимум за три календарных дня до ухода сотрудника на отдых надо заплатить ему отпускные.

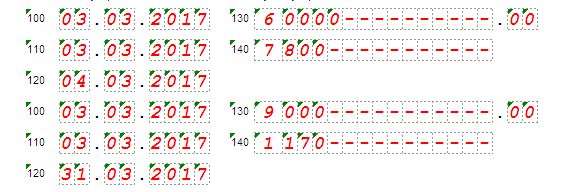

Компенсация отпуска при увольнении в 6-НДФЛ

НДФЛ с обеих выплат нужно удержать в этот же день.

Компенсация неиспользованного отпуска — это не отпускные. Крайний срок перечисления налога с этой суммы — день, следующий за выплатой, как и по зарплате. Все три даты в строках 100-120 6-НДФЛ совпадают.

А значит, компенсацию и зарплату надо отразить в одном блоке строк 100-140. Сотрудник уволился 16 июня. В этот день компания выдала ему зарплату за июнь — 28 000 руб.

В раздел 2 заплата за сентябрь и соответствующая сумма НДФЛ попадет только при сдаче годового расчета.

МРОТ и зарплата: при сравнении не забудьте про надбавки и районные коэффициенты Зарплата сотрудника, полностью отработавшего свою норму рабочего времени за месяц, не может быть меньше МРОТ. При этом в расчет берется заработная плата с учетом всех надбавок и увеличивающих коэффициентов.

Мошенники маскируют вредоносные письма под рассылку ПФР Если на вашу электронную почту пришло письмо с почтового адреса, похожего на адрес Пенсионного фонда (pfrf.ru), не переходите по ссылке, указанной в таком письме.

Заполнение формы 6-НДФЛ

Правительства РФ от 24.09.2015 № 1017)); далее в следующие сроки: за полугодие — не позднее 1 августа 2017 года, за 9 месяцев — не позднее 31 октября 2017 года, за 2017 год — не позднее 3 апреля 2017 года. Формат представления формы 6-НДФЛ — электронно по ТКС, но при численности физических лиц, получивших доходы в налоговом периоде, до 25 человек возможно отчитаться на бумаге. Непредставление в установленный срок Расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом влечет приостановление операций по счетам налогового агента (п.

Код дохода в справке 2-НДФЛ в 2017 году

Однако, многие бухгалтеры предпочитают отражать данный вид дохода по коду «2012» во избежание лишних вопросов со стороны налоговиков в ходе камеральных проверок. Больничные в справке 2-НДФЛ — код дохода Оплата пособий по временной нетрудоспособности облагается НДФЛ и, соответственно, отражается в справке. Их код – «2300». Отметим, что пособия по беременности и родам и по уходу за ребенком не облагаются подоходным налогом и не отражаются в справке 2-НДФЛ.

Материальная помощь — код дохода Выплата материальной помощи отражается в справке 2-НДФЛ только в том случае, если она освобождается от уплаты подоходного налога частично. Например, материальная помощь по инвалидности в размере 4 000 рублей должна быть отражена в полной сумме в справке 2-НДФЛ по коду «2760». Если же организация произвела выплату материальной помощи, которая полностью не облагается подоходным налогом, то и в справке 2-НДФЛ ее отражать не нужно.

Коды в 2-НДФЛ

В раздел 2 заплата за сентябрь и соответствующая сумма НДФЛ попадет только при сдаче годового расчета.

МРОТ и зарплата: при сравнении не забудьте про надбавки и районные коэффициенты Зарплата сотрудника, полностью отработавшего свою норму рабочего времени за месяц, не может быть меньше МРОТ. При этом в расчет берется заработная плата с учетом всех надбавок и увеличивающих коэффициентов.

Какой код дохода нужно указать для отпускных в справке 2-НДФЛ?

Отправить на почту

Код дохода — отпускные имеют индивидуальный 4-значный номер — обязателен для проставления в справке 2-НДФЛ. Рассмотрим, каким он может быть.

Почему отпуск надо учитывать отдельно от основного заработка

Отпускные выплаты работнику являются одной из форм социальных гарантий, предусмотренных ст. 114 ТК РФ. Но рассматривать их как оплату труда нельзя, так как во время отпуска работник де-факто не трудится.

Отличие между выплатами за отработанное время и за время ежегодного отдыха является существенным, так как для них предусмотрены разные моменты начисления налогооблагаемой базы по НДФЛ:

- заработок за отработанные дни — последние сутки месяца его начисления или день расторжения рабочих отношений (п. 2 ст. 223 НК РФ);

- отпускные — день расходной операции по их выплате (подп. 1 п. 1 ст. 223 НК РФ).

Такое суждение официально подтвердили и Минфин России (письмо от 06.03.2008 № 03-04-06-01/49), и налоговая служба (письмо от 09.04.2012 № ЕД-4-3/5888).

Таким образом, отражение отдельно кода отпускных в справке 2-НДФЛ требуется, чтобы налоговики могли контролировать соблюдение сроков и сумм перечисления налога.

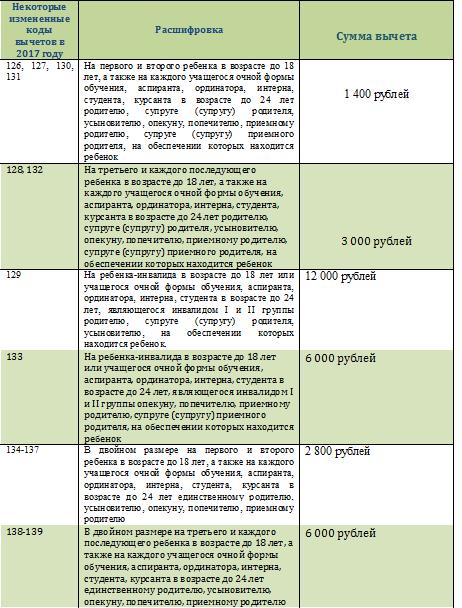

Действующий код дохода НДФЛ в 2017 году для отпускных и для его компенсации

Пунктом 2 ст. 230 НК РФ определено обязательство работодателя каждый год предоставлять налоговикам справки 2-НДФЛ. Они должны быть составлены с отражением полученных от предприятия выплат в разрезе месяцев начисления, кодов видов дохода и обособленных подразделений, а также с указанием налоговых вычетов, которыми получатель выплат пользуется.

Возможные коды выплат, которые практикуются при заполнении регистров учета НДФЛ, упомянуты в Приложении № 1 к приказу ФНС России от 10.09.2015 № ММВ-7-11/387@. Для отпускных код выделен отдельно — 2012 «Суммы отпускных», он продолжает действовать и в текущем году, изменения в справочнике кодов его не затронули.

Отдельного упоминания достойны и выплаты компенсации работнику за неиспользованную норму отпускных дней в связи с увольнением. Так как для них отдельный код не предусмотрен, налоговики в письме от 08.08.2008 № 3-5-04/380@ рекомендуют употреблять код 4800 «Иные доходы». Но использование кодов 2000 и 2012 в данном случае также не возбраняется.

Какой период начисления по коду дохода отпускных должен быть в справке 2-НДФЛ

Другой вопрос, волнующий бухгалтера по участку «Зарплата и кадры», — как правильно начислить НДФЛ по временному промежутку с учетом имеющихся у работника вычетов по налогу.

Как известно, отпуск оплачивается по среднему заработку за весь период отдыха сразу. Если в ситуации, когда период отпуска укладывается в рамки одного месяца, все понятно, то что делать с «переходящими» отпусками, конечная дата которых приходится не на тот месяц, когда их оплатили?

Ответ на данный вопрос неоднократно давали и налоговики, и Минфин, в том числе в письмах, которые мы упоминали раньше: вне зависимости от дат начала и окончания отпуска, периодом получения дохода будет являться месяц, в котором отпускные были фактически выплачены.

Итоги

В справке 2-НДФЛ выплаты отпускнику необходимо отделять от оплаты труда и учитывать их по отдельному коду дохода. Это позволит соблюсти требования налогового законодательства относительно порядка налогового учета и заполнения отчетности.

Узнавайте первыми о важных налоговых изменениях

Есть вопросы? Получите быстрые ответы на нашем форуме!

Законы РФ 2017

Согласно российскому законодательству, каждый работник имеет право уйти в оплачиваемый отпуск один раз в год. Иногда сотрудник отказывается от этого права, задаваясь при этом вопросом – сгорит ли неиспользованный отпуск в 2017 году?

Отпуск: порядок предоставления, сроки

В ТК РФ четко прописано: в случае, если не была произведена оплата ежегодного отпуска или если сотрудник был уведомлен о его наступлении менее, чем за две недели, работодатель обязан перенести оплачиваемый отпуск на другую дату по согласованию с работником и на основании его письменного заявления. Более того – законодательно запрещено работать два года подряд без отпуска. Если в первый год работник еще может отказаться от выходных дней, то в следующем году он будет обязан уйти в отпуск. Если у сотрудника остались неиспользованные дни, он может прибавить их к текущему отпуску, тем самым увеличив его длительность.

Важно! Выходные дни засчитываются в календарный период отпуска. Праздничные – не оплачиваются, но отпуск продлевается на их количество.

Другой распространенный вариант – увольнение до ухода в отпуск. В этом случае работнику:

- полагается компенсация за неиспользованный отпуск.

Важно! В прошлом году произошли изменения и теперь код дохода ндфл касательно отпускных является – 2012.

- может написать заявление с последующим увольнением. Этот вариант действует, если человек увольняется по собственному желанию, а не в связи с виновными действиями.

Неиспользованный отпуск

Согласно ТК, график отпусков составляется в декабре на следующий календарный год. Если у работника остались отпускные дни, то они могут быть использованы:

- в соответствии с графиком, путем их добавления к общему числу дней;

- по согласованию с работодателем на основании заявления работника.

Во втором случае сотрудник пишет стандартное заявление на предоставление отпуска, без конкретизации причины.

Здесь нужно обратить особое внимание – работодателю невыгодно, чтобы сотрудник копил отпускные дни. Во-первых, это нарушение условий труда – по закону каждый гражданин имеет право на оплачиваемый отдых. Во-вторых, при увольнении работнику, у которого накоплены отпуска, полагается большая сумма компенсации, чем сотруднику, регулярно пользующемуся своим правом на отдых. Поэтому зачастую работодатели стараются использовать различные способы «отправления» человека в отпуск.

Ст. 125 ТК РФ предусматривает разделение отпуска на части. При этом одна часть должна быть не менее двух недель. Таким образом, работник может уйти в неиспользованный отпуск несколько раз в течение года.

Другой вариант – взять отпуск в выходные и праздничные дни. С одной стороны, в такие дни оплата выше, с другой – человек и так бы не работал в эти дни, но отпуск уже использовал.

Самый худший для сотрудника вариант – документально быть в отпуске и продолжать работать. Человек получает отпускные деньги, но не зарплату – официально он числится в отпуске. И при этом он не отдыхает.

Перерасчет за неиспользованные дни

Как передают последние новости в сфере законодательства, расчет компенсации неиспользованного отпуска зависит от количества отработанных дней. При этом они округляются до месяца. Например, 7 месяцев и 3 недели будут округлены до восьми месяцев. Для получения полного расчета, необходимо отработать полных 11 месяцев.

Важно! Расчет производится только за неиспользованные дни. Стандартный отпуск – 28 дней. Если человек брал часть отпуска, то перерасчет делается за неиспользованные дни.

Если сотрудник отработал меньше 11 месяцев, но больше 5,5 месяцев, то ему полагается расчет в случае:

Для того чтобы защитить свои трудовые права, необходимо заключать договора: трудовой и коллективный, в которых детально прописываются все права и обязанности работника.

Расчет и выплата компенсации за неиспользованный отпуск при увольнении

Увольнение сотрудника непременно сопровождается выдачей ему всех необходимых документов, а также полным финансовым расчетом до последнего рабочего дня включительно. Также это касается и неиспользованного отпуска или части его, за что предусмотрена компенсация. Данный момент регулируется трудовым кодексом, а именно статьей 127. В ней четко прописаны сроки выплат и необходимые действия руководителя.

Трудовой кодекс строго регламентирует порядок выплаты компенсации за неиспользованный отпуск, в частности, это должно происходить непосредственно в день увольнения или на следующий день, который соответствует рабочему периоду и организации (при условии, что у сотрудника сменный график, а последний рабочий день – выходной, то расчет предусматривается на ближайший рабочий период организации при непосредственном обращении уволенного).

Компенсация за неиспользованный отпуск выплачивается в любом случае, вне зависимости от причины увольнения – по собственному желанию, за нарушение трудовой дисциплины, договора или по иным причинам. Единственным моментом, который не подразумевает выплату компенсации за неотгулянный отпуск, считается его полное использование в течение прошедшего рабочего периода.

Нормы трудового законодательства

Трудовой и налоговый кодексы тщательным образом регламентирует порядок предоставления отпусков сотрудникам, количество дней, сроки, а также штрафы для работодателя в случае несоблюдения своих обязанностей. Компенсация за неиспользованный отпуск считается важной составляющей при расчете с работником, поэтому несоблюдение данного пункта предусматривает административное наказание.

При необходимости период отдыха может быть перенесен на другое время, включая следующий год, но только с согласования с самим сотрудником и при существующих причинах (отсутствие замены, обоснованная необходимость человека на рабочем месте и т.д.).

Крайний срок использования перенесенного отпуска – следующий год после предполагаемого ежегодного отпуска.

В этом случае никакие весомые причины роли играть не могут, даже если это самый незаменимый работник на производстве.

Кроме этого, если должность предполагает вредные условия труда или возраст человека менее 18 лет, то ежегодный отпуск обязан быть представлен в течение каждого года без исключений.

Как образуется неотгулянный отдых

Несмотря на строгие рамки законодательства, очень часто возникают случаи по накапливанию отпусков. Даже при условии, что сотрудник не брал его в течение двух и более лет или отдыхал частично, вина за это лежит полностью на работодателе, а накопленные дни подлежат материальной компенсации.

Также отпуск может быть перенесен или продлен на следующий год, чему способствуют некоторые причины:

- Болезнь – если человек заболел во время отпуска, необходимо в обязательном порядке обратиться к врачу за помощью, а также за оформлением больничного листа. В таком случае все дни болезни не будут учтены в качестве отпускных, а сам отдых может быть продлен на это самое количество, либо перенесен на иной период.

- Кратковременный выход на работу – случаются моменты, когда человека отзывают из отпуска на несколько дней или на весь оставшийся период. Неиспользованные дни также подлежат переносу или продлению действующего отпуска. Окончательный вариант обговаривается между сотрудником и работодателем.

- Все остальные причины, предусмотренные законодательством РФ.

Таким образом получается, что при наступлении нового года у сотрудника появляется право, как на законный ежегодный отпуск, так и на неиспользованные дни в прошлом периоде.

Отгулять все время за один раз позволяют редкие руководители, поэтому предусматривается очередная разбивка всего времени на несколько частей. В конечном счете образование нового неотгулянного отпуска увеличивается, поскольку внеплановый вызов на работу в момент отдыха также вероятен, как и болезнь, и многие другие внештатные ситуации.

Образец заявления о замене отпуска денежной компенсацией

В каких случаях нельзя взять деньгами

По закону компенсация за неиспользованный отпуск невозможна в момент работы человека на производстве, поскольку работодатель таким образом нарушает законодательство в виде непредставления отдыха сотруднику. В некоторых случаях возможны исключения, если неиспользованный период занимает незначительную часть (несколько дней), когда по факту работник все же находился в отпуске за прошедший год. В таком случае возможна компенсация, но только на основе письменного заявления сотрудника и в организации, которая предусматривает подобные выплаты в своем договоре.

При наличии дополнительных отпусков компенсационные выплаты не предусмотрены даже законодательством (ФЗ №1244-1), поскольку данный аспект контролируется фондом социальной защиты граждан и предусматривает дополнительные периоды отдыха для определенной категории работающего населения (последствия радиоактивного излучения, пострадавшие на ЧАЭС).

Исходя из того, что средняя продолжительность дополнительного отпуска составляет 7 дней, то компенсация за этот период не предусмотрена, а сам отдых предназначен исключительно для самих граждан. При превышенном количестве дней дополнительного отпуска сотрудник имеет право потребовать компенсировать тот период, который находился на производстве (все дни, превышающие 7 дней).

Основаниями можно считать следующие пункты:

- коллективный договор;

- соглашения отраслевого и межотраслевого характера;

- специальное заявление, прикрепленное к трудовому договору.

Сроки предоставления дополнительных отпусков и возможной компенсации всегда обговариваются индивидуально между работником и работодателем.

Документальное оформление

При желании получить компенсацию за неиспользованный отпуск или его часть в первую очередь необходимо убедиться в возможности получения такой выплаты у руководителя. В противном случае предусмотрено только предоставление неиспользованного времени в качестве отдыха.

Если выплата возможна, то необходимо проделать следующие действия с предоставлением соответствующих документов:

Окончательным этапом считается получение материальных средств и подпись приказа работником, что будет означать согласие с действием руководителя и с суммой выплаты. На практике процесс выглядит еще проще, однако следует обратить внимание на совпадение указанной суммы в документе с реальными расчетами.

Приказ о замене неиспользованного отпуска денежной компенсацией

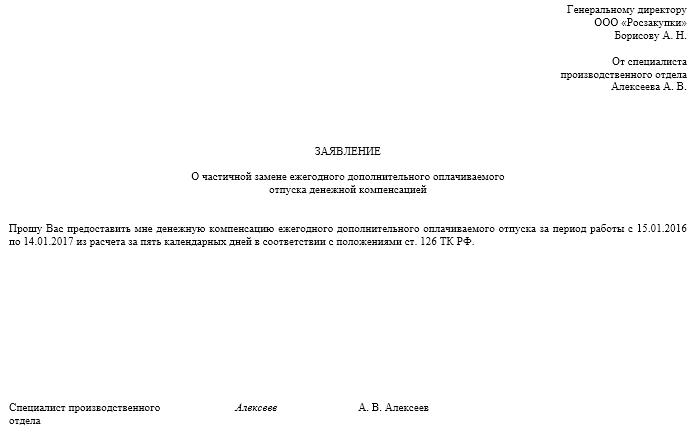

Заявление от сотрудника

Заявление на получение компенсации за неиспользованный отпуск не представляет собой сложности, поскольку пишется в свободной форме.

Срок выплаты зарплаты за март 2017 года — смотрите тут.

Примерный образец может выглядеть следующим образом:

- в правом верхнем углу листа пишется ФИО и должность руководителя в родительном падеже (Генеральному директору ООО «Энергия» Горбунову Павлу Ивановичу), а ниже – от кого (ФИО и должность сотрудника);

- ниже по центру пишется слово «Заявление»;

- текст может выглядеть следующим образом – «Прошу Вас заменить мне часть ежегодного отпуска на денежную компенсацию за период с 4.04.2016 по 8.042016 года;

- ниже под текстом – должность и подпись.

На основании такого заявления руководитель издает соответствующий приказ и направляет в бухгалтерию.

Расчет и выплата денежной компенсации за неиспользованный отпуск в 2017 году

В 2017 году расчет и выплата за неиспользованный отпуск предполагает такой же порядок, что и ранее. Выплата осуществляется на основе заявления сотрудника и при возможности организации. При увольнении неиспользованный отпуск оплачивается в любом случае. Расчет происходит на основании количества дней, которые были положены сотруднику в качестве отдыха и не были им использованы по каким-либо причинам.

Окончательный расчет происходит, исходя из среднего заработка сотрудника. Также это касается, если заработная плата у человека плавающая и зависит от выработки. В таком случае суммируются все выплаты за прошедший период и находится среднее значение.

Определение количества дней

Главным моментом при расчете компенсации за неиспользованный отпуск считается стаж. Именно поэтому в первую очередь необходимо определить время, отработанное сотрудником, а потом посчитать общее количество дней, которые являются не потраченными в счет отдыха.

Если человек проработал менее 11 месяцев, то применяется следующая формула:

- «Число положенных отпускных дней» разделить на 12 месяцев;

- цифру умножить на количество месяцев, проработанных в организации;

- от полученного количества отнять число дней, которые уже были использованы в качестве отпуска.

Имеется некоторая поправка, а именно если человек проработал более 2-х недель, то считается как целый месяц. Если менее 2-х недель, то месяц не считается совсем и компенсация не положена.

В итоге получается число, которое означает количество дней, подлежащих компенсации. Она высчитывается по более простой формуле – неиспользованные дни умножаются на средний заработок человека за прошедший год.

При увольнении

Если сотрудник увольняется, то ему также предусмотрены компенсационные выплаты за неиспользованный отпуск.

Полное материальное возмещение по этому поводу получают сотрудники, проработавшие в организации от 5.5 до 11 месяцев и уволенные по следующим причинам:

- ликвидация организации или ее филиала;

- воинский призыв в вооруженные силы РФ;

- студенты, отбывающие в учебных заведениях по действующему законодательству;

- невозможность занимать должность по состоянию здоровья.

Все остальные категории граждан, которые увольняются, получают компенсацию на основании стандартных расчетов, исходя из количества дней неиспользованного отпуска.

Расчет компенсаций за неиспользованный отпуск

Без увольнения

Если сотрудник имеет достаточное количество накопившихся дней отпуска, которые нет возможности отгулять, то пишется стандартное заявление на имя руководителя о предоставлении компенсации.

В большинстве случаев, если начальник не может отпустить работника на такой продолжительный период, то материальные средства выплачиваются беспроблемно. В противном случае, если необходимо требовать предоставления законного отдыха.

Иного варианта не предусмотрено, поскольку работодатель не может оставить человека одновременно без отпуска и компенсации.

Облагается ли НДФЛ

Компенсация по неотгулянному отпуску – это такой же доход физического лица, как и любой другой. Соответственно, что средства подлежат стандартной схеме налогообложения – 13% для резидентов РФ и 30% для остальных.

Кроме этого, на компенсацию предусматриваются следующие платежи:

- в ПФ РФ;

- в фонд социального страхования;

- в организацию ОМС;

- по травматизму.

Все платежи позволяется объединить в один. Сроки подачи данных – не позднее 15 числа после расчетного месяца.

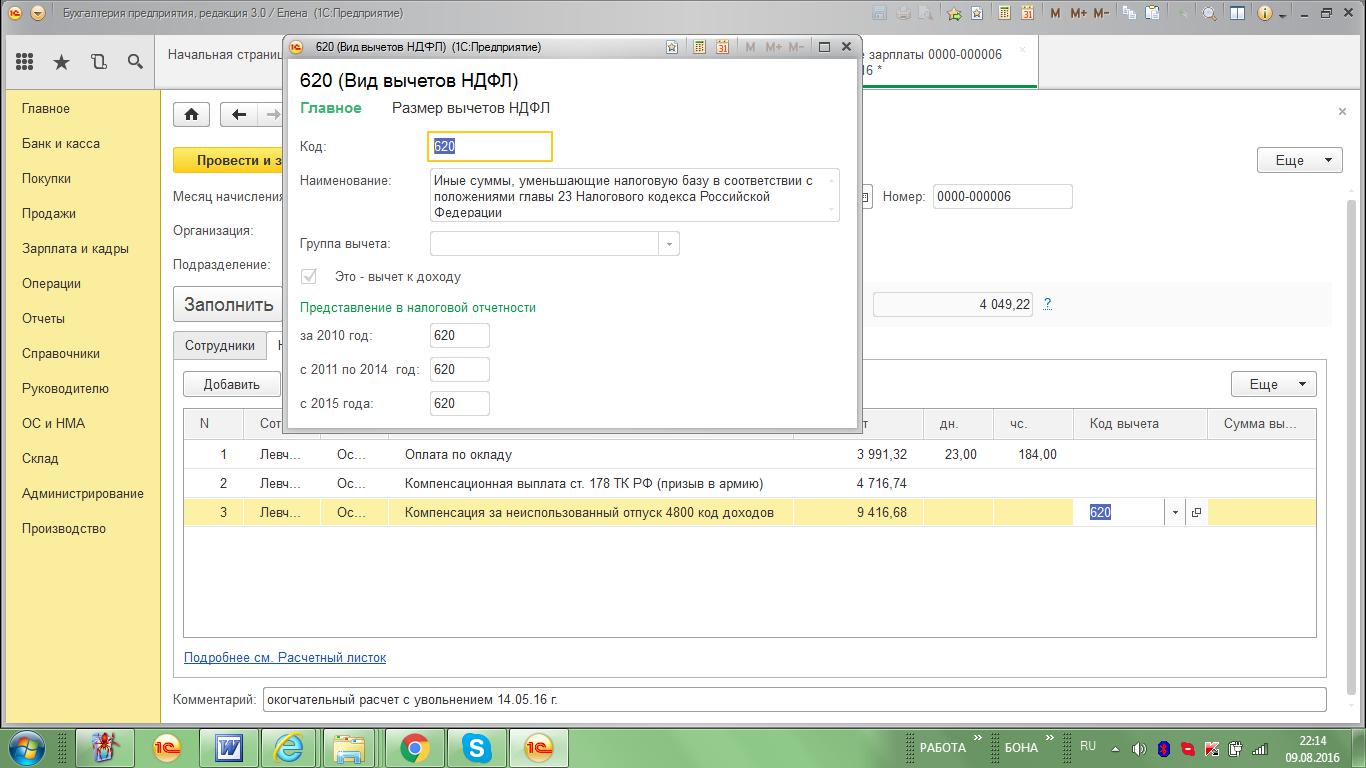

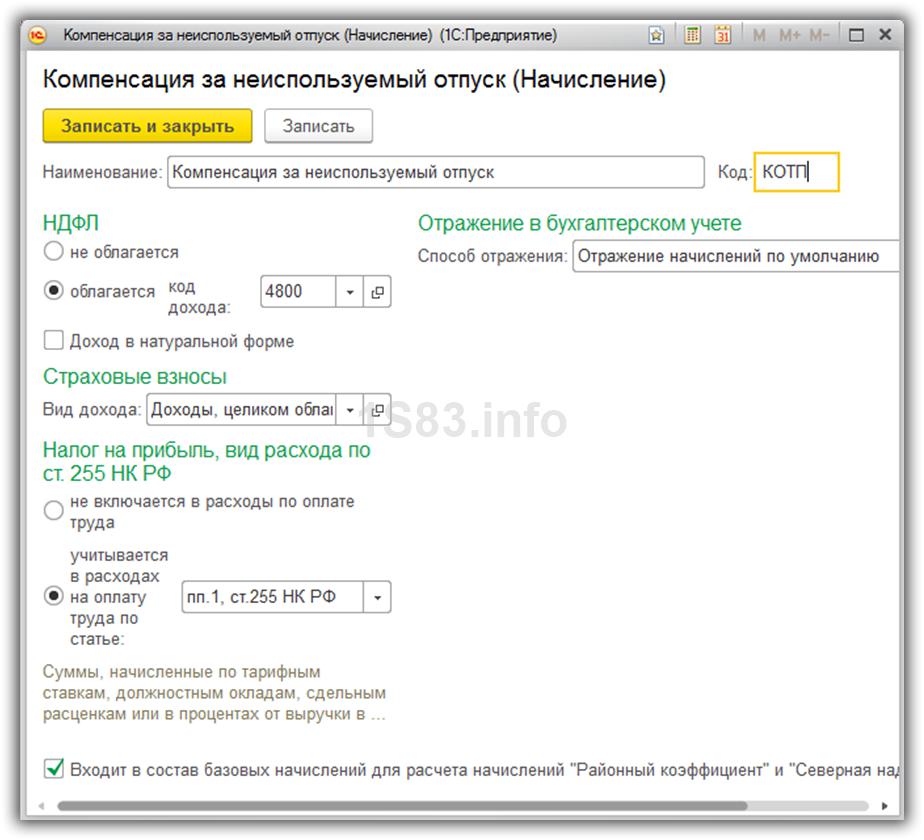

Отражение в 1С и кадровом учете

В программе 1С, к сожалению, отсутствует сервис для определения и подсчета дней неиспользованного отпуска, поэтому все изменения необходимо вносить собственноручно. Для этого достаточно в справочнике в отделе «Начисления» создать новый вид – к примеру, «Выплата за неиспользованный отпуск».

Данные высчитываются вручную и заносятся в созданную форму. Не стоит забывать указывать, что доход облагается НДФЛ, а также указать код дохода.

В качестве кода можно использовать «4800» или «2000», «2012». Учитывая, что собственного кода у неиспользованного отпуска нет, то перечисленные вполне подходят для обозначения («прочие доходы»). Далее проделываются стандартные процедуры с внесением данных и отражением в бухгалтерском учете.

Образец премирования главного бухгалтера можно найти тут.

В нашей статье вы найдете коды зарплаты в расчетном листе.