Комментарий к письму ФНС России от 01.12.2016 N БС-4-21/22888@ «О перерасчетах налогов на имущество физических лиц»

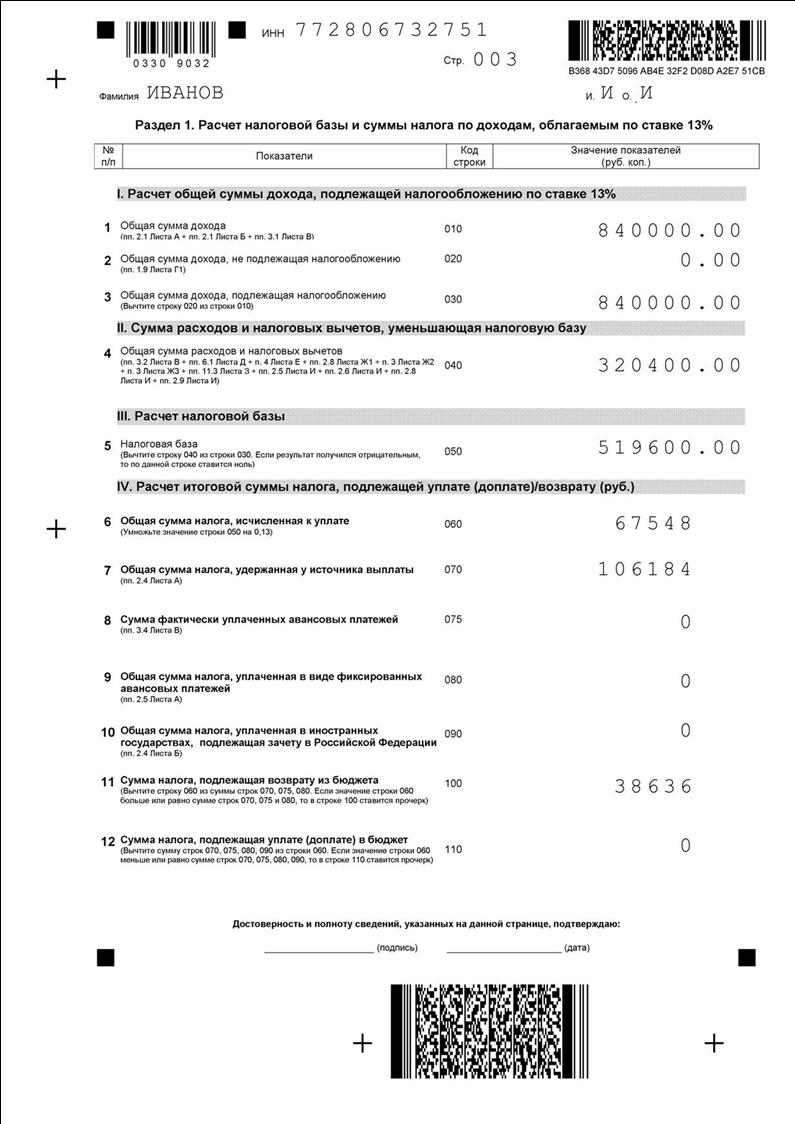

Граждане — плательщики транспортного налога, земельного налога и налога на имущество физических лиц уплачивают указанные налоги на основании налоговых уведомлений, направляемых налоговыми инспекциями (п. 3 ст. 363, п. 4 ст. 397, п. 2 ст. 409 НК РФ).

Налог, подлежащий уплате физическими лицами в отношении объектов недвижимого имущества и (или) транспортных средств, исчисляется налоговыми органами не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

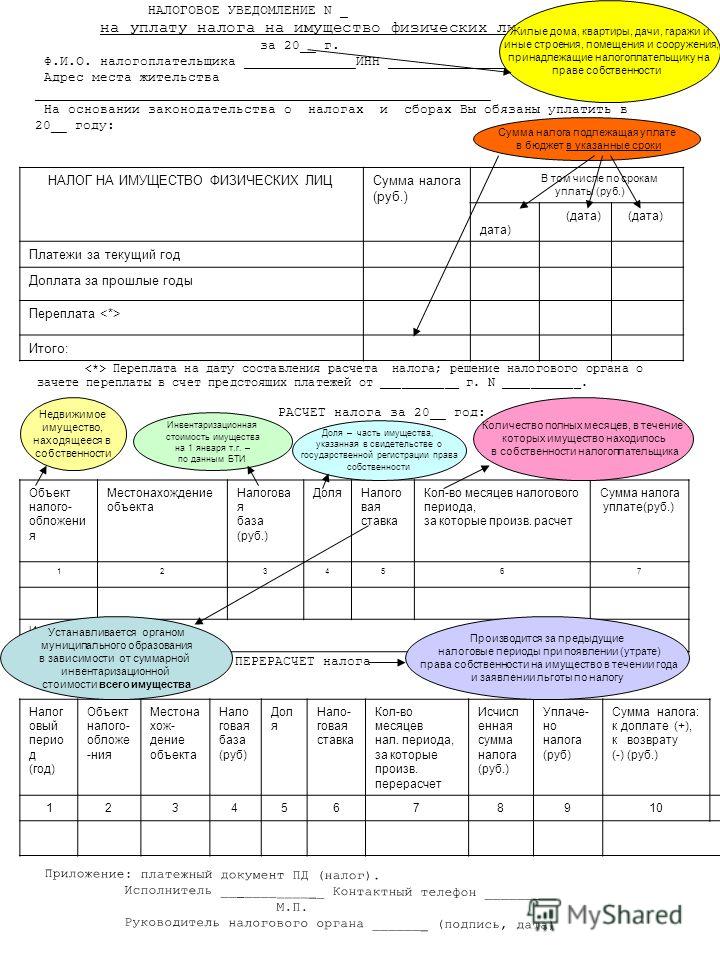

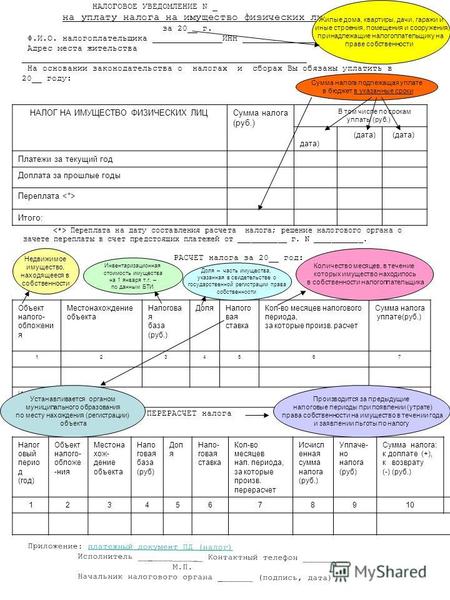

В налоговом уведомлении должны быть указаны:

- сумма налога, подлежащая уплате;

- объект налогообложения;

- налоговая база;

- а также срок его уплаты.

Если гражданин является плательщиком двух или трех названных налогов, то в налоговом уведомлении указываются данные по всем этим налогам.

Налоговики должны направить уведомление не позднее 30 дней до наступления срока платежа (п. 2 ст. 52 НК РФ). Данные дни считаются рабочими, поскольку срок, определенный в НК РФ днями, исчисляется в рабочих днях (п. 6 ст. 6.1 НК РФ). При этом рабочим днем считается день, который не признается в соответствии с законодательством РФ выходным и (или) нерабочим праздничным днем. Следовательно, период направления уведомлений приходится на середину октября, ведь физическим лицам надлежит уплатить сумму налога, приведенную (суммы налогов, приведенные) в уведомлении, не позднее 1 декабря года, следующего за истекшим налоговым периодом (п. 1 ст. 363, п. 1 ст. 397, п. 1 ст. 409 НК РФ).

Налоговики в настоящее время используют форму налогового уведомления, утвержденную Приказом ФНС России от 25.12.2014 N ММВ-7-11/673@. А с 1 апреля 2017 года будет применяться обновленная форма, утвержденная Приказом ФНС России от 07.09.2016 N ММВ-7-11/477@.

В обеих формах имеется рекомендация налогоплательщику относительно порядка направления сообщения в налоговую инспекцию при возникновении вопросов, связанных с исчислением налога по конкретному объекту, а также на случай обнаружения в уведомлении недостоверной информации. При этом указывается номер контактного телефона.

И довольно часто у физических лиц возникают вопросы по исчисленным суммам налогов. Последовав же рекомендациям, они обращаются в соответствующую налоговую инспекцию. И налоговики не столь уж редко вынуждены осуществлять перерасчет подлежащей уплате суммы налога (сумм налогов).

У налоговиков на местах в связи с этим возник вопрос: как же им взаимодействовать с налогоплательщиками — физическими лицами в случае перерасчета ими транспортного налога, налога на имущество физических лиц и (или) земельного налога? С этим вопросом они обратились в ФНС России.

Руководство налоговой службы в комментируемом письме от 01.12.2016 N БС-4-21/22888@ подготовило разъяснения. И хотя они предназначены непосредственно для работников первичного звена, содержание разъяснений будет интересно и гражданам — плательщикам рассматриваемых налогов.

- Ситуации, приводящие к перерасчету

- Необходимые действия

- Связь с налогоплательщиком

- Налог на имущество физлиц пересчитают, даже если за льготой обратились несвоевременно

- Перерасчет налога на имущество физических лиц за прошлые годы

- ЧТО ДЕЛАТЬ, ЕСЛИ ПРИШЛО НАЛОГОВОЕ УВЕДОМЛЕНИЕ

- Уведомления на уплату имущественных налогов могут содержать перересчеты за предыдущие периоды

- Пришел перерасчет налога на имущество физлиц за прошлые годы: почему такое случается

- Внимание

Ситуации, приводящие к перерасчету

Несколько отступим от последовательности, изложенной в рассматриваемом письме N БС-4-21/22888@, и начнем комментарий с тезиса, изложенного в его второй части. Здесь приведены возможные ситуации, обусловливающие необходимость осуществления перерасчета налогов. По мнению руководства налоговой службы, обстоятельствами для перерасчета налогов могут быть:

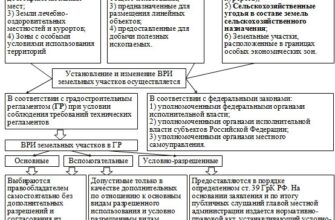

- обращение налогоплательщика о неактуальных сведениях, указанных в налоговом уведомлении. Такое обращение требует взаимодействия налоговой инспекции с органами (организациями, должностными лицами), осуществляющими представление сведений в соответствии со статьей 85 НК РФ (далее — регистрирующие органы);

- представление налогоплательщиком документов, подтверждающих право на налоговую льготу, налоговый вычет, освобождение от уплаты налога, за налоговый период, указанный в налоговом уведомлении;

- издание нормативных правовых актов, изменяющих элементы налогообложения (размеры налоговых ставок, налоговых льгот, налоговых вычетов и т.п.), распространяющихся с обратной датой на налоговый период, за который было направлено налоговое уведомление;

- определение кадастровой стоимости объектов недвижимости (налоговой базы) по результатам исправления ошибок либо вследствие оспаривания ее значения после направления налоговых уведомлений за налоговый период, на который распространяется действие вновь определенной кадастровой стоимости;

- получение налоговыми органами ранее не предоставленных регистрирующими органами сведений:

- о прекращении (возникновении, регистрации) прав на объект налогообложения;

- об изменении адреса места жительства физического лица;

- иных сведений, влияющих на формирование налогового уведомления;

- иными ошибками (некорректной настройкой справочников НСИ, ошибками в идентификации сведений и т.п.).

Необходимые действия

По общему правилу в вышеперечисленных случаях налоговая инспекция должна:

- провести проверку на предмет подтверждения наличия (отсутствия) установленных законодательством оснований для перерасчета налогов:

- направить запрос в регистрирующие органы;

- проверить информацию о наличии налоговой льготы;

- определить дату начала применения актуальной налоговой базы и т.п.;

- обработать полученные сведения и внести необходимые изменения в информационные ресурсы:

- базы данных;

- карточки расчетов с бюджетом и т.п.

Напомним, что статья 85 НК РФ обязывает органы, осуществляющие:

- кадастровый учет, ведущие государственный кадастр недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним;

- регистрацию транспортных средств, —

сообщать в налоговые органы по месту своего нахождения сведения о расположенном на подведомственной им территории недвижимом имуществе, о транспортных средствах, зарегистрированных в этих органах (правах и сделках, зарегистрированных в этих органах), и об их владельцах в течение 10 дней со дня соответствующей регистрации, а также ежегодно до 15 февраля представлять указанные сведения по состоянию на 1 января текущего года.

Предоставление государственной услуги по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также по приему налоговых деклараций (расчетов) урегулировано административным регламентом (утв. Приказом Минфина России от 02.07.2012 N 99н).

Если на вопросы, содержащиеся в письменном запросе, требуется получение информации от органа (организации, должностного лица), указанного в статье 85 НК РФ, должностное лицо должно руководствоваться пунктом 101 регламента. В нем сказано, что сотрудник ИФНС должен не позднее 7 рабочих дней со дня регистрации письменного заявления направить запрос в соответствующий орган (организацию, должностному лицу), в том числе с использованием единой системы межведомственного электронного взаимодействия, включая региональные системы межведомственного электронного взаимодействия.

Указанный запрос, направляемый с использованием единой системы межведомственного электронного взаимодействия, а также полученный ответ на этот запрос не позднее следующего рабочего дня фиксируются в информационном ресурсе инспекции ФНС России с указанием номера соответствующего документа и даты его отправки (даты получения ответа на запрос).

НК РФ при этом не установлен предельный срок, в течение которого налоговому органу необходимо завершить перерасчет налогов, влекущий (при наличии оснований) формирование налогового уведомления. Исключение составляет общая норма о том, что направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

И здесь для налоговиков возникает ограничение в виде 31 декабря года, в котором осуществляется перерасчет налога, если такой перерасчет затрагивает третий по счету предыдущий налоговый период. Ведь в случае направления уведомления в следующем году указанный предыдущий налоговый период становится четвертым по счету, а по нему в силу упомянутого пункта 2 статьи 52 НК РФ отсутствует возможность осуществления начисления налогов.

В начале же комментируемого письма ФНС России обратилась к пункту 6 статьи 58 НК РФ. Согласно этой норме в случае перерасчета налоговой инспекцией ранее исчисленного налога налогоплательщик должен уплатить налог по налоговому уведомлению в указанный в нем срок. При этом, как и первоначальное уведомление, «корректировочное» налоговое уведомление должно быть направлено налогоплательщику не позднее 30 рабочих дней до наступления указанного в нем срока.

То есть налоговики на местах должны определить срок уплаты перерассчитанной суммы налога, исходя из даты оформления уведомления.

Пункт 2.4 Порядка выполнения массовой печати и рассылки налоговых документов в условиях централизованной обработки данных (утв. Приказом ФНС России от 26.05.2016 N ММВ-7-12/338@) предписывает обеспечить передачу оператору почтовой связи налоговых уведомлений не позднее чем за 30 рабочих дней до срока уплаты налогов.

С учетом вышеизложенного руководство ФНС России настойчиво рекомендовало подчиненным налоговым инспекциям в срок, установленный законодательством для рассмотрения соответствующего обращения налогоплательщика, принять исчерпывающие меры, направленные:

- на уточнение сведений, содержащихся в налоговом уведомлении;

- либо на сторнирование налоговых обязательств (при наличии оснований), —

с запуском необходимых технических процессов в автоматизированной информационной системе, используемой для администрирования налогов.

Направить налоговые уведомления с перерасчетом налогов налоговики вправе:

- как в рамках ежегодного графика массовой печати и отправки налоговых документов;

- так и в режиме единичного формирования налогового уведомления.

Связь с налогоплательщиком

Может случиться так, что до истечения предельного срока рассмотрения обращения налоговая инспекция не получит информацию, позволяющую определить наличие (отсутствие) оснований для перерасчета налогов. В этом случае в итоговом ответе на обращение налоговая инспекция должна проинформировать налогоплательщика о мерах, принятых налоговым органом по актуализации сведений. При этом ему сообщается о том, что:

- новое налоговое уведомление будет сформировано и направлено (вручено) в установленном порядке либо

- будет выполнено сторнирование налоговых обязательств при наличии оснований, предусмотренных НК РФ.

А дальше структурное подразделение налоговой инспекции, ответственное за формирование налоговых обязательств по налогам, осуществляет мониторинг выполнения соответствующих действий.

В каждом случае при возникновении (документированном подтверждении) оснований для формирования нового налогового уведомления вследствие перерасчета налога (налогов) работник налогового органа, ответственный за расчет и формирование нового налогового уведомления, не позднее 30 дней:

- проводит актуализацию налоговых обязательств со сторнированием ранее начисленной суммы налога и пеней (с информированием налогоплательщика в установленном порядке);

- определяет новый срок уплаты налога. При этом налоговое уведомление должно быть направлено не позднее 30 дней до наступления указанного в нем срока;

- информирует налогоплательщика о том, что актуальная информация о налоговых обязательствах и налоговые уведомления размещаются в интернет-сервисе «Личный кабинет налогоплательщика» на официальном сайте ФНС России.

При неполучении по запросу налогового органа необходимых документов и материалов приведенный 30-дневный срок в исключительных случаях может быть продлен не более чем на 30 дней.

После завершения процесса формирования налогового уведомления упомянутый ответственный работник ИФНС информирует налогоплательщика о возможности получения налогового уведомления при личном обращении (либо обращении уполномоченного представителя налогоплательщика) в налоговую инспекцию за исключением пользователей личного кабинета налогоплательщика.

Напомним, что налогоплательщики — физические лица, получившие доступ к личному кабинету, получают от налоговой инспекции в электронной форме через личный кабинет налогоплательщика документы, используемые налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах. Такие документы налогоплательщикам — физическим лицам, получившим доступ к личному кабинету, на бумажном носителе по почте не направляются. Чтобы получить бумажное уведомление, пользователь личного кабинета должен направить в любую налоговую инспекцию по своему выбору уведомление о необходимости его получения на бумажном носителе (п. 2 ст. 11.2 НК РФ).

В случае же неполучения налогового уведомления при личном обращении им принимаются меры по обеспечению направления налогового уведомления в установленном порядке.

Руководство ФНС России поручило управлениям ФНС России по субъектам РФ довести разъяснения, изложенные в комментируемом письме, до сотрудников, осуществляющих администрирование налогов. Налоговики также должны обеспечить наличие на информационных стендах по месту приема налогоплательщиков типового листа информирования (форма типового листа информирования приведена в приложении к комментируемому письму).

Налог на имущество физлиц пересчитают, даже если за льготой обратились несвоевременно

Специалисты ФНС России разъяснили, в каком порядке будет осуществляться перерасчет налога на имущество физлиц в случае, когда налогоплательщик, имеющий право на льготу, обратился за ней несвоевременно (письма ФНС России от 18 февраля 2016 г. № БС-19-11/18 “О налоге на имущество физических лиц” и от 18 февраля 2016 г. № БС-17-11/18 “О рассмотрении обращения”). Речь идет о такой льготной категории плательщиков налога как пенсионеры.

Как сообщили налоговики, перерасчет налога за прошлые налоговые периоды, в случае, когда пенсионер предоставил копию пенсионного удостоверения с опозданием, возможен. Но пересчитают налог не более чем за три года, предшествующих обращению, но не ранее даты возникновения у налогоплательщика права на налоговую льготу (п. 6 ст. 408 НК РФ).

Получите бесплатный доступ на 3 дня!

Это возможно как за налоговые периоды до 1 января 2015 года, когда порядок налогообложения регулировался Законом РФ от 9 декабря 1991 г. № 2003-1 ”О налогах на имущество физических лиц”. Так и за периоды, начиная с 1 января 2015 года. Напомним, с этой даты действует гл. 32 НК РФ.

Выявленная переплата подлежит зачету (в счет будущих платежей, пеней или штрафов) или возврату налогоплательщику (п. 1 ст. 78 НК РФ). Вернут переплату по письменному заявлению в налоговый орган в течение одного месяца (п. 6 ст. 78 НК РФ).

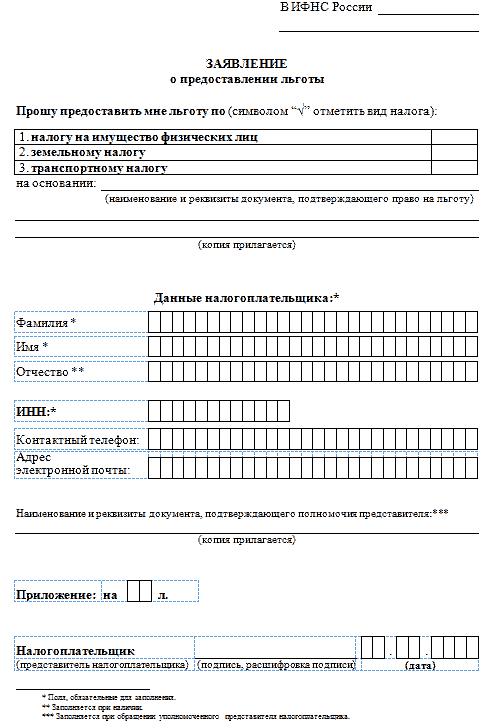

Также ФНС России напомнила, что льгота, в том числе пенсионеру, в виде полного освобождения от уплаты налога предоставляется с 1 января 2015 года в отношении одного объекта недвижимости каждого вида. Льгота может быть предоставлена по следующим видам объектов:

- квартира или комната;

- жилой дом;

- помещение или сооружение, используемое для профессиональной творческой деятельности (в том числе мастерские, ателье, студии);

- хозяйственное строение или сооружение площадью менее 50 кв. м, расположенное на земельном участке, предоставленном для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

- гараж или машино-место.

Таким образом, гражданин, имеющий право на применение льготы, с 2015 года имеет право на освобождение от уплаты налога в полном объеме только, например, в отношении одного жилого дома, по своему выбору, вне зависимости от количества жилых домов, принадлежащих ему на праве собственности.

О выбранном объекте нужно уведомить налоговый орган до 1 ноября года, являющегося налоговым периодом, начиная с которого в отношении указанных объектов применяется налоговая льгота. Такое уведомление составляется по форме, которая утверждена приказом ФНС России от 13 июля 2015 г. № ММВ-7-11/280@.

Если такое уведомление не будет подано, то налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога, сообщают специалисты ФНС России.

Речь идет об уплате транспортного налога и налога на имущество организаций за месяц, в котором перерегистрирован автомобиль или перешло право собственности на недвижимость.

С 1 января 2016 года к 28 регионам, уже применяющим новый порядок, присоединится еще 21 субъект РФ.

Рассылка уведомлений закончится в августе, и у налогоплательщиков останется еще почти два месяца на уплату налогов. Но прежде чем оплатить налог, проверьте, правильно ли налоговая рассчитала его.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2017. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Перерасчет налога на имущество физических лиц за прошлые годы

удостоверение?Как оформить загранпаспорт

его действия?Какие товары

или обменять?Могут ли отказать в скорой

полиса ОМС?Как делится имущество

по закону?Как поехать учиться

по обмену?Как рассчитать

удостоверение?Как оформить загранпаспорт

его действия?Какие товары

или обменять?Могут ли отказать в скорой

- Азбука права

- НАЛОГИ

- Взаимодействие с налоговыми органами

- Что делать, если не пришло уведомление на уплату налога?

- Что делать, если пришло налоговое уведомление за прошлые годы?

«Электронный журнал «Азбука права», 23.10.2017

ЧТО ДЕЛАТЬ, ЕСЛИ ПРИШЛО НАЛОГОВОЕ УВЕДОМЛЕНИЕ

ЗА ПРОШЛЫЕ ГОДЫ?

Налоговый орган направляет налогоплательщику — гражданину налоговое уведомление о необходимости уплатить транспортный, земельный налоги или налог на имущество физических лиц не более чем за три года, предшествующих году его направления. При этом уведомление должно быть направлено не позднее 30 рабочих дней до даты наступления платежа (п. 6 ст. 6.1, абз. 2, 3 п. 2 ст. 52, п. 1 ст. 360, п. 3 ст. 363, п. 1 ст. 393, п. 4 ст. 397, ст. 405, п. 3 ст. 409 НК РФ).

Например, в 2017 г. налоговый орган может направить гражданину налоговое уведомление по уплате налога за 2014 — 2016 гг.

В данной консультации под прошлыми годами следует понимать годы (не более двух лет), предшествующие тому году, за который обычно приходит налоговое уведомление (т.е., например, в случае направления уведомления в 2016 г. за 2013 — 2014 гг.).

П ричины направления налогового уведомления за прошедшие периоды

Такими причинами могут быть, в частности:

— выявление налоговым органом или вышестоящим налоговым органом ошибки в исчислении ваших налогов за предыдущие налоговые периоды;

— обнаружение налоговым органом или вышестоящим налоговым органом факта ненаправления вам налоговых уведомлений за предшествующие годы в установленный срок;

— обнаружение налоговым органом факта неуведомления вас надлежащим образом (направление уведомлений по ошибочному адресу или утерю их на почте);

— незначительность общей суммы начисленных налогов (менее 100 руб.), вследствие чего налоговое уведомление не направляется до того года, по окончании которого налоговый орган теряет право его направить (три предшествующих года) (п. 4 ст. 52 НК РФ);

— несвоевременное получение налоговым органом из регистрирующих органов (ГИБДД, Росреестра) информации, на основании которой исчисляется налог, о наличии у вас объектов налогообложения или уточняющую информацию о стоимости имущества.

В случае неполучения вами в отношении какого-либо объекта налоговых уведомлений вы обязаны сообщать в налоговый орган о наличии у вас данного объекта в срок до 31 декабря года, следующего за истекшим годом. Данное сообщение не представляется, если вы не получали уведомление в связи с предоставлением вам налоговой льготы.

Если вы представили такое сообщение до 31.12.2016, инспекция вправе начислить налог только за 2016 г. С 2017 г. данная льгота отменена, поэтому при получении сообщения об объектах налогообложения инспекция направит вам уведомление об уплате налога за три предшествующих года, но не ранее момента возникновения права на объект (п. 2.1 ст. 23, абз. 4 п. 2 ст. 52 НК РФ; ч. 5 ст. 7 Закона от 02.04.2014 N 52-ФЗ; Информация ФНС России).

Д ействия при получении уведомления за прошлые периоды

Налоговое уведомление может быть передано вам налоговым органом лично под расписку, направлено по почте заказным письмом или передано в электронной форме по телекоммуникационным каналам связи или через ваш личный кабинет. В случае направления уведомления по почте заказным письмом оно считается полученным по истечении шести дней с даты направления заказного письма (п. 4 ст. 52 НК РФ).

В случае поступления вам такого уведомления и вашего несогласия с отраженной в нем информацией обратитесь в направивший его налоговый орган для получения информации о правомерности направления вам такого уведомления.

Обратиться в налоговый орган вы можете лично (или через законного уполномоченного представителя), представив письменное заявление. Также направить заявление можно почтой или в электронном виде в разделе «Обратная связь» сервиса «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России.

Если уведомление на уплату налогов за прошлые годы было направлено правомерно, вам следует уплатить налог в течение месяца со дня получения уведомления, если в нем не указан более продолжительный срок.

Пени и штраф за неуплату налогов по уведомлениям за прошлые налоговые периоды не начисляются, поскольку обязанность по уплате налогов возникает не ранее даты получения уведомления. Начиная с 01.01.2017 предусмотрена ответственность за несообщение о наличии у вас объектов недвижимости или транспортного средства в виде штрафа в размере 20% от неуплаченной суммы налога ( п. 2.1 ст. 23 , п. 4 ст. 57 , п. 3 ст. 129.1 НК РФ).

Если в ответе налогового органа приведены обстоятельства, с которыми вы не согласны, и вы уверены, что налоговое уведомление направлено неправомерно (например, вы не являлись собственником имущества в указанный период), вы вправе обжаловать действия (бездействия) должностных лиц налогового органа в вышестоящий налоговый орган и/или в суд (п. 1 ст. 138 НК РФ).

Какие пени и штрафы взимаются за неуплату в срок налогов по налоговому уведомлению? >>>

Полезная информация по вопросу

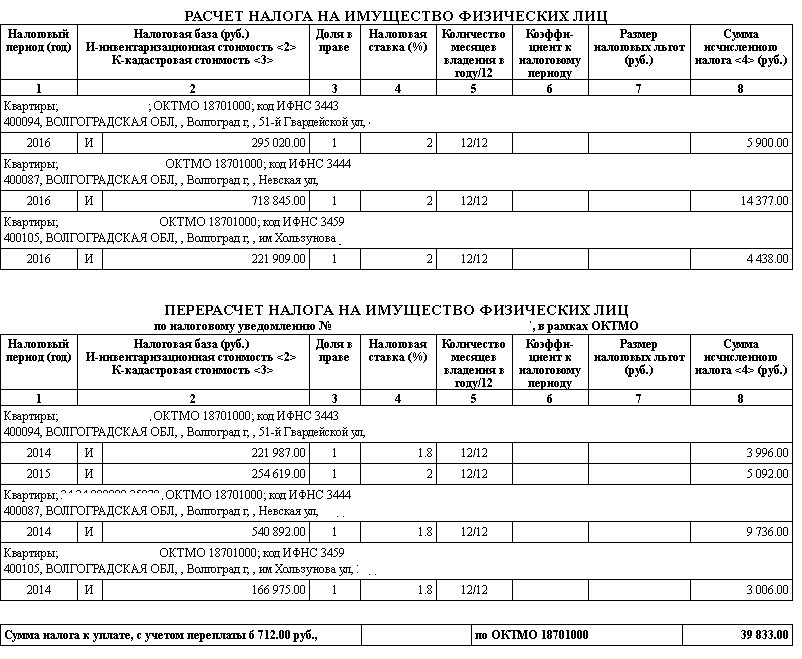

Уведомления на уплату имущественных налогов могут содержать перересчеты за предыдущие периоды

В настоящее время налогоплательщики получают налоговые уведомления на уплату имущественных налогов (транспортного и земельного налогов, налога на имущество физических лиц) за 2016 год. Обращаем внимание на то, что в налоговых уведомлениях одновременно с начислениями налогов за 2016 год может содержаться информация о перерасчетах за 2014-2015 годы. Срок уплаты налогов – не позднее 01.12.2017.

Право налоговых органов на перерасчет налогов предусмотрено пунктом 2 статьи 52 Налогового кодекса РФ: налог, подлежащий уплате физическими лицами в отношении объектов недвижимого имущества и (или) транспортных средств, исчисляется налоговыми органами не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

Расчет либо перерасчет налогов за предыдущие налоговые периоды может быть произведен налоговым органом по разным причинам, например, предоставление регистрирующим органом уточненных сведений о характеристиках объекта и (или) зарегистрированных правах, заявление налогоплательщиком права на налоговую льготу, изменением законодательства, выявлением ошибки в ранее произведенном расчете.

По результатам проведенных в этом году перерасчетов ранее начисленные суммы налога (за 2014, 2015 годы) и пеней обнулились и сформировались новые налоговые уведомления с указанием нового срока уплаты 01.12.2017 без указания сумм, уже уплаченных в 2014, 2015 годах. То есть, некоторые налогоплательщики получили уведомления с новыми расчетами налогов за 2014 и 2015 годы и без учета тех сумм, которые уже были уплачены налогоплательщиками за эти годы. Ранее уплаченные суммы за прошлые годы отразились как переплата. Беспокоиться не следует, так как эти суммы будут автоматически зачтены после наступления срока уплаты налога, то есть после 01.12.2017, и переплата обнулится.

Если ранее налог за 2014-2015 годы уплачивался, а в полученном налоговом уведомлении содержится перерасчет налога без учета уплаченных сумм, то уплату необходимо производить за минусом ранее уплаченных сумм.

1. Владелец транспортного средства уплатил транспортный налог за 2015 год в сумме 852 руб. (налог исчислялся исходя из мощности двигателя легкового транспортного средства 71 л.с.).

Из регистрирующего органа поступили уточненные сведения о мощности двигателя транспортного средства – 71,3 л.с.

В 2017 году налогоплательщику одновременно с исчислением транспортного налога за 2016 год произведен перерасчет налога за 2015 год. После перерасчета сумма налога за 2015 год составила 856 руб. (увеличилась на 4 руб.).

За 2016 год налог исчислен в сумме 856 руб. (71,3 л.с. х 12 руб.).

В данном случае налогоплательщику не позднее 01.12.2017 необходимо уплатить транспортный налог в сумме 860 руб. (транспортный налог за 2016 год с учетом дополнительного начисления налога за 2015 год в сумме 4 руб.).

Из регистрирующего органа поступили уточненные сведения о мощности двигателя транспортного средства – 97,8 л.с.

В 2017 году налогоплательщику одновременно с исчислением транспортного налога за 2016 год произведен перерасчет налога за 2015 год. После перерасчета сумма налога за 2015 год составила 1 174 руб. (уменьшилась на 2 руб.).

За 2016 год налог исчислен в сумме 1 174 руб. (97,8 л.с. х 12 руб.).

В данном случае налогоплательщику не позднее 01.12.2017 необходимо уплатить транспортный налог в сумме 1 172 руб. (транспортный налог за 2016 год с учетом уменьшения налога за 2015 год на 2 руб.).

Пришел перерасчет налога на имущество физлиц за прошлые годы: почему такое случается

Мы благодарим за предложенную тему статьи главного бухгалтера ООО «Фаворит-М» Дрыкину Ларису Сергеевну, Московская область.

Приближается 1 ноября — предельный срок уплаты налога на личную недвижимость (дома, квартиры, дачи, гаражи и т. д.) за 2011 г. п. 9 ст. 5 Закона от 09.12.91 № 2003-1 (далее — Закон № 2003-1) Большинство налогоплательщиков уже получили уведомлени я утв. Приказом ФНС от 05.10.2010 № ММВ-7-11/479@ на уплату налога на имущество физических лиц п. 8 ст. 5 Закона № 2003-1 . По крайней мере, ФНС настоятельно рекомендовала своим региональным управлениям разослать их до 15 июня этого год а Письмо ФНС от 28.11.2011 № ЗН-4-11/19930@ .

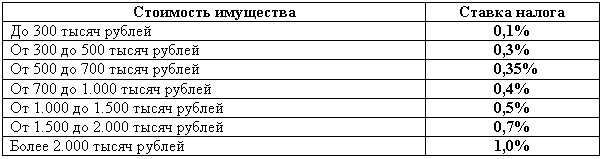

Напомним, что ставки «имущественного» налога устанавливаются нормативными правовыми актами представительных органов местного самоуправления (законами городов Москвы и Санкт-Петербурга ) п. 1 ст. 3 Закона № 2003-1 .

Некоторых граждан, среди которых есть и наши читатели, при вскрытии конвертов ожидал неприятный сюрприз. Они обнаружили в полученном уведомлении перерасчет налога за 2009 или 2010 г., а то и за оба года сразу. И «обновленные» суммы налога в несколько раз превышали первоначальные (уже уплаченные по ранее полученным уведомлениям). Как следовало из уведомления, причиной перерасчета явилось значительное увеличение инвентаризационной стоимости недвижимости, на основании которой рассчитывается нало г п. 2 ст. 5 Закона № 2003-1 .

Внимание

Пени на перерассчитанные суммы налога за прошедшие периоды не начисляются. Доплатить налог нужно в течение месяца со дня получения налогового уведомления, если только в нем не указан более продолжительный срок для уплаты налог а п. 6 ст. 58 НК РФ .

Естественно, люди задались вполне логичными вопросами: законен ли такой перерасчет, почему вдруг задним числом увеличилась «БТИшная» стоимость их имущества, можно ли ее как-то проверить? Отвечаем.

Возможность перерасчета налога на имущество физических лиц прямо предусмотрена законом. Однако он допускается не более чем за 3 года, предшествующих году, в котором вам было направлено уведомление с перерасчето м п. 11 ст. 5 Закона № 2003-1 . То есть в уведомлении, пришедшем в 2012 г., будет расчет налога за 2011 г. плюс возможный перерасчет за 2009 и 2010 гг.

Перерасчет может быть связан, в частности, с тем, что к налоговикам с опозданием поступили из БТИ сведения об инвентаризационной стоимости недвижимост и форма утверждена Приказом ФНС от 11.02.2011 № ММВ-7-11/154 и раньше они просто не могли посчитать правильную сумму к уплат е Письмо Минфина от 12.10.2011 № 03-05-06-01/71 .

Упомянутые сведения должны поступать к налоговикам ежегодно до 1 марта того года, за который впоследствии будет начислен нало г п. 4 ст. 5 Закона № 2003-1 . То есть, к примеру, информация об инвентаризационной стоимости на 2010 г. должна была дойти до инспекций не позднее 01.03.2010.

Но это по закону, а в жизни все происходит совсем иначе. Пока БТИ посчитают новую инвентаризационную стоимость, пока заполнят специальные формы и в электронном виде передадут в Межрегиональную инспекцию ФНС по централизованной обработке данных (МИ ФНС России по ЦОД), пока там их обработают и подгрузят информацию в автоматизированную систему, которую используют налоговики. На все это порой уходит больше года. Хотя во многих регионах БТИ и инспекции взаимодействуют довольно оперативно.

Стоит ли саботировать присланный перерасчет? Однозначно не стоит. Только нарветесь на пен и ст. 75 НК РФ , а налоговая через суд все равно взыщет с вас неуплаченный нало г см., например, Определение Пермского краевого суда от 23.05.2012 № 33-3092 . Если же вы хотите удостовериться в том, что налоговая при исчислении налога использовала верную инвентаризационную стоимость, вы можете в своем БТИ запросить соответствующую справку за интересующий вас период. Правда, такие справки выдаются не бесплатн о п. 10 Положения, утв. Постановлением Правительства от 04.12.2000 № 921 . И их стоимость может быть сравнима с суммой налога к доплате.