Не все люди интересуются законом, своих прав до конца не знают и не всегда понимают, как пользоваться своими правами.

Бесконечные споры и судебные разбирательства о досрочном погашении займа и тех штрафах, которые взыскивает банк со своих клиентов, можно урегулировать исключительно только на основании тех или иных законодательных актов.

- На чьей стороне закон

- Выполняют ли банки прописанные нормы

- Мораторий на досрочную выплату

- оспаривание штрафа

- Видео: Правила досрочного погашения кредита.

- Несколько советов заемщикам относительно преждевременного погашения займов

- Когда не стоит погашать кредит досрочно

- Может ли банк начислить штраф за досрочное погашение автокредита?

- Досрочное погашение и возможные банковские штрафы

- Как правильно закрыть автокредит?

- Штраф за досрочное погашение кредита. Имеет ли банк на это право? Есть ли возможность «оспорить» штраф?

- И может ли заемщик избежать штрафа при досрочном погашении?

- Возможно ли оспаривание штрафа за досрочное погашение кредита?

- Несколько советов заемщикам относительно досрочного погашения кредитов

- Досрочное погашение кредита, процедура погашения

- Закон и процедура досрочного погашения кредита

- О возврате комиссии или штрафа за досрочное погашение кредита

- Как банки реагируют на закон о Досрочном погашении кредита?

- Чем грозит досрочное погашение кредита?

- Узнайте о наличии ограничений заранее

- Без штрафа не отпустим

- Как погасить кредит досрочно с минимальными потерями?

- Новые статьи

На чьей стороне закон

Досрочной выплате долга есть свое определение. Это погашение задолженности перед заимодавцем заемщиком.

Погашение может осуществляться частями или полной суммой, равной к остатку долга.

Полная сумма фиксируется на основании официально заключенного еще действующего договора. Если вы обратите внимание на текст договора таких займов, как потребительский, то вы увидите, что в одном из пунктов текста есть одна формулировка.

Это предложение будет, как правило, говорить о том, что клиенту выдается ссуда только на определенный период времени. В этот срок появляется обязанность клиента – выплата долга по графику и в полном объеме до наступления конца срока. То же самое относится и к получению наличных денежных сумм для покупки автомобиля или недвижимости.

Из этого можно сделать вывод, что если клиент погасит все долги до наступления даты, в которую действие документа прекращается, то это может считаться досрочным погашением.

Вот тут-то и начинаются проблемы с банковской организацией – для потребителя наступает время, когда его наказывают пеней за погашение долгов не по графику. Однако здесь нужно еще задаться вопросом, законны ли штрафы за досрочное погашение кредита или все-таки закон России стоит на стороне потребителя. За ответами нужно обратиться к законодательным актам.

Таблица. Законные основания и запреты в отношении погашения долга перед банком раньше срока.

- вся сумма или ее часть;

- необходимые проценты по договору.

Следует обратить внимание на один момент – в договоре нужно внимательно прочесть пункт, предупреждающий насчет досрочного погашения долга.

Возможно, банк установит срок уведомления не 30 дней, а меньше. Тогда клиент, в процессе подачи письменного уведомления своего заимодавца о досрочной выплате долга, обязан уложиться в тот срок, который указан в договоре, а не в статье закона.

Получается, что клиент может дождаться согласия от банка на осуществление такой транзакции, но после уведомления о своем решении.

С другой стороны, банки не имеют право штрафовать таких клиентов, а также устанавливать даже посредством прописи в тексте соглашения запрет (временный или постоянный) на досрочность клиентских выплат.

Выполняют ли банки прописанные нормы

Со стороны банковских учреждений должны выполняться следующие действия в случае, если клиент заранее уведомил на счет предстоящей досрочности платежей:

- Зарегистрировать поступившее уведомление официально.

- Осветить информацию клиенту по поводу размера оставшегося долга (может быть придется подождать 5 дней такого ответа от банка – положение регламентируется ч. 7 ст. 11 закона № 353-ФЗ).

- Если погашение планируется клиентом осуществлять частично, тогда банк должен произвести перерасчет и выдать заемщику новый график платежей.

- При создании нового графика банк может предложить клиенту либо сократить срок выплат, либо сумму, приходящуюся на ежемесячные оплаты (клиент выбирает сам).

- При полном погашении заранее установленного срока договор должен признаваться закрытым, а банку следует подготовить и выдать клиенту справку, где говорится о том, что все обязательства со стороны потребителя ссуды были окончательно выполнены.

Нужно заметить, что до 19 октября 2011 года законы в России позволяли банкам прописывать в своих соглашениях с потребителями кредитов запрет на досрочную выплату долгов. Сегодня же такие запреты не должны фигурировать в содержании соглашений с потребителями.

Не разрешается сегодня устанавливать клиенту дополнительную плату за то, что тот не в свое время оплатил долг.

Такой порядок обозначен в пп. 1 ст. 1 правового акта № 284-ФЗ от 19.10.11г., который служит дополнением с изменениями к ст. 809 и 810 части второй Гражданского Кодекса России. Это говорит о том, что штраф за досрочное погашение кредита юридическим лицам, равно как и физическим банк все же не имеет право устанавливать.

Но тогда возникает вопрос, что именно считать правами банковских организаций? Если внимательно изучить новшество, которое освещается в подпункте 1 статьи 1 закона № 284-ФЗ, тогда становится понятным, что речь идет всего, лишь о процентах.

Какие документы нужны для кредита в «Россельхозбанке», читайте здесь.

Именно на проценты банк вправе рассчитывать при досрочном погашении клиентом займа, но отдельную плату за досрочность, банк не имеет право устанавливать – этого в законе не упомянуто.

Причем проценты эти обязательно должны соответствовать условиям кредитования, которые изначально были прописаны в договоре, заключенном с клиентом.

Все эти регламенты действуют не только на договора, заключенные после 2011 года, но также и до вступления в силу изменений – 19.10.11г.

А вот если уже платеж будет просрочен, то на него не распространяется положение для досрочных платежей. Придется предварительно оплатить все долги вместе с начисленными на них компенсациями и санкциями.

Затем, только уведомлять банк о том, что вы желаете погасить большую часть или полный долг раньше окончания срока действия договора. В общей сложности, банковским сотрудникам следует понять одну простую вещь.

Досрочные выплаты рассматриваются законом как обязательства, выполняемые клиентами в рамках договора, а также являются факторами, относящимися к индивидуальным условиям кредитования.

А индивидуальные условия всегда должны быть оговорены в стандартном типовом договоре потому, что именно в этих пунктах всегда обычно прописываются:

Для наглядности, как выглядят такие условия в тексте договора, приводим пример одной из страничек документа:

Мораторий на досрочную выплату

Мораторий, выставляемый для выплат раньше сроков по договору – это ограничение, которое определяется банком фактически, как запрет клиентам выплачивать свои долги не по графику или раньше срока, дня, в который действие соглашения по займу прекращается. Именно о таком механизме и говорится в законе, корректирующем статьи 809 и 810 ГК РФ – закон № 284-ФЗ от 19.10.11г.

Такие запреты сегодня уже нелегитимны, а досрочное погашение кредита без штрафа является законным. Поэтому, когда то или иное банковское учреждение начинает требовать от клиента компенсации или вставляет такую формулировку в текст договора, которая, по сути, запрещает досрочность выплат по долгам, клиент имеет полное право пожаловаться в судебную инстанцию.

оспаривание штрафа

Есть такие кредитно-финансовые организации, которые нормально реагируют на выполнение законодательства в России. Но не все подобные учреждения готовы выполнять свои обязательства, отслеживать и аккуратно исполнять все новшества и изменения, приходящие в правовое поле время от времени от правительственных решений.

Поэтому на сегодня все еще встречаются подобные трения между заемщиками и заимодавцами, и в судебные органы продолжают поступать исковые заявления с жалобами на банки.

Жалобы заемщиков, как правило, начинаются тогда, когда кредитор активно навязывает штрафные санкции клиенту за то, что последний раньше срока оплатил свои долги.

Если еще кто-то не знает из граждан России, пожаловаться в суд на банк – это вполне реальная возможность.

Для этого потребуется проделать следующие шаги:

- В первую очередь проделать все действия, касающиеся досудебного урегулирования самостоятельно:

- потребовать вернуть взысканный штраф или комиссию;

- написать жалобу на имя директора банка;

- обязательно сослаться в жалобе на ст. 809 ГК РФ и то, что вы имеет право дальше жаловаться уже в суде.

- Если руководство банка никак не отреагирует, тогда обратитесь сразу к юристу, который поможет отследить все законодательные лазейки.

- Можно самостоятельно подать иск на банковское учреждение в судебную инстанцию.

Обычно, если припугнуть банк статьями закона и предупреждением в письменном виде клиента, что он обратится в дальнейшем в суд, тогда кредитор реагирует в пользу клиента. Досрочный возврат кредита оформляется надлежащим образом и можно обойтись без судебных тяжб.

Просто банкам тоже невыгодно судиться со своими клиентами. И они, в свою очередь, стараются урегулировать отношения на месте.

Видео: Правила досрочного погашения кредита.

Несколько советов заемщикам относительно преждевременного погашения займов

Каждому потребителю займового продукта следует понимать, что по закону, если он не подаст заявление банку заранее, тогда все его выплаты раньше срока на счет кредитора будут восприниматься финансовым учреждением не иначе как обыкновенное погашение. Тогда просто сумма будет автоматически списываться частями исключительно по не измененному графику платежей по договору.

Заявлением является специальное уведомление кредитора, которое подается в любом случае, возвращается ли часть страховки при досрочном погашении кредита или клиент решил вернуть все в полном объеме. Такой бланк можно либо скачать на сайте своего банка, либо же прийти лично в офис и получить от сотрудника банка.

Важным моментом может также оказаться и само внесение платежа на счет банка. Если вы решились раньше срока погасить определенную сумму своего долгового обязательства, и указали эту сумму в уведомлении, тогда вносить следует на счет строго такую же сумму.

Для этого нужно у банковского менеджера уточнить в итоге, сколько всего вам следует класть на счет банка, чтобы не случилось недоплата. Тут может сработать следующий механизм.

Если не уточнить размер платежа, то с общей суммы такого погашения просто спишется только ее часть.

Эта часть есть размер суммы по графику. При этом досрочность погашения засчитана не будет. Даже если положили сумму на 50 копеек меньше на счет заимодавца.

Алгоритмы действий для заемщиков при выплатах долгов раньше сроков выглядит следующим образом:

- Подача уведомления в банк, чтобы сообщить о своей готовности оплатить долг частично или полностью.

- Уточнение необходимой суммы со всеми процентами по договору. Для этого лучше взять у сотрудника банка распечатку с вашего счета и с указанием необходимой суммы, которая фигурировала также и в уведомлении, поданного вами ранее. Распечатка должна заверяться мокрой печатью учреждения.

- Произвести оплату на счет ровно в том объеме, который был уточнен в банке.

- Обязательно проверить, поступила ли оплата в банк нужной суммы.

- При частичном погашении получить справку о перерасчете сумм долга и новый график.

- При окончательном – получить нужно справку о закрытии договора займа и выполнении всех обязательств должника.

Следует также понимать, что п.3 ст.11 закона № 353-ФЗ говорит о нецелевых займах, а вот уже о ссудах, взятых на определенные цели, кредитополучатель имеет право отказаться от продукта и расторгнуть договор с возвратом необходимых сумм в течение 30 дней после подписания такого документа. И в том и другом случае, заемщик не обязан уведомлять предварительно о своем решении банковскую организацию.

Тем клиентам, которые хотят досрочно погасить кредит в связи с собственной инициативой отказаться от банковских услуг, потребуется уложиться в срок. Этот период подачи заявления на закрытие договора исчисляется в 14 дней с момента (календарного дня), когда заём был получен.

При этом закрытие кредита подразумевает также и уплату не только основной суммы денег, взятой в долг у финансовой организации, но также и всех процентов.

Для этого заемщику необходимо просто опереться на тот договор, что был заключен с банком. Поэтому при таких обстоятельствах не действует срок 30 дней до дня уплаты долга по графику. Здесь работают совсем другие сроки, и закрыть договор по инициативе заемщика после прошедших 2-х недель с момента взятия ссуды – не получится.

После всех выплат и выполнения, таким образом, обязательств, клиент вправе получить от банка справку, о том, что договор закрыт, и все необходимые суммы были кредитору возвращены. Обычно такую справку выдают в течение 5 дней (рабочих), но ее следует заказывать заранее.

Когда не стоит погашать кредит досрочно

Некоторые случаи показывают, что заемщикам не всегда целесообразно погашать свои долги перед банком досрочно. Если до окончания действия соглашения остается два-три месяца, тогда для заемщика нет никакой выгоды в том, чтобы разрывать отношения со своим кредитором.

Особенно такой момент очень хорошо прослеживается в тех договорах, где условием погашения займа является аннуитетный способ.

Процентная ставка может так измениться при досрочном закрытии договора, что это послужит дополнительным расходом для клиента.

Досрочность возврата одолженных сумм будет рассматриваться практически всегда, как лишение банка своего заработка. Вот для этого и существуют такие пункты в договорах, раскрывающие все условия досрочных выплат.

Поэтому клиентам нужно прежде подписания такого договора, внимательно прочитать условия досрочного погашения долга. Всегда нужно следить за графиком и привязкой процентных расчетов, которые произвели банковские специалисты в самом начале оформления ссуды.

Способы не платить кредит законно. И такое есть. Предложения здесь.

Как взять кредит молодой семье на строительство дома, узнаете по этой ссылке.

В законах четко говорится о том, что банки запрещать клиентам выплачивать долги заранее не имеют права. Пусть это и кажется для них аннулированием возможности их заработка на своих клиентах. Но закон – есть закон.

Клиентам, в свою очередь, также следует подчиняться нормам законодательства. Поэтому, если у вас появилась возможность рассчитаться с банком раньше окончания сроков действия договора, тогда следует уведомлять заранее кредиторов в письменном виде. Также следует учесть сроки, когда такое заявление можно подавать.

Бесплатная юридическая консультация. Звоните!

Может ли банк начислить штраф за досрочное погашение автокредита?

В чём преимущество досрочного погашения автокредита, понятно каждому заёмщику. Многие с нетерпением ждут возможности избавиться от долгового бремени, которое всегда становится тяжким грузом для семейного бюджета.

Из-за этого, если позволяют финансовые возможности, каждый клиент банка старается побыстрее избавиться от долговых обязательств и обеспечить досрочное погашение займа. Придётся ли дополнительно платить за эту банковскую услугу?

Досрочное погашение и возможные банковские штрафы

При досрочном погашении кредита штрафы могли бы частично компенсировать потери банков от невыплаты процентов. Погашая долг заранее, клиент значительно уменьшает сумму переплаты, а это невыгодно любой кредитной организации. Из-за этого до недавнего времени многие банки выставляли длительные временные ограничения на досрочное погашение – длительность моратория могла достигать год и больше.

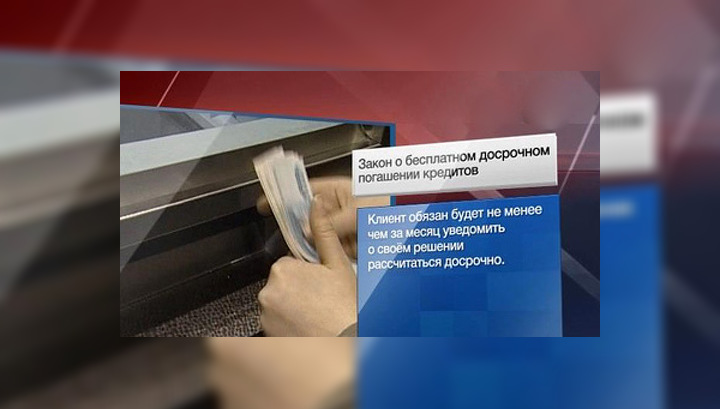

Кроме того, кредитные организации взимали дополнительные платежи — штрафы за досрочный возврат кредита могли составить большую часть суммы невыплаченных процентов, что полностью уничтожало выгоду клиента от такого погашения. Однако с 2011 года ситуация изменилась. Был принят закон, по которому банк не имеет права взимать дополнительные платежи при досрочном погашении, так как клиент разрывает договор при полном возврате заёмных средств.

Кредит с досрочным погашением без штрафных санкций формально можно получить в любом банке. На практике всё же существует несколько уловок, с помощью которых банки стараются частично компенсировать убытки от преждевременного возврата клиентами своих займов. С чем можно столкнуться при досрочном погашении автокредита: подводные камни и особенности:

- Практически все кредитные организации требуют предварительной подачи заявления, причём в большинстве организаций этот документ нужно подавать за 30 дней до реального досрочного погашения. То есть клиент, уже собравший нужную сумму, всё равно должен ждать месяц, чтобы рассчитаться со своим долгом, а за этот срок будут начислены проценты. Лишь некоторые банки допускают возможность погашения взятого займа сразу.

- Иногда встречаются скрытые комиссии за «дополнительные услуги»: проведение смс-платежей, перечисление денег со счёта и т. д. Формально такие операции банки должны проводить бесплатно, так как они уже получают свою плату за счёт процентов, но на практике такие вещи встречаются. Из-за этого придётся обязательно уточнять сумму оставшегося долга, несмотря на то, что написано в графике.

- Некоторые банки выставляют временные ограничения. Практически нигде нельзя досрочно погасить автокредит в первый месяц, а некоторые компании это ограничение увеличивают до полугода. То есть в течение этого срока заёмщик всё равно будет обязан выплачивать установленные в договоре проценты, даже если он уже готов полностью расплатиться со взятыми на себя обязательствами.

В любом случае досрочное погашение займа будет связано с дополнительными хлопотами и требованиями, С данной стороны, банк избавляется от риска не возврата, поэтому он не будет сильно препятствовать досрочному погашению. С другой стороны, каждый отложенный месяц увеличивает прибыль, и заёмщику придётся потратить немало времени перед окончательной расплатой.

Как правильно закрыть автокредит?

Чтобы погасить автокредит без штрафа, заёмщику достаточно собрать нужную сумму и подать заявление в банк. Все условия такого погашения должны быть написаны в кредитном договоре, который нужно прочитать ещё до его подписания. Там будет указан порядок и сроки погашения, так как большинство банков стараются проводить такие операции в одну из дат, указанных в графике погашения.

В заявлении прописывается сумма, которую вы готовы внести, счёт и личные данные плательщика. Рассматриваться такое заявление будет довольно долго, но в итоге вы получите новый график погашения с указанием даты последнего платежа.

Примерная последовательность действий заёмщика, который хочет закрыть автокредит без штрафа:

- Обратитесь в банк и узнайте, какую точно сумму необходимо выплатить для погашения займа. Сделать это лучше не по телефону, а лично, чтобы точно знать, сколько придётся платить в указанную дату.

- Напишите заявление с указанием суммы. Банк может ответить и согласием, и отказом: отказ может быть связан с другими долгами в том же банке, к примеру, по кредитной карте. В этом случае кредитная организация сначала потребует рассчитаться с имеющейся задолженностью, а только потом выплачивать досрочный взнос по большому кредиту.

- Внесите деньги в установленный срок на свой счёт. Это можно сделать несколькими путями: через платёжные терминалы, банкоматы, через непосредственно кассу банка. При любом из этих способов вы сможете получить платёжный документ, который будет самым важным доказательством уплаченной суммы.

- После перевода денег на счёт в банке и их списания в установленный срок заёмщику настоятельно рекомендуется пойти в банк и получить справку об отсутствии претензий. Этот документ даёт гарантию, что к заёмщику претензий нет.

После выплаты кредита будет расторгнут договор залога, по которому машина являлась гарантией возврата займа. После освобождения от обременения автомобиль окончательно перейдёт в полную собственность хозяина с возвратом ПТС.

После закрытия автокредита информация об этом передаётся банком в бюро кредитных историй. Через некоторое время рекомендуется делать запрос в бюро, чтобы убедиться в том, что информация действительно поступила, и на вас не числится никакой долг. Это необходимо, так как если банк забудет отправить информацию, заёмщик в скором времени не сможет получить новый займ ни в одной финансовой организации.

Штраф за досрочное погашение кредита. Имеет ли банк на это право? Есть ли возможность «оспорить» штраф?

Возможность раньше установленного срока погасить кредит выгодна для заемщика, но не для банка. Если уменьшается срок выплат, банк-кредитор лишается части предполагаемой прибыли (во время пересчета процентов). В связи с этим в некоторых кредитно-финансовых организациях введены ограничения в виде периода, когда заемщик попросту не может закрыть кредит или погасить его часть. В противном случае к нему будут применены штрафные санкции. Вправе ли банк так поступать?

И может ли заемщик избежать штрафа при досрочном погашении?

В 2011 году Гражданский кодекс России пополнился коррективами, имеющими отношение к процедуре досрочного погашения кредита. Согласно Гражданскому кодексу РФ «О внесении изменений в ст. 809 и 810 ч. 2 ГК РФ», начисление штрафов за досрочное погашение неправомерно. В соответствии с буквой закона в такой ситуации заемщик может поступить так:

- При намерении досрочно вернуть кредит в полном объеме, следует заранее (за 30 дней) направить в банк уведомление. И только спустя месяц погасить всю сумму долга.

- При намерении частично погасить кредит, и при отсутствии комиссий за досрочный возврат (об этом лучше уточнить в кредитном отдел) – можно с каждым месяцем производить увеличенные в объемах выплаты.

Проценты начисляются только за настоящий период пользования кредитом. Начисление комиссий за досрочный возврат средств осуществляться не должно (п. 4 ст. 809 Гражданского кодекса).

Возможно ли оспаривание штрафа за досрочное погашение кредита?

Не все финансовые организации готовы соблюдать законодательные положения. Если банком применяются штрафные санкции за досрочное погашение, заемщик вправе оспорить решение банка посредством:

- — написания в банк заявления с требованием о возврате комиссии или же штрафа за досрочный возврат кредита со ссылкой на статью 809 ГК;

- — обращения за помощью к юристу для защиты своих прав;

- — самостоятельного обращения в суд.

Банку придется вернуть заемщику комиссии, которые были начислены неправомерно, а также оплатить ему все судебные издержки.

Несколько советов заемщикам относительно досрочного погашения кредитов

После того, как вы частично досрочно погасили кредит, обратитесь в банк для получения нового расчета аннуитетных платежей (ежемесячные выплаты по кредиту) на оставшуюся сумму задолженности. Так у вас будет уверенность в том, что платеж зачислен корректно и полностью.

При погашении задолженности перед банком, нужно взять в банке документ или справку о том, что кредитный договор закрыт.

Заемщики, оформлявшие долгосрочные займы (к примеру, ипотечные) до 19-го октября 2011 года, и которые были действительны на эту дату, имеют право на возврат начисленных банком штрафов за досрочный возвращение кредитных средств.

Запуск в банке «Российский капитал» новой программы рефинансирования потребкредитов

- 1 ноября

В Банке УРАЛСИБ запуск Бизнес-плейса для предпринимателей

- 30 октября

В Запсибкомбанке изменение устоявшейся схемы покупки жилья

- 26 октября

В Россельхозбанке запуск «Личного кабинета» для клиентов-юрлиц

- 24 октября

Санируемым ЦБ банкам новые государственные деньги выделяться не будут

Сбербанк: ипотека плюс материнский капитал. Как использовать при ипотеке материнский капитал?

- 22 апреля 2014

Какие права в отношении должников получили приставы?

- 28 ноября 2013

Когда стоит рефинансировать ипотечный кредит?

- 28 ноября 2013

Почему чиповая карта лучше карты с магнитной полосой

- 19 ноября 2013

Автокредит или нецелевой займ: что выгодно

Досрочное погашение кредита, процедура погашения

Взять, например, ипотечные кредиты. Суммарная стоимость всех процентов по ипотечному кредиту, оформленному в любом банке России лет на 30, настолько велика, что порой превышает стоимость приобретённой за счёт этого кредита квартиры в 1,5 – 3 раза. Высокие процентные ставки подталкивают заёмщика к досрочному погашению ипотечного кредита. И поэтому, оформив ипотечный кредит, заёмщики сразу же начинают концентрировать дополнительные ресурсы с целью досрочного погашения кредита или хотя бы его части, ну а банки, естественно, разрабатывают условия, которые позволят им нейтрализовать это желание заёмщика, или хотя бы получить «штрафные» доходы в счёт компенсации потерь «доходов будущих периодов».

Закон и процедура досрочного погашения кредита

Будем считать, что снятие любых ограничений по досрочному погашению кредита в законе, это пусть и маленький, но шаг навстречу клиентам.

- «В случае возврата досрочно суммы займа, предоставленного под проценты, займодавец имеет право на получение с заёмщика процентов по договору займа, начисленных включительно до дня возврата суммы займа полностью или её части» (п. 4 статьи 809 ГК РФ);

- «Сумма займа, предоставленного под проценты заёмщику-гражданину для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью, может быть возвращена заёмщиком-гражданином досрочно полностью или по частям при условии уведомления об этом займодавца не менее чем за тридцать дней до дня такого возврата. Договором займа может быть установлен более короткий срок уведомления займодавца о намерении заёмщика возвратить денежные средства досрочно» (абзац второй, пункт 2, , статьи 810 ГК РФ);

- «Сумма займа, предоставленного под проценты в иных случаях, может быть возвращена досрочно с согласия займодавца» (новый абзац в пункте 2 статьи 810 ГК РФ);

Теперь заёмщик-гражданин пишет не заявление, как это делалось ранее, а уведомление на досрочное погашение кредита, которым уведомляет банк о дате и сумме досрочного погашения кредита. Правда, срок досрочного погашения кредита должен быть указан не менее 1 месяца, с дня подачи банку уведомления. И все. Подходит оговорённая дата и заёмщик осуществляет перечисление /внесение/ средств, а банк производит погашение кредита.

О возврате комиссии или штрафа за досрочное погашение кредита

«Действие положений пункта 4 статьи 809 и пункта 2 статьи 810 части второй Гражданского кодекса Российской Федерации (в редакции настоящего Федерального закона) распространяется на отношения, возникшие из договоров займа, кредитных договоров, заключённых до дня вступления в силу настоящего Федерального закона (п.2 от 19.10.2011 г. N 284-ФЗ).»

Что это значит для заёмщика, и зачем такая норма введена? Это значит, что заёмщик имеет право вернуть средства, затраченные ранее на комиссии/штрафы/пени по досрочному погашению банковского кредита, в том случае, если заёмщик уже имел действующий на момент вступления в силу этого закона кредитный договор. Итак, руководствуясь п.2 ФЗ от 19.10.2011 г. N 284-ФЗ «О внесении изменений в статьи 809 и 810 части второй Гражданского кодекса Российской Федерации» можно вернуть:

- Комиссию за досрочное погашение кредита;

- Пени за досрочное погашение кредита;

- Штраф за досрочное погашение кредита.

Допустим, что заёмщик оформил ипотечный кредит лет 10 назад, и за эти годы раза 3 – 4 осуществлял досрочный возврат кредита с уплатой пени (во всех случаях). Вот эти пени можно вернуть.

Как банки реагируют на закон о Досрочном погашении кредита?

- Банки, которые дорожат своей репутацией, знают и дорожат своими клиентами, постоянно контактируют с заёмщиками, легко находят взаимоприемлемые решения любого вопроса, в том числе и досрочного возврата кредита. Эти банки увеличивают доходность за счёт снижения издержек кредитования и наращивания кредитного портфеля.

- Некоторые же банки ищут обходные пути решения проблем по сохранению доходности. Так как новый механизм досрочного погашения кредита означает для банков определённые потери прибыли, то многие банки постараются их компенсировать за счёт повышения процентных ставок по отдельным кредитам, что сегодня и начинает прослеживаться. И тогда получается, что досрочное погашение кредита осуществляют далеко не все заёмщики, а вот повышение процентных ставок коснётся уже всех заёмщиков.

- Будут изыскиваться и другие возможности. Так, например, при реализации своих прав по досрочному погашению кредита без «согласия» или «одобрения» банка, заёмщик будет попадать в список «нежелательных» клиентов отдельных банков. И в дальнейшем, такому заёмщику в выдачи новых кредитов будет отказываться не только банком, осуществившим досрочное погашение кредита, но, возможно, и другими банками, ознакомившимися с его кредитной историей. Может сложиться парадоксальная ситуация, когда при наличии хорошей кредитной истории, получение нового кредита будет затруднено, а причина отказа неизвестна. Ведь мотивы отказов не прозрачны, и банки никогда не сообщают клиентам мотивы отказов в предоставлении кредита.

Последние новости на сегодня

Интересное на сайте

Копирование и перепечатка статей без согласия автора запрещена.

Чем грозит досрочное погашение кредита?

Разумеется, любой кредит независимо от конкретной программы заимствования является для заемщика настоящей обузой и оказывает не самое лучшее влияние на семейный бюджет. И несмотря на тот факт, что оформить тот или иной заем сегодня довольно легко и банки готовы удовлетворить потребности практически каждого соискателя, все-таки впоследствии подавляющее большинство заемщиков мечтают как можно быстрее избавиться от долговых обязательств.

Вместе с тем сами финансовые учреждения совсем не согласны с подобной позицией должников, поэтому они предпринимают всевозможные действия, чтобы помешать клиентам провести досрочное погашение кредита. В связи с этим довольно часто заемщики вынуждены вступать в настоящую борьбу с банком за право рассчитаться с кредитором раньше положенного времени. В сегодняшней статье мы как раз таки поговорим о том, чем грозит досрочное погашение кредита и как правильно провести эту непростую процедуру.

Узнайте о наличии ограничений заранее

До 2011 года финансовые учреждения имели полное право в свободном порядке наказывать заемщика штрафами за досрочное погашение кредита, однако затем новые изменения в законодательстве стали для них помехой и сейчас взимать подобный платеж российским банкам запрещается. Разумеется, после вступления данного закона в действие банковские организации моментально не прекратили назначать штрафные санкции и взимать комиссии. Тем не менее количество таких финансовых учреждений сильно уменьшилось. Помимо этого, теперь заемщики имеют возможность в судебном порядке оспорить законность отдельных пунктов договора заимствования, касающихся штрафных санкций за досрочное погашение кредита. Единственное, о чем должен знать заемщик перед тем, как погасить кредит досрочно — предупреждать кредитора о своем намерении рассчитаться с ним раньше положенного времени необходимо заблаговременно, а именно не позднее чем за месяц до внесения контрольного кредитного платежа. Тогда, даже если банк все же решит предпринять материальные меры в отношении клиента за преждевременную выплату займа, то через суд можно будет очень просто оспорить подобные действия.

Впрочем, говоря о том, чем грозит досрочное погашение кредита следует сказать, что гораздо лучше предварительно предусмотреть вероятные сложности, которыми будет сопровождаться данный процесс. Так, еще до заключения кредитной сделки необходимо в обязательном порядке отдельное внимание уделить кредитному договору, а именно тем пунктам, в которых идет речь о штрафах за преждевременное расторжение соглашения заимствования. Если будет выявлено, что за досрочное погашение кредита предусмотрены комиссии или штрафы и существует вероятность того, что в течение всего периода заимствования может появиться возможность и желание рассчитаться с кредитором раньше срока, указанного в кредитном договоре, то разумнее будет найти другой банк с более выгодными для себя условиями.

Без штрафа не отпустим

Говоря о том, чем грозит досрочное погашение кредита следует сказать, что банки стараются отбить у клиента подобное желание с помощью штрафных санкций, ведь досрочная выплата займа непременно приведет к тому, что кредитор лишиться запланированной прибыли. В связи с эти, определяя сумму штрафа за досрочное погашение кредита финансовое учреждение отталкивается от того, насколько преждевременно будет возвращен заем. Максимально банковские организации могут назначить штраф до 5% от оставшейся суммы долга. Впрочем, некоторые банки идут дальше и требуют, чтобы клиент выплатил проценты, запланированные на весь период заимствования, что лишает данную процедуру всякого смысла и ни о какой выгодности речи быть не может. Также следует сказать, что перед тем как погасить кредит досрочно следует обратить внимание и на то, что по разным кредитным программам действуют различные ограничения. Так, например, преждевременной выплате потребительского займа в большинстве случаев финансовые учреждения вовсе не препятствуют.

В то же время, если досрочное погашение кредитов стало для заемщика правилом и подобная процедура проводится очень часто, то существует риск попасть в черный список банков, что значительно уменьшить шансы на последующее оформление займов. К солидным кредитным программам, таким как ипотечный заем, отношение у банковских организаций куда серьезнее. Некоторые финансовые учреждения и вовсе запрещают проводить преждевременную выплату займа в течение первого года. После чего досрочное погашение кредита допускается, однако опять-таки не находится без уплаты штрафа.

Как погасить кредит досрочно с минимальными потерями?

О том, чем грозит досрочное погашение кредита мы уже поговорили и как вы поняли, противостоять алчности кредиторов можно через суд, однако существуют и более мирные способы решения данной проблемы. Например, можно попросту увеличить сумму ежемесячного кредитного взноса и тем самым выплатить заем гораздо быстрее. Есть финансовые учреждения, не устанавливающие конкретных дат внесения обязательного платежа по кредиту, поэтому заемщик может вносить кредитный взнос даже дважды в месяц. Как правило, банки не предпринимают каких-либо мер против подобной инициативы клиентом, благодаря чему выплатить долг можно вдвое быстрее чем указано в договоре заимствования.

Впрочем, если кредитор запрещает вам и такие действия, либо такой вариант вас попросту не устраивает и вы хотите погасить кредит сразу и полностью, то можно осуществить эту процедуру и если банк использует штрафные санкции не указанные в кредитном договоре оспорить подобные действия в суде, который непременно вынесет решение в вашу пользу. В любом случае не стоит оставлять этот вопрос без внимания и если вы уверены в своей правоте, то следует бороться до последнего, тем более что закон на вашей стороне.