Дата размещения статьи: 16.07.2014

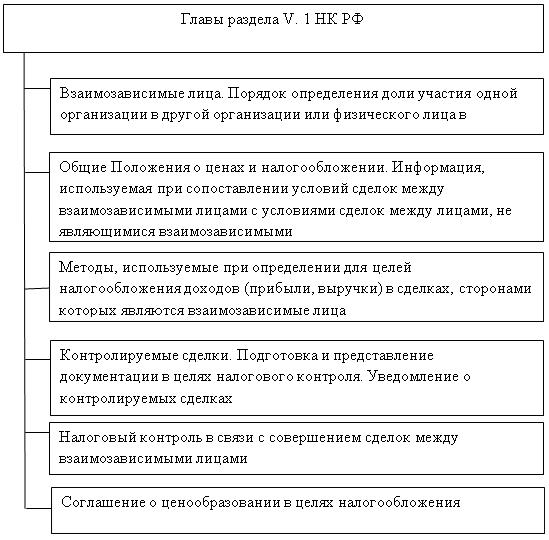

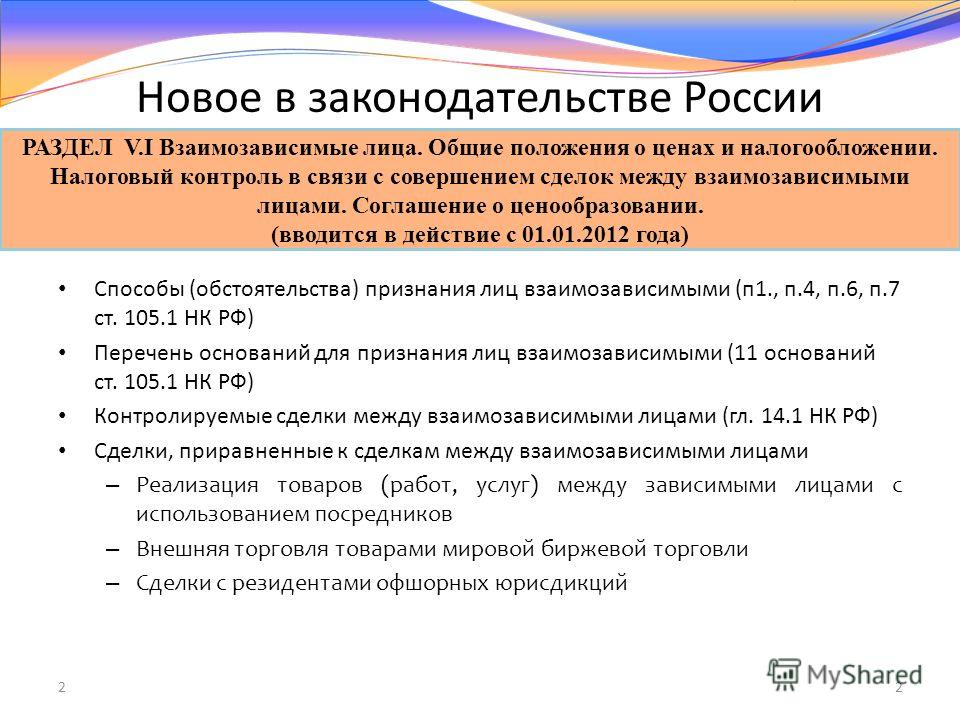

После многомиллионных налоговых потерь в результате свободного и неконтролируемого ценообразования на товары (работы, услуги) в крупных компаниях, корпорациях, холдингах государство стало уделять большое внимание трансфертному ценообразованию и взаимозависимости контрагентов, с 2012 г. введя в действие разд. V.1 «Взаимозависимые лица. Общие положения о ценах и налогообложении. Налоговый контроль в связи с совершением сделок между взаимозависимыми лицами. Соглашение о ценообразовании» части первой Налогового кодекса Российской Федерации.

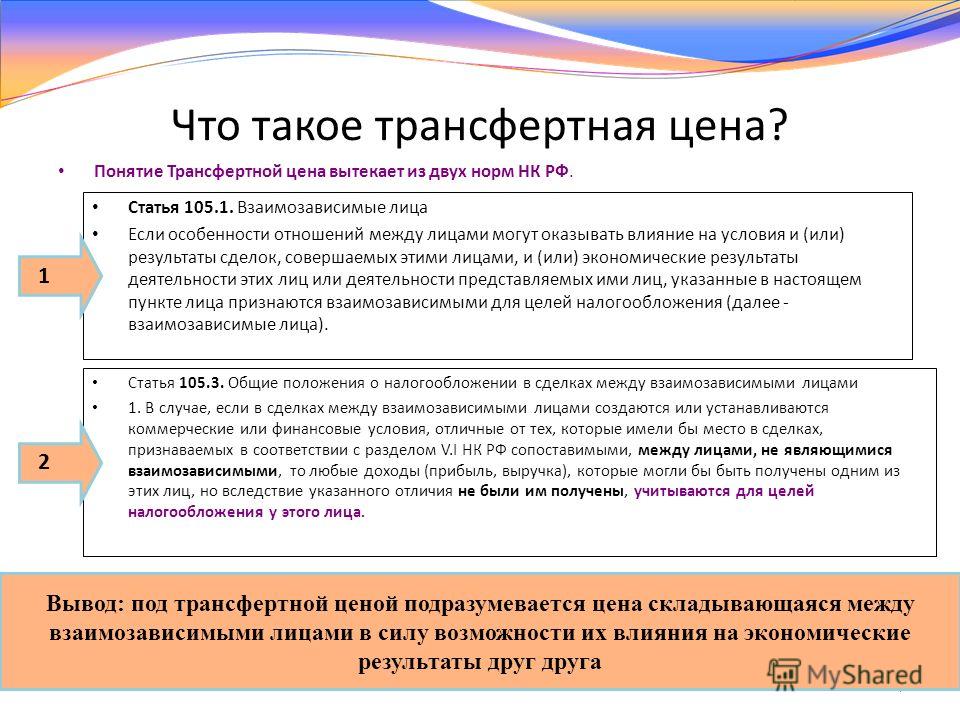

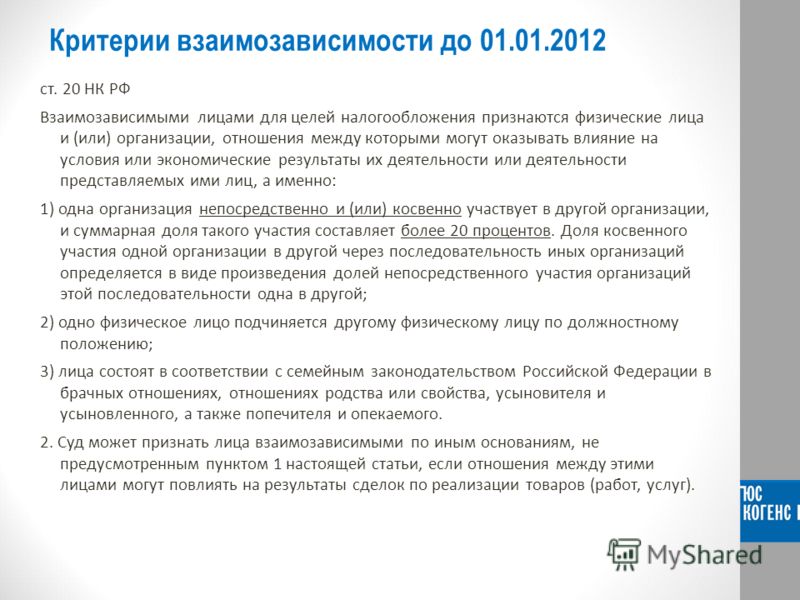

Понятие взаимозависимых лиц было дано в ст. 20 НК РФ и использовалось при осуществлении контроля правильности применения цен по сделкам между указанными лицами в соответствии со ст. 40 НК РФ.

Однако теперь положения ст. ст. 20 и 40 применяются исключительно к сделкам, доходы и (или) расходы по которым признаны в соответствии с гл. 25 до дня вступления в силу Федерального закона от 18.07.2011 N 227-ФЗ, то есть до 1 января 2012 г.

С одной стороны ст. ст. 20 и 40 не отменены, «де юре» существуют, но с другой стороны, «де факто» уже не действуют.

Поэтому считаю необходимым обратить внимание юридических и физических лиц, которые с вступлением в действие ст. 105.1 НК РФ могут подпадать под понятие взаимозависимых лиц для целей налогообложения, перечень которых значительно расширился. Раньше таких групп было всего три, а теперь — одиннадцать, что связано с постоянными спорами между налогоплательщиками и налоговыми органами.

Например, в рамках действия ст. 20 НК РФ, если директор ООО «Альфа» Иванов П.И. продал себе как физическому лицу товар по ценам ниже рыночных, факт взаимозависимости для доначисления налогов необходимо было устанавливать только в судебном порядке. Теперь этот признак прописан в пп. 7 п. 2 ст. 105.1 НК РФ.

Если директор ООО «Грант» Петров И.И. является директором ООО «Вектор» и между этими предприятиями осуществляются коммерческие сделки, то по ст. 20 НК РФ только через суд налоговым органам нужно было доказывать взаимозависимость этих предприятий.

Теперь эта ситуация предусмотрена в пп. 8 п. 2 ст. 105.1 НК РФ. Следует отметить, что часто такие налогоплательщики выигрывали налоговые споры и уходили от ответственности.

Для сравнения признаки взаимозависимых лиц представлены в таблице 1.

Статья 20 «Взаимозависимые лица» НК РФ

Статья 105.1 «Взаимозависимые лица» НК РФ

1. Организация, если прямо и (или) косвенно участвует в другой организации в доле более 20%

1. Организации, если одна прямо и (или) косвенно участвует в другой организации в доле более 25%

2. Одно физическое лицо подчиняется другому по должностному положению

2. Физическое лицо и организация, если физическое лицо прямо и (или) косвенно участвует в организации с долей более 25%

3. Лица состоят в брачных отношениях, отношениях родства или свойства, усыновителя и усыновленного, попечителя и опекаемого

3. Организации, если одно и то же лицо прямо и (или) косвенно участвует в этих организациях с долей в каждой организации более 25%

4. Организация и лицо, имеющее полномочия по назначению единоличного исполнительного органа этой организации или по назначению (избранию) не менее 50% состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) этой организации

5. Организации, единоличные исполнительные органы которых либо не менее 50% состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) которых назначены или избраны по решению одного и того же лица

6. Организации, в которых более 50% состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) составляют одни и те же физические лица совместно с взаимозависимыми лицами

7. Организация и лицо, осуществляющее полномочия ее единоличного исполнительного органа (директор)

8. Организации, в которых полномочия директора как единоличного исполнительного органа осуществляет одно и то же лицо

9. Организации и (или) физические лица в случае, если доля прямого участия каждого предыдущего лица в каждой последующей организации составляет более 50%

10. Физические лица в случае, если одно физическое лицо подчиняется другому физическому лицу по должностному положению

11. Физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный

Несмотря на закрытый перечень признаков взаимозависимых лиц, в соответствии с п. 7 ст. 105.1 НК РФ суд может признать лица взаимозависимыми по иным основаниям, если отношения между этими лицами обладают признаками взаимозависимости. Основным доказательством взаимозависимости лиц, которое необходимо будет представить, является влияние на условия или экономические результаты их деятельности или деятельности представляемых ими лиц.

Учитывая наличие на российском рынке организаций с монопольным и доминирующим влиянием, таких как ОАО «РЖД», «Газпром», РАО «ЕЭС» и других, в том числе жилищно-коммунальных, в области связи, транспортной инфраструктуры, такое влияние не является основанием для признания лиц взаимозависимыми для целей налогообложения.

Кроме того, отдельно выделены группы с прямым и (или) косвенным участием Российской Федерации, субъектов Российской Федерации, муниципальных образований в российских организациях, которое само по себе не является основанием для признания таких организаций взаимозависимыми. При проведении налоговых проверок в таких случаях будет изучаться влияние, которое может оказываться в силу участия одного лица в капитале других лиц, анализироваться заключенные между ними договоры и другие возможности одного лица влиять на решения, принимаемые другими лицами.

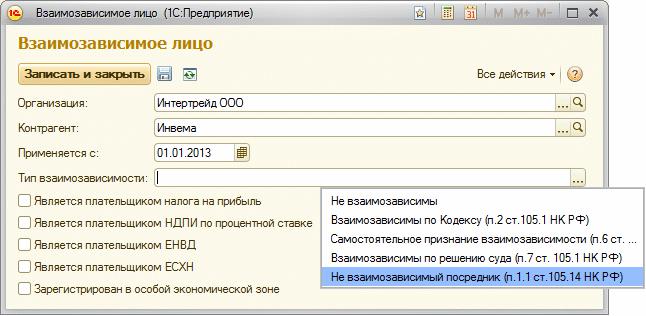

Те, кто хотят подстраховаться и не подпасть под штрафные санкции налоговых органов, в соответствии с п. 6 ст. 105.1 НК РФ вправе самостоятельно признать себя в сделках для целей налогообложения взаимозависимыми лицами по основаниям, не предусмотренным п. 2 ст. 105.1 НК РФ. Кроме того, если при заключении сделки между взаимозависимыми лицами цена отклоняется от рыночной, то налогоплательщикам предоставляется право самостоятельно откорректировать свои налоговые обязательства и доплатить налоги, если несоответствие цен повлекло занижение налогов (п. 6 ст. 105.3 НК РФ).

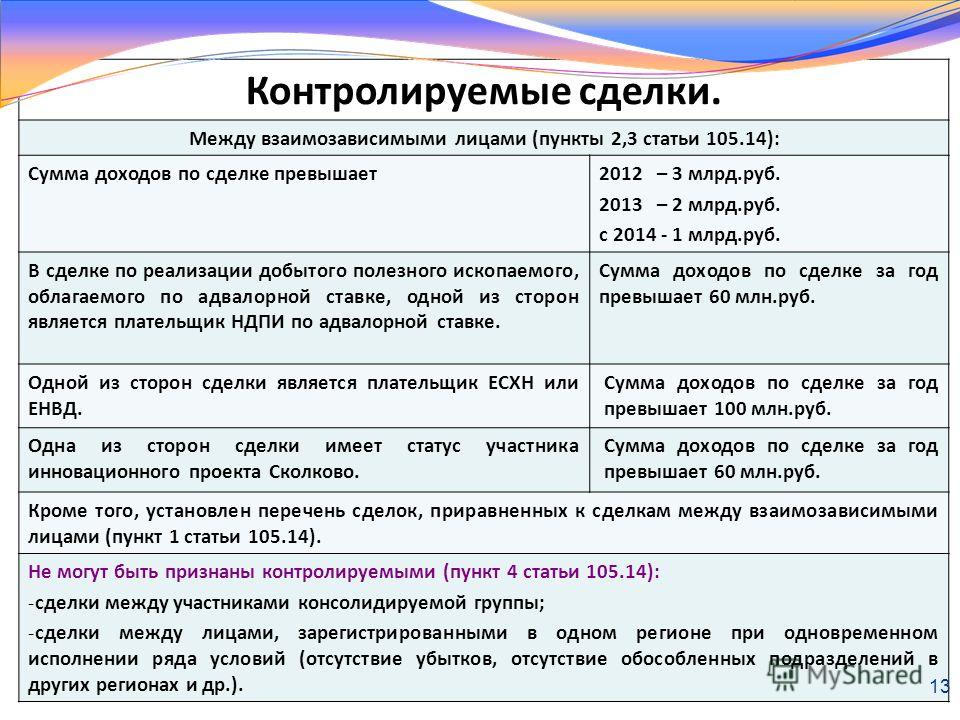

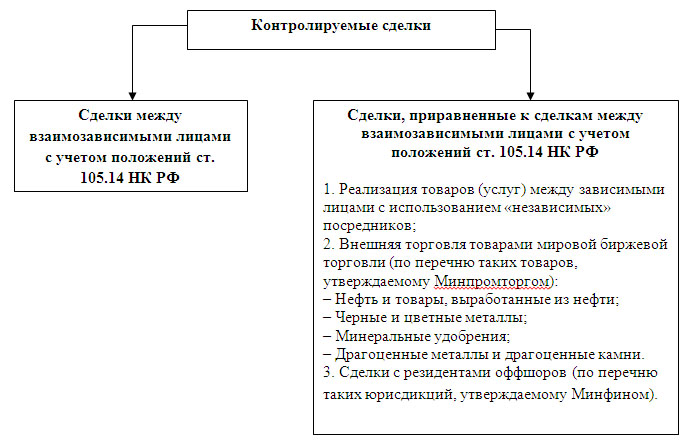

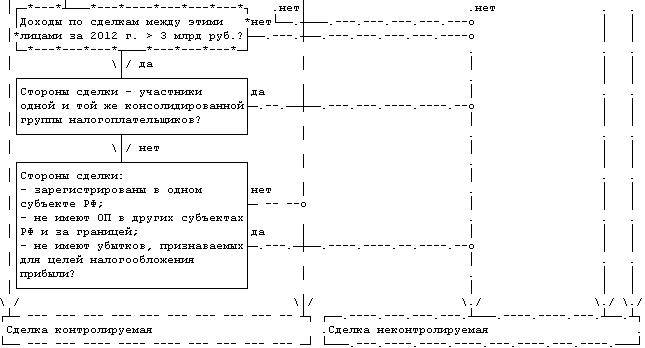

Еще одной новацией налогового законодательства стало понятие контролируемой сделки, которое на сегодняшний день распространяется на крупных налогоплательщиков, в основном занимающихся добычей полезных ископаемых, с доходами свыше 60 млн руб. за календарный год. Контролируемыми сделками являются сделки между взаимозависимыми лицами. Для понимания сущности контролируемых сделок надо сразу выделить сделки, которые не признаются контролируемыми:

1) между сторонами одной и той же консолидированной группы налогоплательщиков, за исключением сделок, предметом которых является добытое полезное ископаемое, признаваемое объектом обложения налогом на добычу полезных ископаемых, при добыче которого налогообложение производится по налоговой ставке, установленной в процентах;

2) между лицами, удовлетворяющими одновременно следующим требованиям:

— зарегистрированы в одном субъекте Российской Федерации;

— не имеют обособленных подразделений на территориях других субъектов РФ, а также за пределами Российской Федерации;

— не уплачивают налог на прибыль в бюджеты других субъектов РФ;

— не имеют убытков (включая убытки прошлых периодов, переносимые на будущие налоговые периоды), принимаемых при исчислении налога на прибыль организаций;

3) сделки между налогоплательщиками, совершаемые ими при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья, в отношении одного и того же месторождения;

4) межбанковские кредиты (депозиты) со сроком до семи календарных дней (включительно).

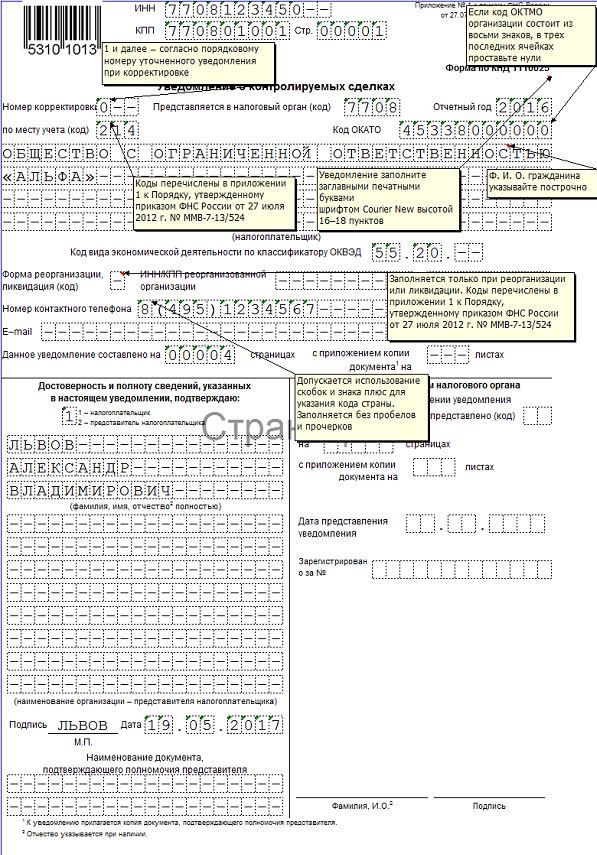

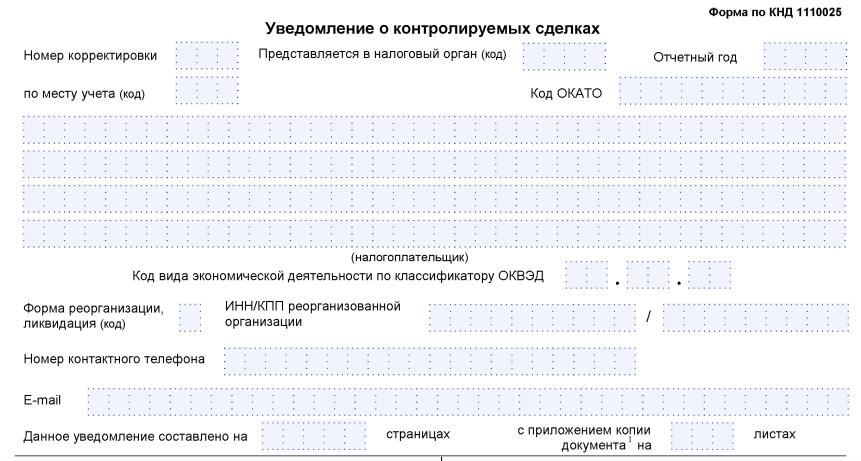

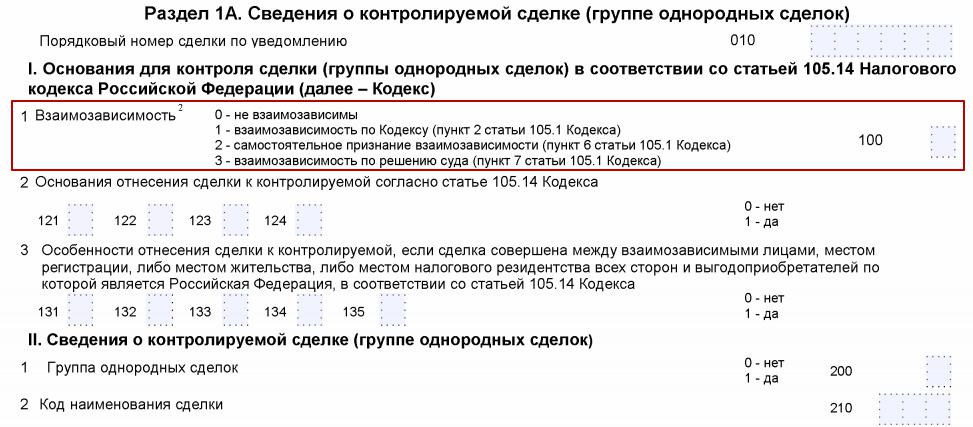

Если предприятие не попало в этот перечень, то необходимо знать, что налогоплательщики, которые в течение года осуществляли контролируемые сделки, обязаны представлять в налоговые органы уведомление о контролируемых сделках в срок не позднее 20 мая. Форма и Порядок заполнения уведомления о контролируемых сделках содержатся в Приказе ФНС России от 27 июля 2012 г. N ММВ-7-13/524@.

Штраф за неправомерное непредставление в установленный срок уведомления о контролируемых сделках, совершенных в календарном году, или представление налогоплательщиком в налоговый орган уведомления о контролируемых сделках, содержащего недостоверные сведения, составляет 5000 руб. (ст. 129.4 НК РФ).

В соответствии со ст. 105.14 НК РФ с 1 января 2014 г. к контролируемым сделкам между взаимозависимыми лицами приравниваются следующие сделки:

1) совокупность сделок по реализации (перепродаже) товаров (выполнению работ, оказанию услуг), совершаемых с участием (при посредничестве) лиц, не являющихся взаимозависимыми

— если третьи лица не выполняют в этих сделках никаких дополнительных функций, за исключением организации реализации (перепродажи) товаров (выполнения работ, оказания услуг) одним лицом другому лицу, признаваемому взаимозависимым с этим лицом;

— если третьи лица не принимают на себя никаких рисков и не используют никаких активов для организации реализации (перепродажи) товаров (выполнения работ, оказания услуг) одним лицом другому лицу, признаваемому взаимозависимым с этим лицом

2) сделки в области внешней торговли товарами мировой биржевой торговли

— если предметом таких сделок являются товары из следующих товарных групп:

1) нефть и товары, выработанные из нефти;

2) черные металлы;

3) цветные металлы;

4) минеральные удобрения;

5) драгоценные металлы и драгоценные камни;

— если сумма доходов по таким сделкам за календарный год превышает 60 млн руб.

3) сделки, одной из сторон которых является лицо, местом регистрации, жительства, налогового резидентства которого являются государство или территория, включенные в перечень государств и территорий, утверждаемый Министерством финансов РФ

— всего 41 страна, в т.ч. Андорра, Бермуды, Гонконг, Мальта, Монако, Панама, Сейшелы и другие;

— если сумма доходов по таким сделкам за календарный год превышает 60 млн руб.

4) сделка между взаимозависимыми лицами из Российской Федерации

если сумма доходов по сделкам между взаимозависимыми лицами за календарный год превышает 1 млрд руб.

5) одна из сторон сделки является плательщиком НДПИ, и налогообложение производится по налоговой ставке, установленной в процентах

если сумма доходов по сделкам между указанными лицами за календарный год превышает 60 млн руб.

6) одна из сторон сделки применяет ЕСХН или ЕНВД, но в числе других сторон сделки есть лицо, не применяющее указанные специальные налоговые режимы

если сумма доходов по сделкам между указанными лицами за календарный год превышает 100 млн руб.

7) одна из сторон сделки освобождена от налога на прибыль или применяет налоговую ставку 0%, при этом другая сторона сделки не освобождена от этих обязанностей и не применяет налоговую ставку 0%

если сумма доходов по сделкам между указанными лицами за календарный год превышает 60 млн руб.

8) одна из сторон сделки является резидентом особой экономической зоны, где действуют специальные льготы по налогу на прибыль, при этом другая сторона (стороны) сделки не является (не являются) резидентом такой особой экономической зоны

если сумма доходов по сделкам между указанными лицами за календарный год превышает 60 млн руб.

9) сделка удовлетворяет одновременно следующим условиям:

— одна из сторон сделки является организацией, владеющей лицензиями на пользование участком недр, в границах которого расположено новое морское месторождение углеводородного сырья либо в границах которого предполагается осуществлять поиск, оценку и (или) разведку нового морского месторождения углеводородного сырья, или оператором нового морского месторождения углеводородного сырья;

— любая другая сторона сделки не является таким налогоплательщиком

если сумма доходов по сделкам между указанными лицами за соответствующий календарный год превышает 60 млн руб.

10) хотя бы одна из сторон сделки является участником регионального инвестиционного проекта, применяющим налоговую ставку по налогу на прибыль организаций, подлежащему зачислению в федеральный бюджет, в размере 0 процентов и (или) пониженную налоговую ставку по налогу на прибыль организаций, подлежащему зачислению в бюджет субъекта Российской Федерации

если сумма доходов по сделкам между указанными лицами за соответствующий календарный год превышает 60 млн руб.

Таким образом, при применении налогового законодательства и осуществления контроля и надзора в области налогов и сборов следует различать понятия «взаимозависимые лица» и «контролируемые сделки». Для контролируемых сделок определены суммовые критерии, предмет сделки и резидентство участников, по которым для налогоплательщиков могут наступить налоговые и правовые последствия. Следует особо отметить, что для первой группы из таблицы 2 требования к размеру суммы доходов по сделкам не предусмотрены. Это направлено на выявление фиктивных сделок с недобросовестными налогоплательщиками вне зависимости от размера доходов по сделкам в целях обеспечения налоговой безопасности государства и пресечения налоговых правонарушений.

Вместе с тем при проведении налогового контроля налогоплательщик вправе представить информацию, подтверждающую, что коммерческие и (или) финансовые условия контролируемых сделок соответствуют тем, которые имели место в других сопоставимых сделках, с лицами, не признаваемыми взаимозависимыми.

При этом налоговые органы могут запросить документацию по контролируемым сделкам не ранее 1 июня года, следующего за календарным годом, в котором совершены контролируемые сделки.

Такой запас времени дает возможность добросовестным налогоплательщикам провести внутренний аудит, проверить правильность формирования цены между взаимозависимыми сторонами и при необходимости провести корректировку своих налоговых обязательств.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

- Москва, Московская область

+7 (499) 703-47-96

- Санкт-Петербург, Ленинградская область

+7 (812) 309-56-72

- Федеральный номер

Работаем без выходных

Целью Законопроекта является закрепление механизма по противодействию несанкционированным переводам денежных средств, не требующего существенных временных и финансовых трудовых затрат, как первый шаг на пути создания унифицированной и комплексной системы противодействия любым несанкционированным операциям на финансовом рынке, которая в дальнейшем может быть распространена и на другие сектора финансового рынка (рынок ценных бумаг, страховой рынок и т.д.).

Необходимость принятия данного законопроекта обусловлена тем, что по действующему законодательству очередность погашения требований, предусмотренная ч. 20 ст. 5 Федерального закона «О потребительском кредите (займе)» и подлежащая применению к отношениям по договорам потребительского кредита (займа), ставит граждан-потребителей в худшее положение по сравнению с предпринимателями, к которым применим общий порядок, предусмотренный статьей 319 ГК РФ, которая не допускает установления более высокого приоритета требований по уплате неустойки перед требованиями по погашению основного долга и процентов на него.

В рамках законопроекта предлагается изменить редакцию части 3 статьи 59 Федерального закона от 5 апреля 2013 года № 44-ФЗ, чтобы не допустить проведения электронного аукциона при осуществлении закупок товаров, работ, услуг, не включенных в указанные в ч. 2 ст. 59 перечни. Законопроект направлен на поддержание баланса в правоотношениях заказчиков и исполнителей с целью обеспечения качества приобретаемых товаров, работ, услуг для обеспечения государственных и муниципальных нужд.

Указанной статьей предусматривается, что в случае размещения рекламы на телеканале на основании данных, полученных по результатам исследования объема зрительской аудитории телеканалов, рекламодатели, рекламораспространители и их представители и посредники обязаны использовать указанные данные в соответствии с договорами, заключенными указанными лицами или их объединениями с организациями, уполномоченными на проведение указанных исследований Роскомнадзором.

Цель законопроекта — увеличение эффективности налогового стимулирования, снижение административной нагрузки на бизнес и обеспечение стабильности и предсказуемости системы налогообложения. Так законопроектом предлагается сократить сроки проведения камеральной проверки, учитывая современные системы контроля финансово-хозяйственной деятельности налогоплательщиков. Кроме того, предметом повторной выездной налоговой проверки на основании уточненной налоговой декларации с уменьшением исчисленной суммы налога может быть только обоснованность уменьшения налога на основании измененных в уточненной декларации сведений.

- Контролируемые сделки 2017: критерии (таблица)

- Всегда ли взаимозависимость=контролируемость?

- Контролируемые сделки: критерии

- Контролируемые сделки: исключения из правил

- Взаимозависимые лица и контролируемые сделки для целей налогообложения

- ВЗАИМОЗАВИСИМОСТЬ И ЕЕ ПРИЗНАКИ В СООТВЕТСТВИИ С НАЛОГОВЫМ КОДЕКСОМ

- 1. Организации

- 2. Физическое лицо и организация

- 3. Организация и лицо

- 4. Организации и/или физические лица

- 5. Физические лица

- НАЛОГООБЛОЖЕНИЕ В СДЕЛКАХ МЕЖДУ ВЗАИМОЗАВИСИМЫМИ ЛИЦАМИ

- МЕТОДЫ ОПРЕДЕЛЕНИЯ ДОХОДОВ

- КОНТРОЛИРУЕМЫЕ СДЕЛКИ

- УВЕДОМЛЕНИЕ НАЛОГОВЫХ ОРГАНОВ О КОНТРОЛИРУЕМЫХ СДЕЛКАХ

- Личный кабинет

- Литература

- Контролируемые сделки — что это такое? Контролируемые сделки между взаимозависимыми лицами

- Контролируемые сделки

- Субъекты

- Критерии контролируемых сделок

- Другие типы договоров

- Извещение ИФНС

- Особенности составления

- Работа в программе

- Подготовка списка

- Особенности учета

- Способы определения прибыли

- Взаимозависимые лица

- Кто признается взаимозависимыми лицами

- 1. Организации

- 2. Физическое лицо и организация

- 3. Организация и лицо

- 4. Организации и/или физические лица

- 5. Физические лица

- Налогообложение в сделках между взаимозависимыми лицами

- Методы определения доходов

Контролируемые сделки 2017: критерии (таблица)

Актуально на: 23 июня 2017 г.

Мы рассказывали в нашей консультации о том, кто такие взаимозависимые лица в соответствии с НК РФ. Сделки между такими лицами в общем случае признаются контролируемыми. Признание сделок контролируемыми не только обуславливает повышенное внимание к ним со стороны ФНС, но и особый порядок их налогообложения, а также обложения операций с участием таких лиц. К примеру, налоговый учет процентов по долговым обязательствам зависит от того, займы по контролируемым сделкам это или нет. О критериях контролируемых сделок 2017 расскажем в этом материале.

Всегда ли взаимозависимость=контролируемость?

В соответствии с НК РФ все контролируемые сделки являются сделками между взаимозависимыми лицами. Но не всегда справедливо обратное: не все сделки между взаимозависимыми лицами признаются контролируемыми. Как правило, необходимо выполнение определенных условий.

В то же время, и круг взаимозависимых лиц с точки зрения оценки их контролируемости не ограничен только ст. 105.1 НК РФ. Кроме указанных там лиц к взаимозависимым могут быть отнесены и иные. А следовательно, и сделки между ними могут быть признаны контролируемыми. К сделкам между взаимозависимыми лицами, которые при определенных условиях могут быть признаны контролируемыми, относятся также, к примеру (п. 1, 5, 7 ст. 105.14):

- совокупность некоторых сделок по реализации товаров между взаимозависимыми лицами через посредников, не являющихся взаимозависимыми с продавцом или покупателем;

- сделки в области внешней торговли товарами мировой биржевой торговли (к примеру, нефтью, цветными металлами или минеральными удобрениями) на сумму свыше 60 млн. рублей за календарный год с одним и тем же лицом;

- сделки, одной из сторон которых является лицо, чьим местом регистрации, жительства или местом налогового резидентства является оффшорная зона, и сумма доходов по таким сделкам, совершенным с одним лицом за соответствующий календарный год, превышает 60 миллионов рублей.

Контролируемые сделки: критерии

Приведем критерии контролируемости сделки между взаимозависимыми лицами, когда местом регистрации, местом жительства или местом налогового резидентства всех сторон и выгодоприобретателей по такой сделке является Российская Федерация (п. 2, 3 ст. 105.14 НК РФ). При этом важно учитывать, что для признания таких сделок контролируемыми достаточно соблюдения хотя бы одного обстоятельства:

— одна из сторон сделки является налогоплательщиком, указанным в п. 1 ст. 275.2 НК РФ (к примеру, оператором нового морского месторождения углеводородного сырья), и учитывает доходы (расходы) по такой сделке при расчете налога на прибыль в соответствии со ст. 275.2 НК РФ;

— любая другая сторона сделки не является налогоплательщиком, указанным в п. 1 ст. 275.2 НК РФ, либо является таковым, но не учитывает доходы (расходы) по такой сделке в соответствии со ст. 275.2 НК РФ

— зачисляемому в федеральный бюджет — 0%;

— зачисляемому в бюджет субъекта РФ — любую пониженную ставку

Важно иметь в виду, что ФНС в судебном порядке может признать сделку контролируемой и без соответствия сделки указанным выше критериям. Для этого у налогового ведомства должны быть достаточные основания полагать, что указанная сделка является частью группы однородных сделок, которые совершаются так, чтобы намеренно скрыть признаки контролируемости (п. 10 ст. 105.14 НК РФ).

Необходимо также учитывать, что если в сделке участвует нерезидент, то для признания взаимозависимой сделки контролируемой соблюдение иных критериев не требуется, т. е. все такие сделки будут считаться контролируемыми (Письмо Минфина от 10.05.16 № 03-01-18/28673 ).

Контролируемые сделки: исключения из правил

Даже при соответствии сделок критериям контролируемости, в отдельных случаях признаваться таковыми они не будут. Сюда можно отнести, в частности, такие случаи (п. 4 ст. 105.14 НК РФ):

- стороны сделки являются участники одной и той же консолидированной группы налогоплательщиков, образованной в соответствии с НК РФ (за исключением сделок, предметом которых является добытое полезное ископаемое, облагаемой НДПИ по налоговой ставке, установленной в %);

- стороны сделки удовлетворяют одновременно следующим требованиям:

а) зарегистрированы в одном субъекте РФ;

б) не имеют обособленных подразделений на территориях других субъектов РФ, а также за пределами РФ;

в) не уплачивают налог на прибыль организаций в бюджеты других субъектов РФ;

г) не имеют убытков (включая убытки прошлых периодов, переносимые на будущие налоговые периоды), принимаемых при исчислении налога на прибыль;

д) отсутствуют обстоятельства для признания совершаемых такими лицами сделок контролируемыми в соответствии с пп. 2 — 7 п. 2 ст. 105.14 НК РФ;

- сделки по предоставлению беспроцентных займов между взаимозависимыми лицами, местом регистрации либо местом жительства всех сторон и выгодоприобретателей по которым является РФ.

Взаимозависимые лица и контролируемые сделки для целей налогообложения

Автор: Екатерина Анненкова, эксперт по бухгалтерскому учету и налогообложению ИА «Клерк.Ру»

Законом № 227-ФЗ от 18.07.2011 г. введен в действие раздел V.1 Части 1 НК РФ «Взаимозависимые лица. Общие положения о ценах и налогообложении. Налоговый контроль в связи с совершением сделок между взаимозависимыми лицами. Соглашение о ценообразовании».

Новым разделом НК РФ изменены принципы определения цены товаров для целей налогообложения. Так, ранее использовавшаяся в этих целях статья 40 НК РФ«Принципы определения цены товаров, работ или услуг для целей налогообложения», в настоящее время действует лишь в отношении сделок, доходы или расходы по которым были признаны в соответствии с главой 25 НК РФ до дня вступления в силу закона №227-ФЗ.

Аналогично обстоит ситуация со статьей 20 Налогового Кодекса «Взаимозависимые лица». Внесенные законом №227-ФЗ в Налоговый кодекс новшества повлекли за собой изменение основы определения соответствия цен, применяемых в контролируемых сделках, рыночным ценам.

Теперь в Налоговом кодексе содержится расширенный перечень взаимозависимых лиц, а так же описан порядок определения прямого и косвенного участия и владения во взаимозависимых компаниях. Описаны особенности контролируемых сделок и порядок информирования организациями налоговых органов о проводимых контролируемых сделках.

ВЗАИМОЗАВИСИМОСТЬ И ЕЕ ПРИЗНАКИ В СООТВЕТСТВИИ С НАЛОГОВЫМ КОДЕКСОМ

Взаимозависимыми в целях налогообложения в соответствии с положениями Налогового Кодекса, признаются лица, если особенности отношений между ними могут оказывать влияние:

- на условия, результаты сделок, совершаемых этими лицами,

- экономические результаты их деятельности или деятельности представляемых ими лиц.

При определении взаимной зависимости лиц учитывается влияние, которое может оказываться в силу участия одного лица в капитале других лиц. Для этого анализируются заключенные между ними соглашением и другие возможности одного лица влиять на решения, принимаемые другими лицами. При этом такое влияние учитывается независимо от того, может ли оно оказываться одним лицом непосредственно и самостоятельно или совместно с его взаимозависимыми лицами.

Обратите внимание: В соответствии с п.5 ст.105.1 НК РФ, организации и/или физические лица, являющиеся сторонами сделки, вправе самостоятельно признать себя для целей налогообложения взаимозависимыми лицами по основаниям, не предусмотренным п.2 ст.105.1 НК РФ. Признаки взаимозависимости регламентируются положениями п.2 ст.105.1 Налогового кодекса. Однако в соответствии с п.7 ст.105.1 Налогового кодекса, суд может признать лица взаимозависимыми по иным основаниям, не предусмотренным п.2 ст.105.1 НК РФ, если отношения между этими лицами обладают признаками взаимозависимости в соответствии с п.1 ст.105.1 НК РФ.

Для целей Налогового кодекса, взаимозависимыми лицами признаются (п.2 ст.105.1 НК РФ):

1. Организации

- Если одна организация прямо или косвенно участвует в другой организации и доля такого участия составляет более 25% (пп.1 п.2 ст.105.1 НК РФ).

- Если одно и то же лицо прямо или косвенно участвует в этих организациях и доля такого участия в каждой организации составляет более 25% (пп.3 п.2 ст.105.1 НК РФ).

- Если в организациях по решению одного и того же физического лица * назначены или избраны (пп.5 п.2 ст.105.1 НК РФ): единоличные исполнительные органы организаций, либо не менее 50 % состава коллегиального исполнительного органа, совета директоров (наблюдательного совета).

* Совместно с его взаимозависимыми лицами (пп.11 п.2 ст.105.1 НК РФ): супругом или супругой, родителями (в том числе усыновителями), детьми (в том числе усыновленными), полнородными и не полнородными братьями и сестрами, опекунами (попечителями), подопечными.

- Если в организациях одни и те же физические лица * составляют более 50% (пп.6 п.2 ст.105.1 НК РФ): состава коллегиального исполнительного органа, совета директоров (наблюдательного совета).

* Совместно с его взаимозависимыми лицами (пп.11 п.2 ст.105.1 НК РФ): супругом или супругой, родителями (в том числе усыновителями), детьми (в том числе усыновленными), полнородными и не полнородными братьями и сестрами, опекунами (попечителями), подопечными.

- Если полномочия единоличного исполнительного органа в организациях осуществляет одно и то же лицо (пп.8 п.2 ст.105.1 НК РФ).

2. Физическое лицо и организация

- Если физическое лицо прямо или косвенно участвует в такой организации и доля такого участия составляет более 25 % (пп.2 п.2 ст.105.1 НК РФ).

3. Организация и лицо

- Если лицо * имеет полномочия (пп.4 п.2 ст.105.1 НК РФ): по назначению или избранию единоличного исполнительного органа организации; по назначению или избранию не менее 50% состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) организации.

* В том числе физическое лицо совместно с его взаимозависимыми лицами (пп.11 п.2 ст.105.1 НК РФ): супругом или супругой, родителями (в том числе усыновителями), детьми (в том числе усыновленными), полнородными и не полнородными братьями и сестрами, опекунами (попечителями), подопечными.

- Если лицо осуществляет полномочия ее единоличного исполнительного органа (пп.7 п.2 ст.105.1 НК РФ).

4. Организации и/или физические лица

- Если доля прямого участия каждого предыдущего лица в каждой последующей организации составляет более 50%.

5. Физические лица

- Если одно физическое лицо подчиняется другому физическому лицу по должностному положению.

Взаимозависимые лица физического лица (пп.11 п.2 ст.105.1 НК РФ): его супруг или супруга, родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и не полнородные братья и сестры, опекун (попечитель), подопечный.

НАЛОГООБЛОЖЕНИЕ В СДЕЛКАХ МЕЖДУ ВЗАИМОЗАВИСИМЫМИ ЛИЦАМИ

В соответствии с п.1 ст.105.3 Налогового кодекса, если в сделках между взаимозависимыми лицами устанавливаются: коммерческие/финансовые условия, отличные от условий в сопоставимых сделках между лицами, не являющимися взаимозависимыми, то любые доходы, которые могли бы быть получены одним из этих лиц, но вследствие указанного отличия не были им получены, учитываются для целей налогообложения у этого лица.

Учет для целей налогообложения доходов в соответствии с п.1 ст.105.3 НК РФ, производится в случае, если это не приводит к уменьшению суммы налога, подлежащего уплате в бюджетную систему РФ. Исключение составляют случаи, когда налогоплательщик применяет симметричную корректировку * в соответствии со ст.105.18 Налогового кодекса.

* Если налоговая инспекция по итогам проверки сделок между взаимозависимыми лицами, доначислит организации налоги исходя из рыночных цен, то российские организации, являющиеся другими сторонами таких сделок, могут применить такие цены при исчислении следующих налогов (п.4 ст.105.3 НК РФ):

1. Налога на прибыль организаций.

2. НДФЛ, уплачиваемого в соответствии со ст.227 НК РФ.

3. Налога на добычу полезных ископаемых (в случае, если одна из сторон сделки является налогоплательщиком указанного налога и предметом сделки является добытое полезное ископаемое, признаваемое для налогоплательщика объектом налогообложения налогом на добычу полезных ископаемых, при добыче которых налогообложение производится по налоговой ставке, установленной в процентах).

4. НДС (в случае, если одной из сторон сделки является организация (ИП), не являющаяся налогоплательщиком НДС или освобожденная от исполнения обязанностей налогоплательщика по НДС).

Такое применение налогоплательщиками рыночных цен, на основании которых было вынесено решение о доначислении налога в соответствии со ст.105.17 НК РФ, признается симметричной корректировкой. При этом, цены, применяемые в сделках, сторонами которых являются лица, не признаваемые взаимозависимыми, а также доходы, получаемые лицами, являющимися сторонами таких сделок, признаются рыночными

МЕТОДЫ ОПРЕДЕЛЕНИЯ ДОХОДОВ

В соответствии со ст.105.7 Налогового кодекса, при проведении налогового контроля сделок между взаимозависимыми лицами, налоговые органы используют следующие методы: метод сопоставимых рыночных цен; метод цены последующей реализации; затратный метод; метод сопоставимой рентабельности; метод распределения прибыли.

В соответствии с п.2 ст.105.7, допускается использование комбинации двух и более методов. При этом, в соответствии с п.3 ст.105.7, метод сопоставимых рыночных цен является приоритетным в большинстве случаев определения для целей налогообложения соответствия цен, примененных в сделках, рыночным ценам. Исключение составляет определение соответствия рыночным ценам цен, по которым товар приобретается в рамках анализируемой сделки и перепродается без переработки в рамках сделки, сторонами которой являются лица, не признаваемые взаимозависимыми. В этом случае приоритетным является использование метода цены последующей реализации * .

* Указанный метод используется в случае, если лицо, осуществляющее перепродажу, не владеет объектами НМА, оказывающими существенное влияние на уровень его валовой рентабельности.

Метод цены последующей реализации может быть использован также в случаях, когда при перепродаже товара осуществляются следующие операции: подготовка товара к перепродаже и транспортировке (деление товаров на партии, формирование отправок, сортировка, переупаковка); смешивание товаров, если характеристики конечной продукции (полуфабрикатов) существенно не отличаются от характеристик смешиваемых товаров.

Применение остальных трех методов допускается, если применение метода сопоставимых рыночных цен: невозможно, не позволяет обоснованно сделать вывод о соответствии или несоответствии цен, примененных в сделках, рыночным ценам для целей налогообложения.

Метод сопоставимых рыночных цен используется для определения соответствия цены, примененной в контролируемой сделке, рыночной цене (в порядке, установленном ст.105.9 НК РФ), при наличии на соответствующем рынке: товаров, работ, услуг, хотя бы одной сопоставимой сделки, предметом которой являются идентичные (при их отсутствии — однородные) товары (работы, услуги), а также при наличии достаточной информации о такой сделке.

При этом для применения метода сопоставимых рыночных цен ценам, примененным в контролируемой сделке, в качестве сопоставляемой сделки возможно использование сделки, совершенной этим налогоплательщиком с лицами, не являющимися взаимозависимыми.

Это возможно при условии, что такая сделка является сопоставимой с анализируемой сделкой (п.3 ст.105.7).

КОНТРОЛИРУЕМЫЕ СДЕЛКИ

В соответствии с п.1 ст.105.14, контролируемыми сделками признаются сделки между взаимозависимыми лицами и сопоставимые с ними сделки.

1. Сделки с взаимозависимыми лицами

В соответствии с п.2 ст.105.14 НК РФ, сделка между взаимозависимыми лицами: местом регистрации, местом жительства, местом налогового резидентства, всех сторон и выгодоприобретателей по которой является РФ, признается контролируемой (если иное не предусмотрено п.3, п.4, п.6 ст.105.14 НК РФ) при наличии хотя бы одного из следующих обстоятельств:

1) Сумма доходов по сделкам (сумма цен сделок) между указанными лицами за соответствующий календарный год превышает 1 миллиард рублей* (пп.2 п.2 ст.105.14 НК РФ).

* В соответствии с п.3 ст.4 закона от 18.07.2011г. №227-ФЗ:

за 2012 год — 3 млрд. рублей,

за 2013 год — 2 млрд. рублей.

2) Одна из сторон сделки * является налогоплательщиком налога на добычу полезных ископаемых, исчисляемого по налоговой ставке, установленной в процентах, и предметом сделки является добытое полезное ископаемое, подпадающее под этот налог (пп.2 п.2 ст.105.14 НК РФ).

* В соответствии с п. ст.105.14 НК РФ, данные сделки признаются контролируемыми, если сумма доходов по сделкам между указанными лицами за соответствующий календарный год превышает 60 миллионов рублей.

3) Хотя бы одна из сторон сделки * является налогоплательщиком, применяющим один из следующих специальных налоговых режимов (пп.3 п.2 ст.105.14 НК РФ): систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), систему налогообложения в виде ЕНВД для отдельных видов деятельности (если соответствующая сделка заключена в рамках такой деятельности), при этом в числе других лиц, являющихся сторонами указанной сделки, есть лицо, не применяющее указанные специальные налоговые режимы.

*В соответствии с п. ст.105.14 НК РФ, данные сделки признаются контролируемыми, если сумма доходов по сделкам между указанными лицами за соответствующий календарный год превышает 100 миллионов рублей.

4) Хотя бы одна из сторон сделки * освобождена от обязанностей налогоплательщика налога на прибыль организаций или применяет к налоговой базе по указанному налогу налоговую ставку 0% в соответствии с пунктом 5.1 ст.284 НК РФ, при этом другая сторона (стороны) сделки не освобождена от этих обязанностей и не применяет налоговую ставку 0% по указанным обстоятельствам (пп.4 п.2 ст.105.14 НК РФ).

* В соответствии с п. ст.105.14 НК РФ, данные сделки признаются контролируемыми, если сумма доходов по сделкам между указанными лицами за соответствующий календарный год превышает 60 миллионов рублей.

5) Хотя бы одна из сторон сделки является резидентом особой экономической зоны, налоговый режим в которой предусматривает специальные льготы по налогу на прибыль организаций (по сравнению с общим налоговым режимом в соответствующем субъекте РФ), при этом другая сторона (стороны) сделки не является резидентом такой особой экономической зоны (пп.5 п.2 ст.105.14 НК РФ).

В соответствии с п.4 ст.4 закона №227-ФЗ, положение пп.5 п.2 ст.105.14 НК РФ, применяется с 01.01.2014г.

2. Сделки, приравниваемые к сделкам с взаимозависимыми лицами

Кроме того, к сделкам между взаимозависимыми лицами в целях налогообложения приравниваются:

1) Совокупность сделок по реализации товаров, выполнению работ, оказанию услуг, совершаемых с участием или при посредничестве лиц, не являющихся взаимозависимыми с учетом следующих особенностей:

Указанная совокупность приравнивается к сделке между взаимозависимыми лицами, не принимая во внимание наличие третьих лиц, с участием или при посредничестве которых совершается, при условии, что такие третьи лица, не признаваемые взаимозависимыми и принимающие участие в указанной совокупности сделок:

- организации реализации товаров (выполнения работ, оказания услуг) одним лицом другому лицу, признаваемому взаимозависимым с этим лицом;

- не принимают на себя никаких рисков и не используют никаких активов для организации реализации товаров (выполнения работ, оказания услуг) одним лицом другому лицу, признаваемому взаимозависимым с этим лицом.

Обратите внимание: В части признания контролируемыми сделок с налогоплательщиками единого сельскохозяйственного налога или ЕНВД, положения пп.1 п.1 ст.105.14 применяются с 01.01.2014г.

2) Сделки в области внешней торговли товарами мировой биржевой торговли.

Данные сделки признаются контролируемыми:

- Если сумма доходов по таким сделкам, совершенным с одним лицом за соответствующий календарный год, превышает 60 миллионов рублей (п.7 ст.105.14 НК РФ).

- Если предметом таких сделок являются товары, входящие в состав одной или нескольких из следующих товарных групп (п.5 ст.105.14 НК РФ): нефть и товары, выработанные из нефти; черные металлы; цветные металлы; минеральные удобрения; драгоценные металлы и драгоценные камни.

3) Сделки, одной из сторон которых является лицо: местом регистрации, местом жительства,

местом налогового резидентства, которого являются государство или территория, включенные в перечень государств и территорий, утвержденный Приказом Минфина от 13.11.2007г. №108н.

Если деятельность российской организации образует постоянное представительство в государстве или на территории, включенных в перечень и анализируемая сделка связана с этой деятельностью, то в части этой анализируемой сделки такая организация рассматривается как лицо, местом регистрации которого является государство или территория, включенные в указанный перечень.

Данные сделки признаются контролируемыми, если сумма доходов по таким сделкам, совершенным с одним лицом за соответствующий календарный год, превышает 60 миллионов рублей (п.7 ст.105.14 НК РФ).

УВЕДОМЛЕНИЕ НАЛОГОВЫХ ОРГАНОВ О КОНТРОЛИРУЕМЫХ СДЕЛКАХ

В соответствии с положениями ст.105.15 Налогового кодекса, налогоплательщики обязаны уведомлять налоговые органы о совершенных ими в календарном году контролируемых сделках, указанных в статье 105.14 НК РФ. Сведения о контролируемых сделках указываются в уведомлениях о контролируемых сделках, направляемых налогоплательщиком в налоговый орган: по месту своего нахождения, по месту своего жительства, по месту учета в качестве крупнейших налогоплательщиков (крупнейшие налогоплательщики),в срок не позднее 20 мая года, следующего за календарным годом, в котором совершены контролируемые сделки.

В случае обнаружения неполноты сведений, неточностей либо ошибок в заполнении представленного уведомления о контролируемых сделках налогоплательщик вправе направить уточненное уведомление. Сведения о контролируемых сделках должны содержать следующую информацию:

- Календарный год, за который представляются сведения о совершенных налогоплательщиком контролируемых сделках.

- Предметы сделок.

- Сведения об участниках сделок: полное наименование организации, ИНН (в случае, если организация состоит на учете в налоговых органах в РФ); фамилия, имя, отчество ИП и его ИНН; фамилия, имя, отчество и гражданство физического лица, не являющегося ИП.

- Сумма полученных доходов и сумма произведенных расходов (понесенных убытков) по контролируемым сделкам с выделением сумм доходов (расходов) по сделкам, цены которых подлежат регулированию.

Сведения о контролируемых сделках могут быть подготовлены по группе однородных сделок (п.4 ст.105.15).

- Дробление бизнеса [25.10.2017]

- Франшиза ресторана на любой кошелек инвестора [12.10.2017]

- Отзывы о UBK Markets от первого лица [29.09.2017]

- Возможна ли успешная торговля на Forex? [26.09.2017]

- Что такое скринеры акций и как ими пользоваться [22.09.2017]

- Краудинвестинг [20.09.2017]

- Комиссионные сборы на форексе [31.08.2017]

- Как прибыльно инвестировать в ценные бумаги, акции Сбербанка, Газпрома и Роснефти [25.08.2017]

- Солнечный остров, который кроме тепла, моря, и солнца дарит бизнесменам еще и деньги [23.08.2017]

- Высокая эффективность при минимальных затратах [18.08.2017]

Личный кабинет

Приветствуем Вас на нашем портале!

Для входа в Личный кабинет, Вам необходимо авторизоваться или зарегистрироваться!

Литература

Книги посвящены проблематике оценки кредитных рисков при кредитовании корпоративных заемщиков.

Контролируемые сделки — что это такое? Контролируемые сделки между взаимозависимыми лицами

С 1 января 2012 года вступил в силу ФЗ № 277. Этим нормативным актом в некоторые законы были внесены изменения, связанные с совершенствованием принципов установления цен в целях налогообложения. Отдельные положения указанного ФЗ вступили в силу с начала 2014 г. Законом № 277 введен в действие разд. V.1 ч. 1 НК.

Контролируемые сделки

Разъяснение понятия содержится в ст. 105.14 (п. 1). В норме установлены также обстоятельства, при наличии которых договоры рассматриваются как контролируемые сделки. Что это такое? В соответствии с указанной статьей договоры относятся к указанной группе при заключении их определенной категорией субъектов. Они должны быть взаимозависимыми.

Субъекты

Существуют различные виды сделок в гражданском праве. Для каждой группы предусматриваются свои требования. Рассматривая контролируемые сделки (что это такое, какие правила действуют в их отношении), необходимо установить в первую очередь их участников. Ими могут быть организации, если:

1. Один и тот же субъект косвенно либо прямо участвует в них с долей более 25%. Это положение установлено ст. 105.1, п. 2 подп. 3.

2. По решению одного и того же гражданина назначены/избраны:

- руководитель организации;

- как минимум половина состава коллегиального аппарата управления/совета директоров.

3. Полномочия руководителя в нескольких организациях осуществляет один и тот же субъект.

4. Одни и те же физлица формируют больше половины состава в совете директоров или коллегиальном органе управления.

Здесь необходимо упомянуть подп. 11 указанной статьи. В соответствии с ним, приведенные выше граждане могут участвовать в организации совместно с:

- Супругой/супругом.

- Родителями/усыновителями.

- Попечителями/опекунами.

- Детьми (усыновленными в том числе).

- Подопечными.

- Неполнородными/полнородными сестрами/братьями.

Указанные субъекты являются взаимозависимыми лицами. Признаки устанавливаются также в ст. 105.1 (подпункт четвертый п. 2). Взаимозависимыми выступают организация и лицо, если последнее наделено полномочиями по избранию/назначению:

- Исполнительной единоличной структуры.

- Не менее половины состава коллегиального административного аппарата/совета директоров.

На этого субъекта также распространяются положения подп. 11 указанной статьи. Взаимозависимыми также считаются:

- Организации/граждане, если для каждого предыдущего субъекта доля участия (прямого) в последующей компании составляет больше 50%.

- Физлица, если один из них по служебному положению находится в подчинении другого.

Критерии контролируемых сделок

Они установлены нормой 105.14. В определение контролируемой сделки не включено указание на место проживания, регистрации, налогового резидентства участников и выгодоприобретателей. Однако этот признак разъясняется в статье 105.14. При анализе норм можно вывести совокупность признаков, которыми обладают контролируемые сделки. Что это такое? В первую очередь, местом регистрации, проживания, налогового резидентства участников и выгодоприобретателей должна являться территория РФ. Кроме этого, должно присутствовать одно из следующих обстоятельств:

- Совокупность доходов (сумма цен) по договорам за год (календарный) больше 1 млрд руб. Согласно ст. 4 ФЗ № 277 (п. 3) за 2012 г. она должна превышать три, а за 2013 г. – 2 млрд руб.

- Один из участников выступает в качестве плательщика налога с добычи полезных ископаемых. Платеж должен исчисляться по ставке, определенной в процентах. Вместе с этим контролируемые сделки между взаимозависимыми лицами должны заключаться в отношении добытого полезного ископаемого, попадающего под данный налог, а сумма доходов по ним за год (календарный) больше 60 млн руб.

- Хотя бы один участник договора выступает в качестве плательщика, применяющего ЕСН, ЕНВД, а в числе остальных сторон присутствует субъект, не работающий со специальными режимами обложения. В критерии контролируемых сделок этого типа входит указание на сумму доходов, извлекаемых при их заключении. Сторонам необходимо достичь суммы в 100 млн руб. за соответствующий год (календарный).

- Хотя бы один участник освобожден от обязанности отчислять налог с прибыли либо применяет нулевой тариф при исчислении базы по данному платежу. Обстоятельства, по которым допускается применение данной льготы, установлены в ст. 284, п. 5.1 Кодекса. При этом второй участник должен являться не освобожденным от указанной обязанности и не применять нулевую ставку по данному налогу. Чтобы договоры были признаны как контролируемые сделки между взаимозависимыми лицами, общая прибыль по ним за год (календарный) должна быть больше 60 млн руб.

- Хотя бы один из участников правоотношений – резидент ОЭЗ, в пределах которой действует налоговый режим, предусматривающий специальные льготы по отчислению с прибыли (в сравнении с общим порядком, установленным в регионе).

Другие типы договоров

Отдельные виды сделок в гражданском праве могут быть приравнены к рассматриваемым. Среди них совокупность договоров по реализации продукции, производству работ, предоставлению услуг. Они должны заключаться при посредничестве либо участии лиц, не выступающих как взаимозависимые. При анализе во внимание не принимается наличие сторонних субъектов при выполнении ряда условий. В частности третьи лица, которые не признаются взаимозависимыми и принимают участие в сделках:

- Не исполняют никаких дополнительных операций, кроме организации непосредственной продажи продукции, предоставления услуг, производства работ. Основной их деятельностью, таким образом, выступает посредничество/косвенное участие в договоре.

- Не принимают никаких рисков на себя и не используют активы для организации операций, предусмотренных соглашением сторон.

В области внешней торговли также могут заключаться контролируемые сделки. Что это такое? Договора будут относиться к категории рассматриваемых, если:

- Сумма доходов при заключении с одним субъектом за год (календарный) превысит 60 млн руб.

- В качестве предмета соглашения выступает продукция, относящаяся к одной или нескольким группам:

- драгоценные камни и драгметаллы;

- нефть и нефтепродукты;

- черный металл;

- минеральные удобрения;

- цветной металл.

Контролируемые сделки (займы в том числе) признаются таковыми, если место регистрации, проживания, налогового резидентства одной из сторон выступает территория/государство, включенные в список, утвержденный по Приказу Минфина № 108н. При этом доход по ним должен за календарный год превышать 60 млн руб.

Извещение ИФНС

Согласно положениям ст. 105.5, субъекты обязаны направить уведомление о контролируемых сделках. Сведения адресуется в инспекцию по месту нахождения, проживания или учета в качестве крупнейших плательщиков. Уведомление о контролируемых сделках отправляется не позже 20 мая того года, который идет за календарным периодом, в который были заключены соответствующие договора.

Особенности составления

При обнаружении неточностей, неполноты сведений, ошибок субъект может оформить уточненное извещение. Законодательство предусматривает ряд требований, которым должна соответствовать его форма. Уведомление о контролируемых сделках включает в себя основную информацию о:

- Календарном периоде, за который плательщик предоставляет сведения.

- Предметах договоров.

- Участниках отношений. В частности указывается полное название организации, ИНН (при наличии), ФИО гражданина, ИП в том числе. Индивидуальный предприниматель также приводит данные об идентификационном номере плательщика.

- Сумме поступлений и понесенных расходов с выделением прибыли/убытков по договорам с регулируемыми ценами.

Заполнение уведомления о контролируемых сделках может осуществляться в отношении группы договоров. Это положение предусмотрено пунктом 4 ст. 105.15.

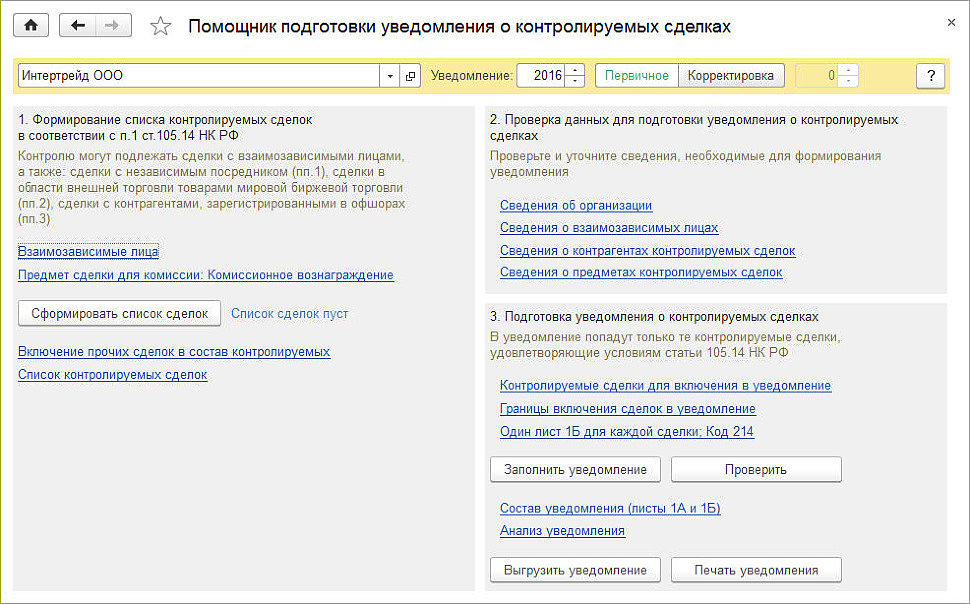

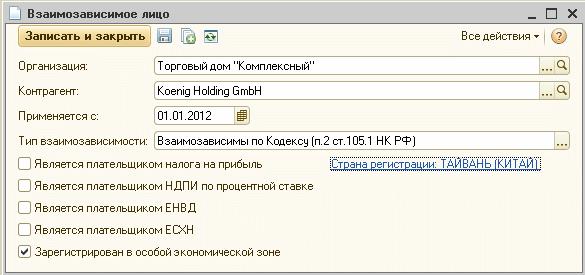

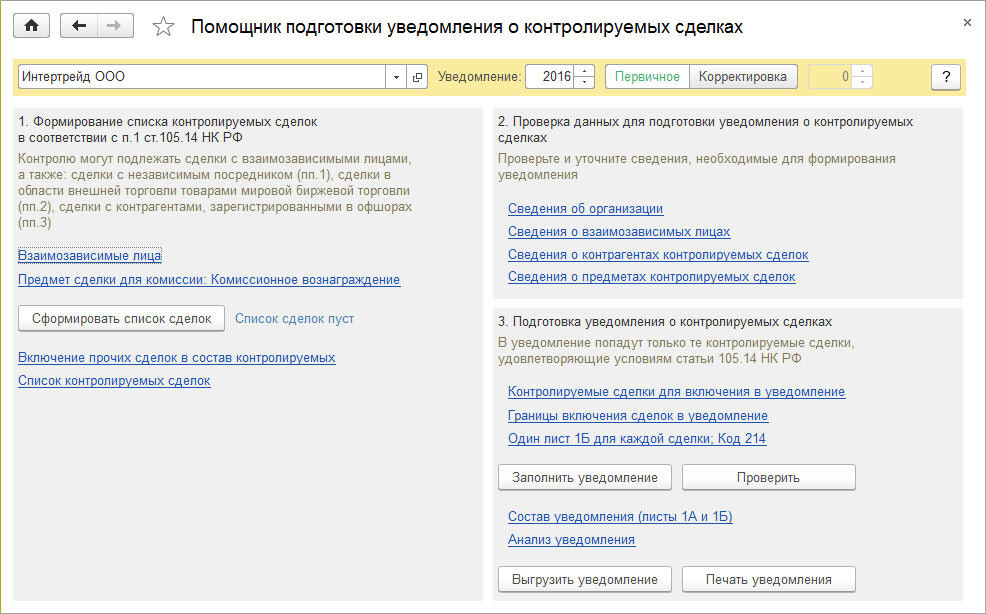

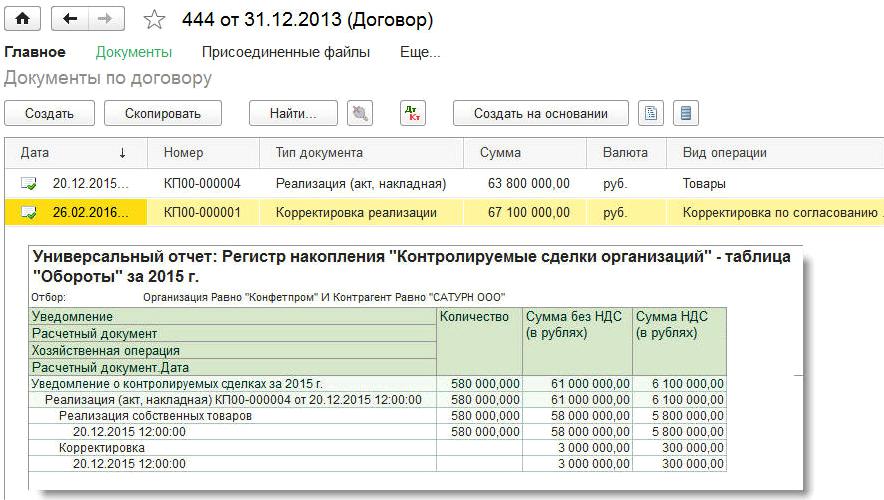

Работа в программе

Рассмотрим, как подготовить извещение в 1С. Контролируемые сделки в программе выделяются на основании данных, введенных в специализированные регистры и справочники. Данные сведения вносятся в программу или в течение года, или непосредственно перед составлением извещения. Раздел, содержащий необходимые инструменты, можно открывать через пункт гл. меню «Отчеты». Управление дополнительной информацией может производиться из специальной формы «Помощник подготовки уведомлений по контролируемым сделкам». Он обеспечивает визуализацию всех стадий работы со сведениями для формирования заключительного отчета. Подготовка уведомления осуществляется в три этапа:

- Формирование списка.

- Проверка и корректировка сведений.

- Составление извещения.

В «Помощнике» компоненты управления группируются согласно приведенным этапам. Уведомление составляется от лица каждой организации отдельно. В этой связи в первую очередь в «Помощнике» следует указать соответствующее юрлицо.

Подготовка списка

Для выделения из всей массы хозяйственных операций контролируемых сделок необходимо внести в программу сведения о том, кто из имеющихся у предприятия контрагентов выступает как взаимозависимое лицо, кто имеет регистрацию за рубежом. Кроме этого, следует перечислить продукцию международной биржевой торговли. Хранение перечня взаимозависимых субъектов осуществляется в специальном регистре. Его можно открыть из пункта подменю или из «Помощника». Для классификации типа контролируемой сделки следует уточнить, выступает ли взаимозависимое лицо в качестве плательщика одного из приведенных в ст. 105.14 налогов и имеет ли регистрацию в ОЭЗ. Для каждого субъекта указывается страна регистрации (если она зарубежная), рег. номер, код налогоплательщика. Для отечественных предприятий наименование государства выбирается из справочника «Классификатора». В связи с тем, что контролируемыми признаются не только сделки взаимозависимых лиц, но и субъектов, один из которых имеет регистрацию в оффшорах, эти сведения также отражаются в программе. Обязательно указывается информация о контрагентах-иностранцах, предметом договоров с которыми выступают товары, приведенные в ст. 105.14 (п. 5).

Особенности учета

По ст. 105.3 (п. 1), если в сделках взаимозависимых лиц устанавливаются финансовые, коммерческие условия, отличающиеся от тех, которые определены в сопоставимых контрактах между невзаимозависимыми субъектами, любая прибыль, которая могла быть получена одним из таких участников, но в связи с указанным различием не поступила к нему, учитывается у него в целях обложения. При этом действует специальное правило. В соответствии с ним учет доходов по указанной выше норме осуществляется в том случае, если это не приведет к уменьшению суммы налогового отчисления. В качестве исключения выступает ситуация, когда плательщик использует симметричную корректировку по ст. 105.18. В случае если ИФНС по результатам проверки сделок доначислит налоги по рыночным ценам, то отечественные предприятия, выступающие в качестве второй стороны контрактов, могут использовать эти цены при расчете:

- Обязательного платежа с прибыли.

- НДФЛ, выплачиваемого по ст. 227.

- Налога с добычи полезных ископаемых. В этом случае одна из сторон сделки должна являться его плательщиком, а предметом договора должно выступать сырье, являющееся объектом обложения, осуществляемого с применением ставки в %.

- НДС. В этом случае один из участников должен являться организацией/ИП, не выплачивающими этот налог либо освобожденными от него.

Способы определения прибыли

Согласно ст. 105.7, при выполнении налогового контроля надзорные органы применяют методы:

- Сопоставимой рыночной стоимости.

- Цены предстоящей реализации.

- Сравнимой рентабельности.

- Распределения дохода.

- Затратный метод.

Допускается применение комплекса из двух и более способов (ст. 105.7, п. 2). При определении соответствия стоимости, примененной в сделках, рыночной наиболее популярным является метод сопоставимых цен. Однако есть одно исключение. При приобретении товара по контролируемой сделке и последующей его перепродаже по договору между невзаимозависимыми лицами определение соответствия осуществляется методом цены предстоящей реализации. Этот способ применяется тогда, когда субъект, перепродающий продукцию, не владеет НМА, имеющими существенное влияние на уровень валовой рентабельности. Он также может применяться при подготовке товара к последующей реализации. В частности если осуществляется деление продукции, переупаковка, сортировка, формирование отправок. Также этот метод подходит для случаев смешивания товаров, если свойства конечных изделий не отличаются существенным образом от первоначальных объектов. Использование остальных трех способов допускается, если сопоставление цен невозможно или не позволяет сделать обоснованный вывод о соответствии/несоответствии сумм по сделкам и рыночной стоимости в целях налогообложения.

Взаимозависимые лица

Взаимозависимыми в целях налогообложения в соответствии с положениями Налогового Кодекса, признаются лица, если особенности отношений между ними могут оказывать влияние:

на условия, результаты сделок, совершаемых этими лицами;

экономические результаты их деятельности или деятельности представляемых ими лиц.

При определении взаимной зависимости лиц учитывается влияние, которое может оказываться в силу участия одного лица в капитале других лиц.

Для этого анализируются заключенные между ними соглашением и другие возможности одного лица влиять на решения, принимаемые другими лицами.

При этом такое влияние учитывается независимо от того, может ли оно оказываться одним лицом непосредственно и самостоятельно или совместно с его взаимозависимыми лицами.

Если лица взаимозависимы, то к сделкам между ними могут быть применены особые правила налогового контроля цен сделок.

Кто признается взаимозависимыми лицами

Согласно Налоговому кодексу РФ, взаимозависимыми лицами признаются:

1. Организации

1.1 Если одна организация прямо или косвенно участвует в другой организации и доля такого участия составляет более 25%.

1.2 Если одно и то же лицо прямо или косвенно участвует в этих организациях и доля такого участия в каждой организации составляет более 25%.

1.3 Если в организациях по решению одного и того же физического лица совместно с его взаимозависимыми лицами — супругом или супругой, родителями (в том числе усыновителями), детьми (в том числе усыновленными), полнородными и не полнородными братьями и сестрами, опекунами (попечителями), подопечными, назначены или избраны:

единоличные исполнительные органы организаций;

либо не менее 50 % состава коллегиального исполнительного органа;

совета директоров (наблюдательного совета).

1.4. Если в организациях одни и те же физические лица совместно с его взаимозависимыми лицами — супругом или супругой, родителями (в том числе усыновителями), детьми (в том числе усыновленными), полнородными и не полнородными братьями и сестрами, опекунами (попечителями), подопечными, составляют более 50%:

состава коллегиального исполнительного органа;

совета директоров (наблюдательного совета).

1.5 Если полномочия единоличного исполнительного органа в организациях осуществляет одно и то же лицо.

2. Физическое лицо и организация

2.1 Если физическое лицо прямо или косвенно участвует в такой организации и доля такого участия составляет более 25 %.

3. Организация и лицо

3.1 Если лицо, в том числе физическое лицо совместно с его взаимозависимыми лицами — супругом или супругой, родителями (в том числе усыновителями), детьми (в том числе усыновленными), полнородными и не полнородными братьями и сестрами, опекунами (попечителями), подопечными, имеет полномочия:

По назначению или избранию единоличного исполнительного органа организации;

По назначению или избранию не менее 50% состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) организации.

3.2 Если лицо осуществляет полномочия ее единоличного исполнительного органа.

4. Организации и/или физические лица

4.1 Если доля прямого участия каждого предыдущего лица в каждой последующей организации составляет более 50%.

5. Физические лица

5.1 Если одно физическое лицо подчиняется другому физическому лицу по должностному положению.

5.2 Взаимозависимые лица физического лица:

его супруг или супруга,

родители (в том числе усыновители),

дети (в том числе усыновленные),

полнородные и не полнородные братья и сестры,

При этом суд может признать лица взаимозависимыми по иным основаниям, если отношения между этими лицами обладают признаками взаимозависимости.

Налогообложение в сделках между взаимозависимыми лицами

В соответствии с Налоговым кодексом РФ, если в сделках между взаимозависимыми лицами устанавливаются:

условия, отличные от условий в сопоставимых сделках между лицами, не являющимися взаимозависимыми, то любые доходы, которые могли бы быть получены одним из этих лиц, но вследствие указанного отличия не были им получены, учитываются для целей налогообложения у этого лица.

Учет для целей налогообложения доходов производится в случае, если это не приводит к уменьшению суммы налога, подлежащего уплате в бюджетную систему РФ.

Методы определения доходов

В соответствии с Налоговым кодексом РФ, при проведении налогового контроля сделок между взаимозависимыми лицами, налоговые органы используют следующие методы:

метод сопоставимых рыночных цен;

метод цены последующей реализации;

метод сопоставимой рентабельности;

метод распределения прибыли.

Допускается использование комбинации двух и более методов.

При этом, метод сопоставимых рыночных цен является приоритетным в большинстве случаев определения для целей налогообложения соответствия цен, примененных в сделках, рыночным ценам.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.